Che cos'è il reddito lordo rettificato (AGI)?

Il reddito lordo rettificato (AGI) si riferisce al reddito lordo totale di un individuo meno le detrazioni specifiche. L'AGI è il punto di partenza per calcolare l'imposta dovuta da un singolo contribuente negli Stati Uniti. L'Internal Revenue Code (IRC) definisce due concetti:reddito lordo e reddito lordo rettificato in 26 U.S.C. §61 e §62, rispettivamente.

Secondo 26 U.S.C §61, il reddito lordo Reddito lordoIl reddito lordo si riferisce al reddito totale guadagnato da un individuo su una busta paga al lordo delle imposte e di altre detrazioni. Comprende tutti i redditi di un singolo contribuente è definito come reddito sotto forma di compensazione, suggerimenti, ricavi da affari, royalty, rendite, interesse, affitti, interesse da una proprietà, eccetera.

Al reddito lordo, apportiamo alcune modifiche per arrivare al reddito lordo rettificato, necessaria ai fini del calcolo delle imposte dovute. Gli adeguamenti rientrano in determinate categorie, come definito in 26 U.S.C. §61. Alcune delle principali categorie sono discusse di seguito.

Reddito lordo rettificato modificato (MAGI) vs. reddito lordo rettificato

È importante fare una distinzione tra AGI Modificato e AGI, che è un concetto correlato e influisce sul numero AGI finale.

Il reddito lordo rettificato modificato (MAGI) si ottiene sommando alcune detrazioni effettuate durante il calcolo del reddito lordo rettificato. Il MAGI viene utilizzato per verificare se il contribuente ha diritto a determinate detrazioni. Per esempio, se un contribuente segnala un MAGI superiore a $ 80, 000, quindi non possono beneficiare di detrazioni sugli interessi pagati sui prestiti agli studenti.

Tipi di detrazioni

1. Detrazioni commerciali e commerciali

Sono le detrazioni applicabili ai singoli imprenditoriImprenditoreUn imprenditore è una persona che inizia, disegni, lanci, e gestisce una nuova attività. Invece di essere un dipendente e riferire a un supervisore per i servizi prestati come proprietari e non come dipendenti.

2. Detrazioni commerciali e aziendali dei dipendenti

Sono le detrazioni che possono essere richieste dai dipendenti per i loro servizi prestati nell'ambito di un'attività commerciale o aziendale. L'IRC definisce molte di queste detrazioni, come:

- Spese rimborsate ai dipendenti :Sono le spese sostenute dal contribuente nell'espletamento dei servizi in qualità di lavoratore dipendente. Per esempio, un dipendente può richiedere detrazioni se ha pagato l'alloggio durante un viaggio d'affari, e il beneficio è pagato dal datore di lavoro e incluso nel reddito lordo.

- Alcune spese degli artisti che si esibiscono :Le spese sostenute da un artista esecutore in relazione alla consegna delle proprie esecuzioni. Per esempio, un artista in tournée può richiedere detrazioni per le spese di viaggio.

- Alcune spese dei funzionari :I funzionari pubblici possono richiedere detrazioni per le spese nell'esercizio delle loro funzioni solo se i funzionari sono pagati a titolo oneroso.

- Alcune spese degli insegnanti della scuola :Gli insegnanti delle scuole possono richiedere detrazioni sul loro reddito per le spese sostenute per fornire i loro servizi in qualità di educatori. Per esempio, un insegnante di scuola può richiedere detrazioni per cancelleria acquistata per l'uso in classe.

- Alcune spese delle riserve delle forze armate :I membri delle riserve delle forze armate degli Stati Uniti possono richiedere il rimborso delle spese sostenute nell'esercizio delle loro funzioni se tali funzioni richiedono di viaggiare a più di 100 miglia da casa.

3. Risparmio previdenziale

I contribuenti che contribuiscono ai conti pensionistici individuali (IRA) possono richiedere le detrazioni come richiesto dal 26 U.S.C. §219. Attualmente, l'importo deducibile è un massimo di $ 5, 000 per chi ha meno di 50 anni. I contribuenti che hanno 50 anni o più possono richiedere un altro $ 1, 000 per un totale fino a $6, 000.

4. Sanzioni per la decadenza dal conto deposito

Ci sono spesso sanzioni per il prelievo di fondi da un conto di risparmio prima della data stabilita. Le sanzioni possono essere detratte dal reddito lordo. Riduce il carico fiscale su coloro che potrebbero aver bisogno di attingere ai propri risparmi a causa di un'emergenza.

5. Conti di risparmio sanitario

I singoli contribuenti che contribuiscono a un conto di risparmio sanitario (HSA) possono richiedere detrazioni fino ai limiti definiti in 26 U.S.C § 223. Un HSA è un conto di risparmioConto di risparmioUn conto di risparmio è un tipico conto presso una banca o una cooperativa di credito che consente a un individuo di depositare, sicuro, o prelevare denaro in caso di necessità. Un conto di risparmio di solito paga un interesse sui depositi, anche se il tasso è piuttosto basso. dove l'importo da cui sarà utilizzato solo per spese mediche qualificate.

6. Spese per l'istruzione superiore

Un contribuente può richiedere le detrazioni per le tasse scolastiche pagate per l'istruzione superiore o l'università. Secondo il 26 U.S.C. §222, un contribuente con un reddito lordo rettificato modificato inferiore a $ 65, 000 può richiedere $ 4, 000. Un contribuente con un reddito lordo rettificato modificato tra $ 65, 000 e $ 80, 000 può rivendicare $ 2, 000. Un individuo con un reddito lordo rettificato modificato superiore a $ 80, 000 non può effettuare alcuna detrazione.

7. Interessi sui prestiti agli studenti

Una detrazione è consentita sotto 26 U.S.C. §221 per gli interessi pagati sui prestiti studenteschi. L'importo è pari agli interessi pagati durante l'anno fino a un massimo di $ 2, 500.

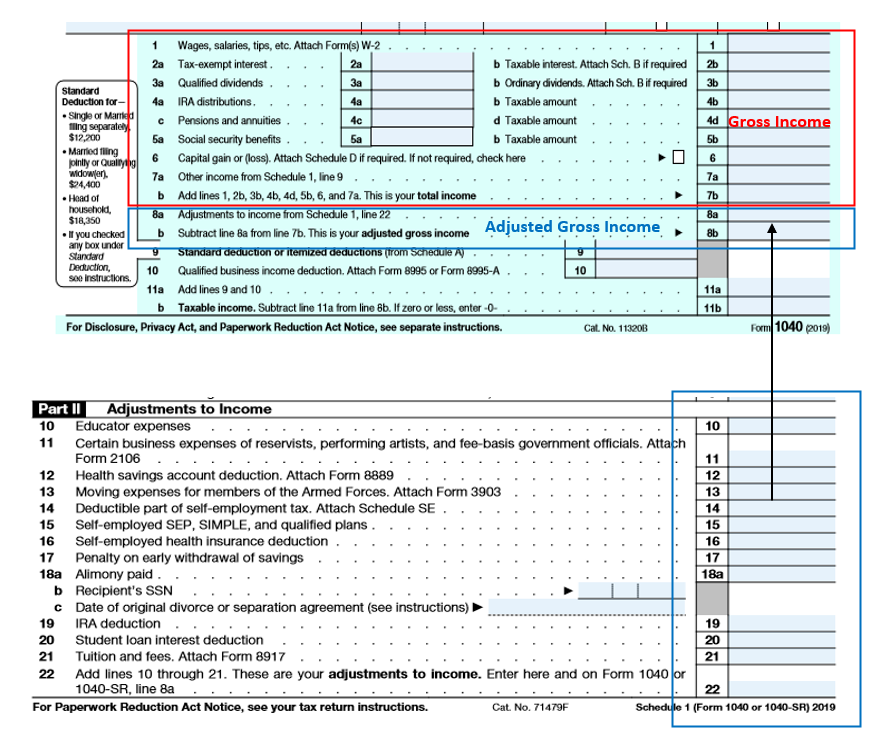

Modulo 1040

Il modulo 1040 è il modulo utilizzato da un singolo contribuente per presentare le proprie tasse. Il primo elemento del modulo è il reddito lordo. Dopo aver calcolato il reddito lordo, le detrazioni dall'Allegato I del modulo vengono sottratte dal reddito lordo per arrivare al reddito lordo rettificato.

L'allegato I è la parte del modulo 1040, dove si rivendicano molte delle deduzioni sopra discusse. La figura seguente riproduce il modulo 1040 e la parte corrispondente dell'Allegato I.

Letture correlate

CFI è il fornitore ufficiale della pagina del programma Commercial Banking &Credit Analyst (CBCA)™ globale - CBCAG Ottieni la certificazione CBCA™ di CFI e diventa un Commercial Banking &Credit Analyst. Iscriviti e fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare ad avanzare nella tua carriera, le risorse aggiuntive di seguito saranno utili:

- Modulo 1040EZ Modulo 1040EZ Il modulo 1040-EZ è un modulo per l'imposta federale sul reddito degli Stati Uniti offerto dall'Internal Revenue Service (IRS) fino all'anno fiscale 2017. Molti americani

- Come utilizzare il sito Web IRS.gov Come utilizzare il sito Web IRS.govIRS.gov è il sito Web ufficiale dell'Internal Revenue Service (IRS), l'agenzia di riscossione delle imposte degli Stati Uniti. Il sito web è utilizzato da aziende e

- Differenze permanenti/temporanee nella contabilità fiscaleDifferenze permanenti/temporanee nella contabilità fiscaleLe differenze permanenti vengono create quando c'è una discrepanza tra il reddito contabile ante imposte e il reddito imponibile nelle dichiarazioni dei redditi e nelle imposte

- Programma ASchedule ASchedule A è un modulo per l'imposta sul reddito utilizzato negli Stati Uniti per dichiarare le detrazioni dettagliate. È allegato al modulo 1040 per i contribuenti che pagano le imposte sul reddito annuali. I contribuenti possono scegliere di richiedere una detrazione dalla dichiarazione dei redditi standard o elencare le proprie detrazioni qualificanti riga per riga.

Contabilità

-

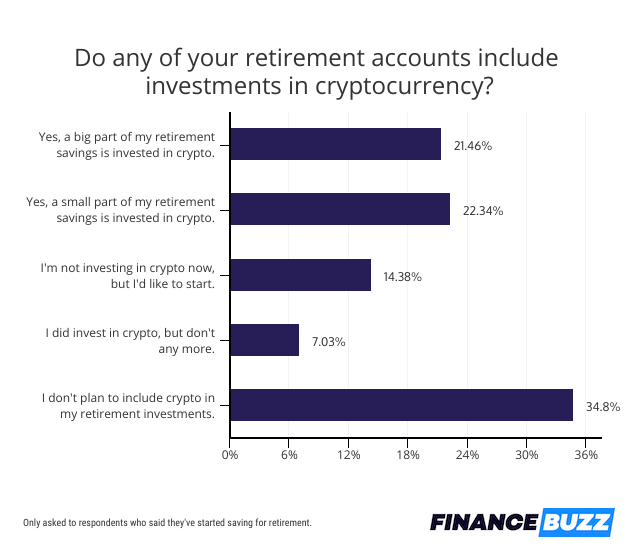

Il 44% degli americani con risparmi sulla pensione ha investito in criptovaluta [Sondaggio]

Il 44% degli americani con risparmi sulla pensione ha investito in criptovaluta [Sondaggio] Il risparmio per la pensione è fondamentale per la futura sicurezza finanziaria, ma risparmiare abbastanza è una sfida per molti. FinanceBuzz ha recentemente intervistato 1, 000 adulti statunitensi pe...

-

Il costo medio del dollaro è la strategia giusta per te?

Il costo medio del dollaro è la strategia giusta per te? Hai appena ricevuto un bonus o uneredità, e sai che investire i tuoi soldi in azioni e obbligazioni è uno dei modi migliori per creare ricchezza a lungo termine. Ma sei anche preoccupato che i tuoi in...

-

Robinhood contro Webull

Robinhood e Webull sono due delle app di investimento più popolari, e milioni di utenti si sono rivolti a loro per la loro capacità di negoziare e monitorare rapidamente le azioni, opzioni e criptoval...

-

I migliori libri che ho letto nel 2018

I migliori libri che ho letto nel 2018 Quanti libri legge una persona nella vita? Ho fatto i conti una sera davanti a una birra con un amico. Primo, abbiamo stabilito che le medie sono inutili. Alcune statistiche dicono che le persone le...