Cos'è un Bull Put Spread?

Un toro messo disteso, che è una strategia di opzioni, viene utilizzato da un investitore quando ritiene che il titolo sottostante mostrerà un moderato aumento del prezzo. Uno spread put bull comporta l'acquisto di un'opzione put out-of-the-money (OTM) e la vendita di un'opzione put in-the-money (ITM) con un prezzo di esercizio più elevato Prezzo di esercizioIl prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione di acquistare o vendere un titolo sottostante, a seconda ma con la stessa attività sottostante e la stessa data di scadenza. Uno spread put rialzista dovrebbe essere utilizzato solo quando il mercato mostra una tendenza al rialzo.

Riepilogo

- Un bull put spread è una strategia di opzioni in cui un investitore crede che il titolo sottostante mostrerà un moderato aumento del prezzo.

- Uno spread put rialzista implica l'acquisto di un'opzione put OTM e la vendita di un'opzione put ITM.

- In un toro messo disteso, il guadagno massimo si realizza quando le posizioni vengono avviate e si affrontano potenziali perdite man mano che la strategia si avvicina alla scadenza.

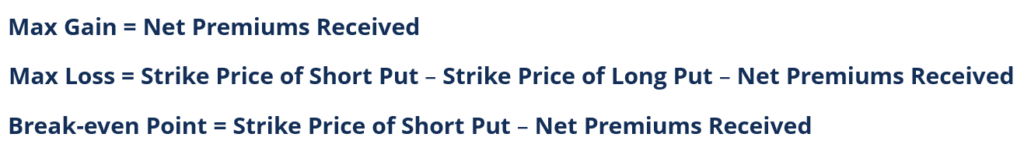

Formule per Bull Put Spread

Per determinare la perdita massima e il punto di pareggio per uno spread put rialzista, fare riferimento alle seguenti formule:

Si noti che quando viene inserita la posizione di spread put bull, l'investitore inizia con il massimo guadagno e affronta potenziali perdite man mano che la strategia si avvicina alla scadenza. A seguire, passeremo attraverso un esempio completo che delinea questo.

Capire uno Spread Bull Put

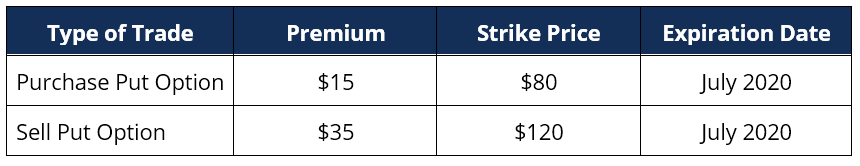

Considera il seguente esempio:

Un investitore utilizza uno spread put rialzista acquistando un'opzione putOpzione putUn'opzione put è un contratto di opzione che dà all'acquirente il diritto, ma non l'obbligo, vendere il titolo sottostante a un prezzo specificato (noto anche come prezzo di esercizio) prima o a una data di scadenza predeterminata. È uno dei due principali tipi di opzioni, l'altro tipo è un'opzione call. per un premio di $ 15. L'opzione put ha un prezzo di esercizio di $ 80 e scade a luglio 2020. Allo stesso tempo, l'investitore vende un'opzione put per un premio di $ 35. L'opzione put ha un prezzo di esercizio di $ 120 e scade a luglio 2020. L'attività sottostante è la stessa ed è attualmente scambiata a $ 95.

Riassumendo le informazioni di cui sopra:

Nello scrivere le due opzioni, l'investitore ha assistito a un deflusso di cassa di $15 dall'acquisto di un'opzione call e un afflusso di cassa di $35 dalla vendita di un'opzione call. Compensando gli importi insieme, l'investitore ha generato un afflusso di cassa iniziale di $ 20 dalle due opzioni put.

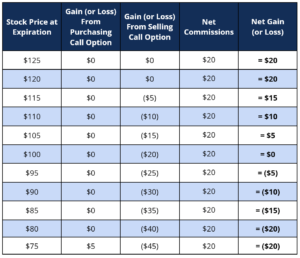

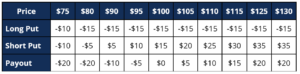

Ora, supponiamo che sia luglio 2020. La tabella seguente illustra i prezzi teorici delle azioni alla data di scadenza.

Ad un prezzo di $ 120 o superiore, il guadagno dell'investitore è limitato a $ 20 perché sia l'opzione put lunga che l'opzione put corta sono out-of-the-money. Per esempio, al prezzo delle azioni di $ 125:

- L'investitore guadagnerebbe $ 0 dalla sua opzione put lunga; e

- L'investitore perderebbe $ 0 dalla sua opzione put short.

Factoring in commissioni netteCommissioneCommissione si riferisce al compenso pagato a un dipendente dopo aver completato un'attività, che è, spesso, vendere un certo numero di prodotti o servizi, l'investitore rimarrebbe con un guadagno netto di $20.

Ad un prezzo di $80 o inferiore, la perdita dell'investitore è limitata a -$ 20 perché sia l'opzione long put che l'opzione short put sono in-the-money. Per esempio, al prezzo delle azioni di $75:

- L'investitore guadagnerebbe $ 5 dalla sua opzione di vendita lunga; e

- L'investitore perderebbe $ 45 dalla sua opzione put short.

Factoring in commissioni nette, l'investitore rimarrebbe con una perdita netta di $ 20 .

Perciò, in un toro messo disteso, l'investitore è:

- Limitato alla perdita massima pari al prezzo di esercizio della put corta meno il prezzo di esercizio della put lunga più i premi netti ricevuti; e

- Limitato al guadagno massimo pari alle commissioni nette.

Applicando le formule per un bull put spread:

- Profitto massimo = $ 20

- Perdita massima =$ 120 – $ 80 – 20 = $ 20

- Punto di pareggio =$ 120 – $ 20 = $ 100

I valori calcolati corrispondono alla tabella sopra.

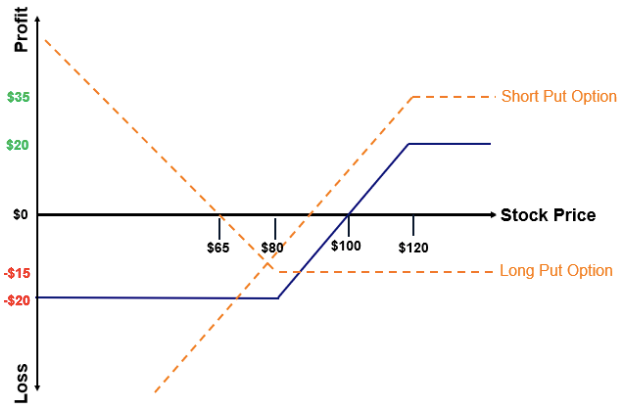

Rappresentazione visiva

L'esempio completo sopra può essere rappresentato visivamente come segue:

In cui si:

- Il linea blu rappresenta il pay-off; e

- Il linee gialle punteggiate rappresentano l'opzione put lunga e l'opzione put corta.

Nota che la linea blu è semplicemente una combinazione delle due linee gialle tratteggiate.

La tabella dei pagamenti di seguito corrisponde al grafico visivo sopra.

Esempio di un Bull Put Spread

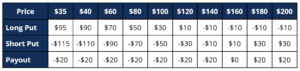

Jorge sta cercando di utilizzare uno spread put rialzista su ABC Company. ABC Company è attualmente scambiata a un prezzo di $ 150. Acquista un'opzione put in-the-money per un premio di $ 10. Il prezzo di esercizio per questa opzione è di $ 140 e scade a gennaio 2020. Inoltre, Jorge vende un'opzione put out-of-the-money per un premio di $ 30. Il prezzo di esercizio per l'opzione è di $ 180 e scade a gennaio 2020.

Quali sono le vincite massime, perdita massima, e il punto di pareggio della chiamata rialzista si è diffusa sopra?

Le commissioni nette sono di $ 20 ($ 30 OTM Put – $ 10 ITM Put).

Applicando le formule per un bull call spread, Jorge determina:

- Profitto massimo = $ 20

- Perdita massima =$ 180 – $ 140 – $ 20 = $ 20

- Punto di pareggio =$ 180 – $ 20 = $ 160

Per confermare, Jorge crea una tabella dei pagamenti:

Vantaggi e svantaggi dell'utilizzo di un Bull Put Spread

Il motivo principale dietro l'utilizzo di uno spread put rialzista è quello di realizzare immediatamente il massimo profitto all'esecuzione dello spread. Nell'esempio sopra, Jorge è in grado di realizzare immediatamente un profitto massimo di $ 20 nell'esecuzione di uno spread put rialzista. Inoltre, anche se i guadagni massimi sono limitati, l'investitore è protetto anche dal rischio di ribasso.

Però, uno svantaggio significativo di uno spread put rialzista è che i potenziali guadagni sono limitati. Per esempio, nell'esempio sopra, il guadagno massimo che Jorge può realizzare è di soli $20 a causa della posizione short sull'opzione put. Anche se il prezzo delle azioni dovesse scendere a $ 0, Jorge sarebbe in grado di realizzare solo un guadagno di $20.

Letture correlate

CFI è il fornitore ufficiale della pagina del programma Capital Markets &Securities Analyst (CMSA)® - CMSA Iscriviti al programma CMSA® di CFI e diventa un analista di mercati finanziari e titoli certificato. Fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione, progettato per trasformare chiunque in un analista finanziario di livello mondiale.

Per continuare ad apprendere e sviluppare la tua conoscenza dell'analisi finanziaria, consigliamo vivamente le risorse aggiuntive di seguito:

- Bull Call SpreadBull Call SpreadUn bull call spread, che è una strategia di opzioni, viene utilizzato da un investitore quando ritiene che un'azione mostrerà un moderato aumento del prezzo. Un toro

- Opzioni:Call e PutOpzioni:Call e PutUn'opzione è un contratto derivato che conferisce al titolare il diritto, ma non l'obbligo, acquistare o vendere un bene entro una certa data a un prezzo specificato.

- Trading con lo Spread Trading con lo Spread Il trading con lo Spread – noto anche come trading di valore relativo – è un metodo di trading che prevede che un investitore acquisti contemporaneamente un titolo e ne venda un

- Investimenti:una guida per principiantiInvestimenti:una guida per principianti La guida di CFI agli investimenti per principianti ti insegnerà le basi dell'investimento e come iniziare. Scopri le diverse strategie e tecniche di trading

investire

-

3 motivi per richiedere la previdenza sociale a 62 se c'è una seconda ondata di COVID-19

3 motivi per richiedere la previdenza sociale a 62 se c'è una seconda ondata di COVID-19 Mentre le attività commerciali in tutto il paese riaprivano e milioni di americani tornavano al lavoro, molti temevano che una rinascita del COVID-19 fosse inevitabile. CORONAVIRUS SECONDA ONDATA:G...

-

I prezzi di Litecoin guardano a $ 100 con l'avvicinarsi di dicembre

I prezzi di Litecoin guardano a $ 100 con l'avvicinarsi di dicembre Dopo essere rimasto bloccato nella fascia di $ 50 per la maggior parte di ottobre, Prezzi Litecoin ora sono quasi raddoppiati verso dicembre 2017. Oggi, I prezzi di Litecoin sono aumentati del 2,4...

-

Vantaggi e svantaggi di prendere in prestito denaro dalla banca

Vantaggi e svantaggi di prendere in prestito denaro dalla banca Quasi tutti prima o poi prenderanno in prestito denaro da una banca durante la loro vita. Quando prendi in prestito denaro da una banca, la banca addebita gli interessi sulla somma che prendi in prest...

-

Come guadagnare $ 100 al giorno - 53 faccende per aumentare le tue entrate

Come guadagnare $ 100 al giorno - 53 faccende per aumentare le tue entrate Questo articolo può contenere collegamenti dai nostri partner. Si prega di leggere come guadagniamo per maggiori informazioni. Vuoi imparare a guadagnare $ 100 al giorno? Ci sono così tanti modi di...