Che cos'è una strategia di opzione collare?

Una strategia di opzione collare, indicato anche come involucro di siepe o semplicemente collare, è un'opzioneOpzioni:Call e PutUn'opzione è un contratto derivato che conferisce al titolare il diritto, ma non l'obbligo, acquistare o vendere un bene entro una certa data a un prezzo specificato. strategia impiegata per ridurre i rendimenti sia positivi che negativi di un asset sottostante Asset ClassUn asset class è un gruppo di veicoli di investimento simili. Sono generalmente negoziati negli stessi mercati finanziari e soggetti alle stesse regole e regolamenti. Limita il rendimento del portafoglio a un intervallo specificato e può coprire una posizione contro la potenziale volatilitàVolatilitàLa volatilità è una misura del tasso di fluttuazione del prezzo di una sicurezza nel tempo. Indica il livello di rischio associato alle variazioni di prezzo di un titolo. Investitori e trader calcolano la volatilità di un titolo per valutare le variazioni passate dei prezzi dell'attività sottostante. Una posizione collar viene creata attraverso l'utilizzo di un put protettivo Put protettivo Put è una strategia di gestione del rischio e opzioni che prevede il mantenimento di una posizione lunga nell'attività sottostante (ad es. stock) e acquistando un'opzione put con un prezzo di esercizio uguale o vicino al prezzo corrente dell'attività sottostante. Una strategia put protettiva è anche nota come call sintetica. e Covered CallCovered CallUna Covered Call è una strategia di gestione del rischio e di opzioni che implica il mantenimento di una posizione lunga nell'attività sottostante (ad es. azioni) e la vendita (scrittura) di un'opzione call sull'attività sottostante. opzione. Più specificamente, è creato detenendo un titolo sottostante, l'acquisto di un'opzione put out of the money, e vendere un'opzione call out of the money.

Riepilogo

- Una strategia di opzioni collar è una strategia di opzioni che limita sia i guadagni che le perdite.

- Una posizione collar viene creata detenendo un titolo sottostante, l'acquisto di un'opzione put out of the money, e vendere un'opzione call out of the money.

- I collari possono essere utilizzati quando gli investitori desiderano coprire una posizione lunga nell'attività sottostante dal rischio di ribasso a breve termine.

Creare una posizione per il collare

Interpretare la strategia dell'opzione collare

La strategia dell'opzione collar limiterà sia il rialzo che il ribasso. La posizione del colletto comporta una posizione lungaPosizioni lunghe e corteNegli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short). su un titolo sottostante, una posizione lunga sull'opzione put out of the money, e una posizione cortaPosizioni lunghe e corteNegli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short). sull'opzione call out of the money.

Assumendo una posizione lunga nel titolo sottostante, all'aumentare del prezzo, l'investitore trarrà profitto. Man mano che il prezzo diminuisce, l'investitore subirà una perdita. Mantenendo una posizione lunga su un'opzione put out of the money, quando il prezzo dell'azione sottostante diminuisce, il valore dell'opzione put aumenta. Vediamo qui che il lato negativo di un prezzo delle azioni in calo è neutralizzato dall'opzione putOpzione putUn'opzione put è un contratto di opzione che dà all'acquirente il diritto, ma non l'obbligo, vendere il titolo sottostante a un prezzo specificato (noto anche come prezzo di esercizio) prima o a una data di scadenza predeterminata. È uno dei due principali tipi di opzioni, l'altro tipo è un'opzione call..

L'investitore prenderà anche una posizione corta su un'opzione call out of the moneyCall OptionUn'opzione call, comunemente indicato come "chiamata, " è una forma di contratto derivato che conferisce all'acquirente dell'opzione call il diritto, ma non l'obbligo, acquistare un'azione o altro strumento finanziario a un prezzo specifico - il prezzo di esercizio dell'opzione - entro un periodo di tempo specificato. Se il prezzo dell'azione sottostante aumenta, l'opzione call sarà esercitata dall'acquirente. Perciò, come venditore, sperimenterai una perdita quando l'attività sottostante aumenta di prezzo. Questa potenziale perdita neutralizza il vantaggio di detenere il titolo.

Il valore dell'attività sottostante tra il prezzo di esercizio Prezzo di esercizio Il prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione per acquistare o vendere un titolo sottostante, a seconda dell'opzione put e dell'opzione call è il valore del portafoglio che si muove. La perdita subita dall'opzione call al di sopra del prezzo di esercizio della call si cancellerà con i guadagni derivanti dall'apprezzamento del titolo, quindi il guadagno sarà piatto qui. I guadagni ottenuti dall'opzione put al di sotto del prezzo di esercizio si annulleranno con la perdita del prezzo delle azioni in deprezzamento. Anche qui il guadagno sarà piatto. Di seguito possiamo vedere come sarebbe il diagramma di payoff di un collare.

Diagramma di vincita dell'opzione collare

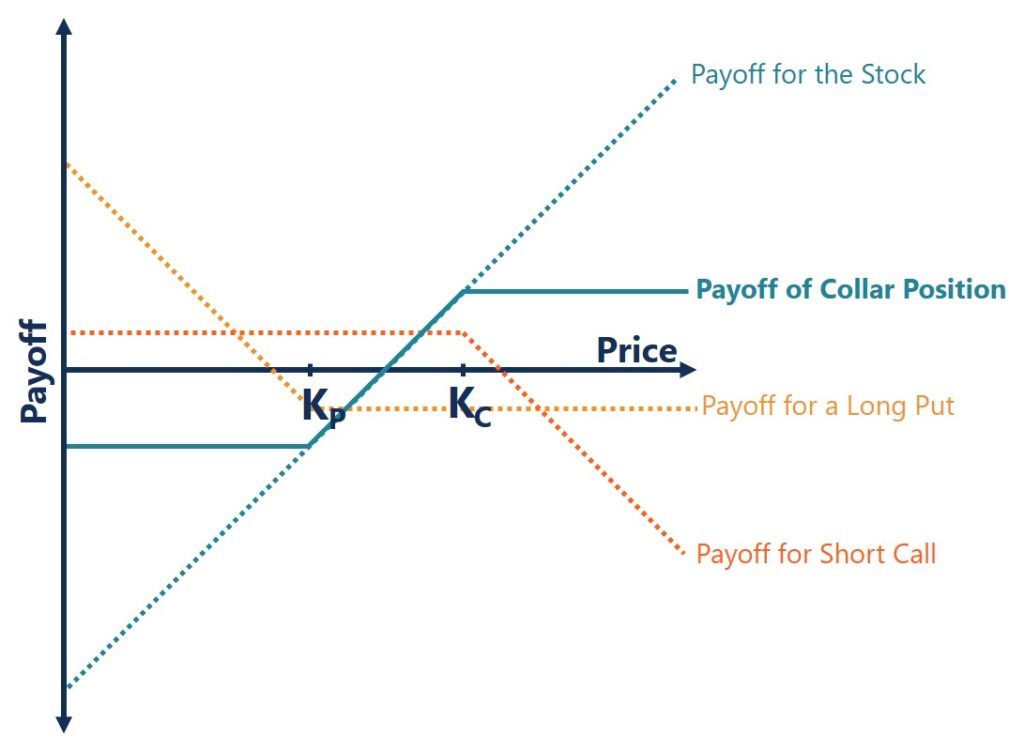

Il payoff di un collare può essere compreso attraverso l'uso di un diagramma di payoff. Tracciando il payoff per l'attività sottostante, opzione put lunga, e l'opzione call short possiamo vedere quale sarebbe il payoff della posizione del colletto:

Nel grafico sopra, vediamo che al di sotto del prezzo di esercizio put Prezzo di esercizioIl prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione per acquistare o vendere un titolo sottostante, a seconda di (Kp) e al di sopra del prezzo di esercizio della chiamata (Kc), il guadagno è piatto. I potenziali rialzi e ribasso del portafoglio sono limitati. È solo tra i prezzi di esercizio che vediamo il movimento di payoff di una posizione collar.

Usi della Strategia Opzione Collare

La strategia dell'opzione collar è più spesso utilizzata come copertura flessibileHedgingHedging è una strategia finanziaria che dovrebbe essere compresa e utilizzata dagli investitori a causa dei vantaggi che offre. Come investimento, protegge le finanze di un individuo dall'essere esposto a una situazione rischiosa che può portare alla perdita di valore. opzione. Se un investitore detiene una posizione lunga su un titolo, possono costruire una posizione di collare per proteggersi da grandi perdite. È attraverso l'uso del put protettivoPut protettivo PutA protettivo è una strategia di gestione del rischio e opzioni che implica il mantenimento di una posizione lunga nell'attività sottostante (ad es. stock) e acquistando un'opzione put con un prezzo di esercizio uguale o vicino al prezzo corrente dell'attività sottostante. Una strategia put protettiva è anche nota come call sintetica. opzione che guadagnerà quando l'attività sottostante scende di prezzo. La call copertaCovered CallUna chiamata coperta è una gestione del rischio e una strategia di opzioni che implica il mantenimento di una posizione lunga nell'attività sottostante (ad es. azioni) e la vendita (scrittura) di un'opzione call sull'attività sottostante. viene venduta l'opzione che può essere utilizzata per pagare l'opzione put e consentirà comunque un potenziale rialzo da un apprezzamento dell'attività sottostante, fino al prezzo di esercizio della chiamata. Quando l'intero costo dell'opzione put è coperto dalla vendita dell'opzione call, questo è indicato come il collare a costo zero.

Se un titolo ha un forte potenziale a lungo termine, ma a breve termine ha un alto rischio di ribasso, allora si può prendere in considerazione un collare. Gli investitori prenderanno in considerazione anche una strategia collar se un titolo in cui sono long si è recentemente apprezzato in modo significativo. Per proteggere questi guadagni non realizzati può essere utilizzato un collare. L'uso di una strategia collar è utilizzato anche in fusioni e acquisizioniMerger Acquisitions M&A ProcessQuesta guida ti guida attraverso tutte le fasi del processo di M&A. Scopri come vengono completate fusioni, acquisizioni e accordi. In questa guida, delineeremo il processo di acquisizione dall'inizio alla fine, le varie tipologie di acquirenti (acquisti strategici vs. finanziari), l'importanza delle sinergie, e costi di transazione. In un affare di azioni, un collar può essere utilizzato per garantire che un potenziale deprezzamento delle azioni degli acquirenti non porti a una situazione in cui devono pagare molto di più in azioni diluite.

Strategia per l'opzione collare – Esempio funzionante

Vediamo ora un esempio che implica la creazione di un collare. Supponi di avere una posizione lungaPosizioni lunghe e corteNegli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short). su un bene che ha appena apprezzatoApprezzamentoApprezzamento si riferisce ad un aumento del valore di un bene nel tempo. Il termine è ampiamente utilizzato in diverse discipline, compresa l'economia, finanza, e ad un prezzo di $100. Non sei sicuro della stabilità dei prezzi nel futuro a breve termine e desideri utilizzare una strategia di collare. Si acquista un'opzione putOpzione putUn'opzione put è un contratto di opzione che dà all'acquirente il diritto, ma non l'obbligo, vendere il titolo sottostante a un prezzo specificato (noto anche come prezzo di esercizio) prima o a una data di scadenza predeterminata. È uno dei due principali tipi di opzioni, l'altro tipo è un'opzione call. con un prezzo di esercizio Prezzo di esercizioIl prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione di acquisto o vendita di un titolo sottostante, a seconda di $90 con un premio di $ 5. Vendi anche un'opzione callOpzione callUn'opzione call, comunemente indicato come "chiamata, " è una forma di contratto derivato che conferisce all'acquirente dell'opzione call il diritto, ma non l'obbligo, acquistare un'azione o altro strumento finanziario a un prezzo specifico - il prezzo di esercizio dell'opzione - entro un periodo di tempo specificato. per $ 5 con un prezzo di esercizio di $ 110.

Qual è il tuo guadagno se il prezzo del bene scende a $ 80?

- L'opzione call che hai venduto non sarà esercitata dall'acquirente e finirai con un payoff di $ 5.

- L'opzione put che hai acquistato per $ 5 verrà esercitata con un prezzo di esercizio di $ 90, il che significa un guadagno di $ 5.

- L'attività sottostante varrà $ 80, il che significa una perdita di $ 20.

L'opzione put protettivaLa put protettiva PutA protettiva è una strategia di gestione del rischio e opzioni che implica il mantenimento di una posizione lunga nell'attività sottostante (ad es. stock) e acquistando un'opzione put con un prezzo di esercizio uguale o vicino al prezzo corrente dell'attività sottostante. Una strategia put protettiva è anche nota come call sintetica. hai acquistato ha ridotto le perdite subite da un calo del prezzo dell'attività sottostante. In totale la tua perdita netta sarà: $5 + $5 – $20 =-$10 .

Piuttosto che sperimentare la perdita completa di $ 80 – $ 100 =- $ 20, hai concluso con una perdita netta di soli $10.

Qual è il tuo guadagno se il prezzo dell'assetClasse di attivitàUn'asset class è un gruppo di veicoli di investimento simili. Sono generalmente negoziati negli stessi mercati finanziari e soggetti alle stesse regole e regolamenti. aumenta a 105 dollari?

- L'opzione call che hai venduto per $ 5 non verrà esercitata poiché il prezzo dell'attività sottostante è ancora inferiore al prezzo di esercizio. Finirai con una vincita di $ 5.

- L'opzione put che hai acquistato non verrà esercitata poiché il prezzo del sottostante è superiore al prezzo di esercizio. Realizzerai una perdita netta di $5.

- Il sottostante varrà $ 105, il che significa un guadagno netto di $ 5.

Le opzioni call e put out of the money:Call e put Un'opzione è un contratto derivato che conferisce al titolare il diritto, ma non l'obbligo, acquistare o vendere un bene entro una certa data a un prezzo specificato. entrambi non sono stati esercitati. La vendita dell'opzione call ha coperto il costo dell'acquisto dell'opzione put, quindi il profitto e la perdita delle due transazioni si sono annullati a vicenda. In totale, il tuo guadagno netto sarà: $5 – $5 + $5 =$5 .

È lo stesso profitto dal possesso dell'asset sottostante:$ 105 – $ 100 =$ 5

Qual è il tuo guadagno se il prezzo del bene aumenta a $115?

- L'opzione call che hai venduto per $ 5 sarà esercitata a un prezzo di esercizio Prezzo di esercizio Il prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione per acquistare o vendere un titolo sottostante, a seconda di $ 110. Il guadagno sarà di $ 0.

- L'opzione put che hai acquistato per $ 5 non verrà esercitata. La perdita dalla transazione sarà di -$5.

- L'attività sottostante varrà $ 115, che significa un guadagno di $ 15,

In questo scenario, finiresti con un guadagno netto di $ 0 – $ 5 + $ 15 =$ 10 .

È meno che se avessi appena detenuto l'asset sottostanteAsset ClassUna asset class è un gruppo di veicoli di investimento simili. In genere sono scambiati negli stessi mercati finanziari e soggetti alle stesse regole e regolamenti.:$ 115 – $ 100 =$ 15. In questo scenario, il collar sta limitando il potenziale di rialzo dell'attività sottostante.

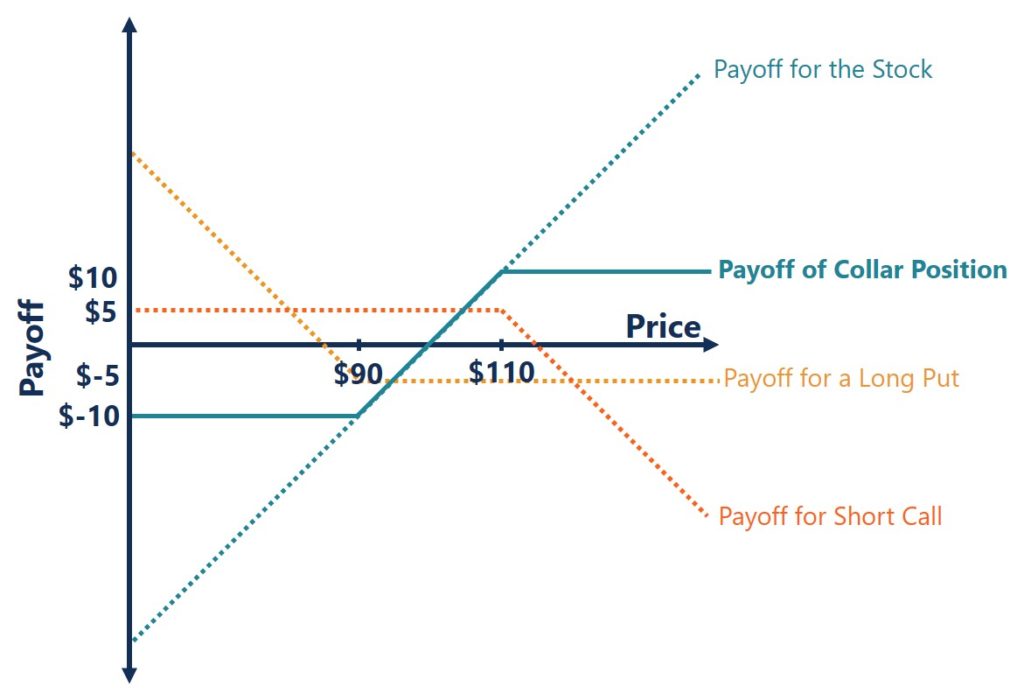

Negli scenari sopra, l'opzione callOpzione callUn'opzione call, comunemente indicato come "chiamata, " è una forma di contratto derivato che conferisce all'acquirente dell'opzione call il diritto, ma non l'obbligo, acquistare un'azione o altro strumento finanziario a un prezzo specifico - il prezzo di esercizio dell'opzione - entro un periodo di tempo specificato. che hai venduto copre completamente il costo di acquisto dell'opzione putOpzione putUn'opzione put è un contratto di opzione che dà all'acquirente il diritto, ma non l'obbligo, vendere il titolo sottostante a un prezzo specificato (noto anche come prezzo di esercizio) prima o a una data di scadenza predeterminata. È uno dei due principali tipi di opzioni, l'altro tipo è un'opzione call. Si chiama collare a costo zero. Di seguito è riportata un'illustrazione della posizione del collare:

Qui, possiamo vedere che la perdita è limitata se il prezzo dell'attività sottostante scende al di sotto di $90. Allo stesso modo, se il prezzo dell'attività sottostante supera i 110 dollari, anche il payoff è limitato. Per illustrare ulteriormente questo, diamo un'occhiata ad altri due scenari.

Quale sarebbe il guadagno se l'asset scendesse di prezzo a $ 0?

- L'opzione callOpzione callUn'opzione call, comunemente indicato come "chiamata, " è una forma di contratto derivato che conferisce all'acquirente dell'opzione call il diritto, ma non l'obbligo, acquistare un'azione o altro strumento finanziario a un prezzo specifico - il prezzo di esercizio dell'opzione - entro un periodo di tempo specificato. hai venduto per $ 5 non verrebbe esercitato e il guadagno sarebbe $ 5.

- L'opzione put che hai acquistato per $ 5 verrebbe esercitata a un prezzo di esercizio di $ 90. Il guadagno sarebbe $90 – $5 =$85.

- L'attività sottostante è scesa da $ 100 a $ 0, con conseguente perdita di $100.

Il guadagno netto per te sarebbe $ 5 + $ 85 – $ 100 =- $ 10 .

È lo stesso guadagno quando l'attività è scesa a un prezzo di $ 80. Vediamo che il put protettivo Put protettivo PutA è una strategia di gestione del rischio e opzioni che implica il mantenimento di una posizione lunga nell'attività sottostante (ad es. stock) e acquistando un'opzione put con un prezzo di esercizio uguale o vicino al prezzo corrente dell'attività sottostante. Una strategia put protettiva è anche nota come call sintetica. sta limitando le perdite subite da una caduta dell'attività sottostante.

Quale sarebbe il guadagno se l'asset aumentasse di prezzo a $ 200?

- L'opzione call che hai venduto per $ 5 verrebbe esercitata e il payoff sarebbe $ 5 – $ 90 =- $ 85.

- L'opzione putPut OptionUn'opzione put è un contratto di opzione che dà all'acquirente il diritto, ma non l'obbligo, vendere il titolo sottostante a un prezzo specificato (noto anche come prezzo di esercizio) prima o a una data di scadenza predeterminata. È uno dei due principali tipi di opzioni, l'altro tipo è un'opzione call. che hai acquistato per $ 5 non verrebbe esercitato. La perdita di questa transazione sarebbe di -$5.

- Il sottostante è passato da $100 a $200, con conseguente guadagno di $100.

Il guadagno netto per te sarebbe -$85 – $5 + $100 =$10 .

È lo stesso guadagno quando il prezzo è aumentato a $ 115. Qui, possiamo vedere come la posizione del collare abbia limitato il potenziale di rialzo dell'attività sottostante.

Risorse addizionali

Grazie per aver letto la risorsa di CFI sulla strategia dell'opzione collare. Se desideri conoscere concetti correlati, controlla le altre risorse di CFI di seguito:

- HedgingHedgingHedging è una strategia finanziaria che dovrebbe essere compresa e utilizzata dagli investitori per i vantaggi che offre. Come investimento, protegge le finanze di un individuo dall'essere esposto a una situazione rischiosa che può portare alla perdita di valore.

- Put protettivo Put protettivo Un put protettivo è una strategia di gestione del rischio e opzioni che implica il mantenimento di una posizione lunga nell'attività sottostante (ad es. stock) e acquistando un'opzione put con un prezzo di esercizio uguale o vicino al prezzo corrente dell'attività sottostante. Una strategia put protettiva è anche nota come call sintetica.

- Posizione sinteticaPosizione sinteticaUna posizione sintetica è un'opzione di trading utilizzata per simulare le caratteristiche di un'altra posizione comparabile. Più specificamente, viene creata una posizione sintetica per

- Case study opzioni – Long Call Case study opzioni – Long CallPer studiare la natura complessa e le interazioni tra le opzioni e l'attività sottostante, presentiamo un caso di studio delle opzioni. È molto più facile

investire

- Che cos'è l'Hong Kong Interbank Offered Rate (HIBOR)?

- Il mercato azionario ti rende nervoso?

- I migliori investimenti Roth IRA:il modo in cui investi fa una grande differenza nel tuo portafoglio pensionistico

- I migliori consigli di Warren Buffett per battere l'inflazione

- Digest settimanale del mercato:in che modo le elezioni di medio termine influenzeranno il mercato?

- Che cos'è un vagliatore di azioni?

-

Richiedere un prestito personale? Ecco cosa sapere

Richiedere un prestito personale? Ecco cosa sapere I prestiti personali possono essere utilizzati per una varietà di cose diverse. Ad esempio, consolidamento del debito della carta di credito, consolidamento dei prestiti agli studenti o gestione di sp...

-

Come fare un budget quando non sei più al verde

Come fare un budget quando non sei più al verde Il mio primo lavoro dopo il college è stato lavorare da Barnes &Noble per $ 8,25 lora, il che significa che ho portato a casa circa $ 1, 000 al mese. Era una posizione finanziaria piuttosto precaria c...

-

Ecco il mio commercio di azioni Bitcoin preferito in questo momento

Ecco il mio commercio di azioni Bitcoin preferito in questo momento Tom Gentile È tornato al vecchio tavolo da disegno... ma sono felice di farlo! Qualche mese fa, quando ho pubblicato Il modo migliore per battere Bitcoin durante il boom delle criptovalute 2021, Ho...

-

42 risorse + stampabili per le famiglie di homeschool per insegnare ai bambini il denaro

42 risorse + stampabili per le famiglie di homeschool per insegnare ai bambini il denaro Stai pensando di studiare a casa per la tua famiglia? Insegnare ai tuoi figli nel tuo stile può fornire flessibilità accademica, significative opportunità di apprendimento, e unesperienza di legame ch...