Che cos'è l'accesso diretto al mercato?

L'accesso diretto al mercato (DMA) si riferisce a un metodo di negoziazione elettronica in cui gli investitori possono eseguire operazioni interagendo direttamente con un registro degli ordini elettronico. Un registro degli ordiniLibro degli ordiniUn registro degli ordini è un elenco di ordini che presenta diverse offerte di acquirenti e venditori per un titolo specifico. Mostra i prezzi e i volumi è un elenco di ordini che registra gli ordini che acquirenti e venditori effettuano in borsa. Gli ordini rimangono nel libro fino a quando non vengono evasi abbinando il prezzo che un acquirente vuole pagare per acquistare un titolo con il prezzo che un venditore vuole vendere il titolo.

Generalmente, l'inserimento degli ordini nel book degli ordini può essere effettuato solo da intermediari e istituti finanziari. Tradizionalmente, se un investitore volesse piazzare un'operazione, lui/lei avviserebbe un broker online o per telefono. Il broker cercherà quindi il prezzo migliore per gli investitori. Utilizzando l'accesso diretto al mercato, consente ai trader di aggirare un broker e accedere direttamente alla borsa. Perciò, i commercianti possono scegliere il prezzo per i loro ordini.

L'accesso diretto al mercato può facilitare la negoziazione per qualsiasi borsa valori e qualsiasi titolo negoziato in borsa. Perciò, gli investitori possono negoziare azioni, titoli a reddito fisso Titoli a reddito fisso I titoli a reddito fisso sono un tipo di strumento di debito che fornisce rendimenti sotto forma di regolare, o fisso, pagamenti di interessi e rimborsi di, derivati finanziari, o qualsiasi altro strumento finanziario.

Come vengono eseguite le negoziazioni nell'accesso diretto al mercato?

- Attraverso una piattaforma di trading online, un commerciante effettua un ordine per l'acquisto di un titolo.

- L'ordine viene quindi registrato in un portafoglio di negoziazione elettronico, e le informazioni vengono comunicate ai server di scambio.

- L'ordine viene ricevuto dalla borsa, e può essere soddisfatta una volta che il prezzo di acquisto del commerciante corrisponde al prezzo di un venditore.

Chi utilizza l'accesso diretto al mercato?

L'accesso diretto al mercato è consigliato solo ai trader avanzati, in quanto potrebbero esserci difficoltà. Per esempio, i trader ottengono l'accesso a strategie di trading avanzate, come il trading algoritmicoTrading algoritmicoLe strategie di trading algoritmico implicano l'assunzione di decisioni di trading basate su regole preimpostate programmate in un computer. – che è più adatto a trader esperti.

Inoltre, è adatto anche per gli investitori che desiderano piazzare grandi volumi di transazioni a causa dei requisiti per eseguire ordini con volumi elevati.

Oltre ai commercianti privati, gli utenti includono anche le imprese buy-side, come gli hedge fund, fondi comuni di investimento, fondi pensione, e fondi di private equity. Le aziende buy-side possono utilizzare l'infrastruttura tecnologica fornita dalle aziende sell-side (vale a dire, banche di investimento) per ottenere l'accesso diretto al mercato. Molte aziende sell-side ora forniscono servizi per l'accesso diretto al mercato ai propri clienti.

Vantaggi dell'accesso diretto al mercato

- Poiché non c'è più un broker coinvolto nel processo di negoziazione, l'investitore può accedere più rapidamente al mercato, che riduce i costi di transazione e aumenta la velocità di esecuzione delle transazioni.

- Le transazioni sono gestite dall'investitore anziché da un broker, quindi il primo eserciterà un maggiore controllo sugli ordini commerciali.

- L'investitore ha l'opportunità di partecipare alle aste pre e post mercato.

- Ci sono bassi rischi per le informazioni riservate dell'investitore (cioè, nome, indirizzo, numero di conto bancario) che viene trapelato, poiché non sono coinvolti fornitori di terze parti, e il trading avviene in forma anonima. Quando si fa trading, l'investitore utilizzerà l'identità del fornitore di accesso diretto al mercato, non proprio.

- L'investitore può accedere al trading ad alta frequenza, che è un tipo di tecnica di trading algoritmico che utilizza dati ad alta frequenza e strumenti di trading per produrre alta velocità e alto tasso di turnover.

Svantaggi dell'accesso diretto al mercato

- Richiede l'uso di un'infrastruttura tecnologica sofisticata per ottenere l'accesso diretto alle borse e consentire il trading elettronico. Perciò, può essere costoso per le aziende da mantenere.

- In caso di problemi con la connettività Internet, può influire sulla connessione all'accesso diretto al mercato. Perciò, è necessaria una regolare manutenzione del sistema per garantire il corretto funzionamento.

- È regolamentato in modo significativo per garantire che le operazioni vengano eseguite correttamente. Significa che il trading sarà meno flessibile rispetto ai metodi over-the-counter.

- Se il conto di trading dell'investitore diventa inattivo o se non negozia molto spesso, verranno applicate le penali.

Risorse addizionali

CFI offre la pagina del programma Capital Markets &Securities Analyst (CMSA)™ - CMSA Iscriviti al programma CMSA® di CFI e diventa un analista certificato di Capital Markets &Securities. Fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione per coloro che desiderano portare la propria carriera a un livello superiore. Per continuare a imparare e ad avanzare nella tua carriera, saranno utili le seguenti risorse:

- Investimenti:una guida per principiantiInvestimenti:una guida per principianti La guida di CFI agli investimenti per principianti ti insegnerà le basi dell'investimento e come iniziare. Scopri le diverse strategie e tecniche di trading

- Meccanismi di tradingMeccanismi di trading I meccanismi di trading si riferiscono ai diversi metodi con cui vengono scambiati gli asset. I due principali tipi di meccanismi di trading sono i meccanismi di trading basati sulle quotazioni e sugli ordini

- Tipi di mercati – Rivenditori, Broker, BorseTipi di mercato - Rivenditori, Broker, ExchangesMarkets include broker, rivenditori, e mercati dei cambi. Ciascun mercato opera con meccanismi di negoziazione diversi, che incidono sulla liquidità e sul controllo. I diversi tipi di mercati consentono diverse caratteristiche di trading, delineato in questa guida

- Costi di transazioneCosti di transazioneI costi di transazione sono costi sostenuti che non maturano per nessun partecipante alla transazione. Sono costi irrecuperabili risultanti dal commercio economico in un mercato. In economia, la teoria dei costi di transazione si basa sul presupposto che le persone siano influenzate dall'interesse personale competitivo.

investire

-

Che cos'è una commissione di vendita ragionevole sui prodotti di bellezza?

Che cos'è una commissione di vendita ragionevole sui prodotti di bellezza? Molti consulenti di bellezza sono pagati su commissione. Lacquisto di prodotti di bellezza può essere difficile a causa delle numerose marche. I consulenti di prodotti di bellezza aiutano le persone ...

-

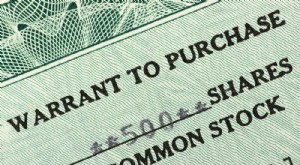

Che cos'è un mandato?

Che cos'è un mandato? Un warrant conferisce al titolare il diritto di acquistare azioni di una società a un prezzo e una data specifici. In altre parole, un warrant è unopzione a lungo termine per acquistare un determinato...

-

Definire l'accordo di garanzia

Definire l'accordo di garanzia Gli accordi di garanzia consentono alle entità di utilizzare fondi aggiuntivi per scopi specifici. Quando due entità diverse si scambiano fondi, vengono utilizzati molti tipi diversi di contratti. Un...

-

Cosa fare quando il mercato si esaurisce in questo modo

Cosa fare quando il mercato si esaurisce in questo modo Shah Gilani Le azioni sono in caduta libera a tre cifre a mezzogiorno di lunedì; lo 0,1%, 0,2%, e i guadagni dello 0,8% che hanno ottenuto entro la chiusura del venerdì sono storia antica. Superfic...