Che cos'è un portafoglio a reddito fisso?

Un portafoglio a reddito fisso comprende titoli di investimento che pagano un interesse fisso fino alla data di scadenza. Alla maturità, l'importo capitale del titolo viene restituito all'investitore.

Alcuni esempi di titoli a reddito fisso sono:

- Certificati di deposito (CD)

- Obbligazioni emesse dal governo

- Obbligazioni emesse da società

- Buoni del Tesoro Buoni del Tesoro (T-Bills) I Buoni del Tesoro (o buoni del Tesoro in breve) sono uno strumento finanziario a breve termine emesso dal Tesoro statunitense con periodi di scadenza da pochi giorni fino a 52 settimane.

- Fondi comuni obbligazionari

Riepilogo

- Un portafoglio a reddito fisso comprende titoli di investimento che pagano un interesse fisso fino alla data di scadenza. Alla maturità, l'importo capitale del titolo viene restituito all'investitore.

- La strategia di investimento a reddito fisso si concentra fondamentalmente sulla generazione di rendimenti da titoli a basso rischio con un tasso di interesse fisso (noto o certo).

- Un portafoglio a reddito fisso comprende certificati di deposito (CD), Buoni del tesoro, obbligazioni, e fondi comuni di investimento, che sono tipicamente titoli a basso rischio con un interesse accertato.

Che cos'è l'investimento a reddito fisso?

La strategia di investimento a reddito fisso si concentra fondamentalmente sulla generazione di rendimenti da titoli a basso rischio con un tasso di interesse fisso (noto o certo). Un portafoglio a reddito fisso comprende certificati di deposito (CD), Buoni del tesoro, obbligazioniObbligazioniLe obbligazioni sono titoli a reddito fisso emessi da società e governi per raccogliere capitali. L'emittente dell'obbligazione prende in prestito il capitale dall'obbligazionista e gli effettua pagamenti fissi a un tasso di interesse fisso (o variabile) per un periodo specificato., e fondi comuni di investimento, che sono tipicamente titoli a basso rischio con un interesse accertato.

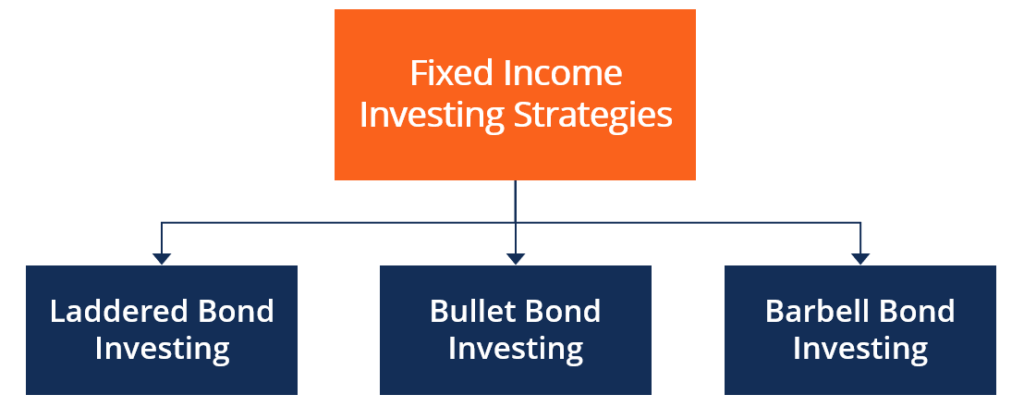

Strategie di investimento a reddito fisso - Tipi

1. Investire in un portafoglio obbligazionario scalato

La strategia di investimento del portafoglio obbligazionario a scalare, comunemente indicato come investimento ladder obbligazionario, si concentra sulla diversificazione del portafoglio acquistando titoli a reddito fisso con date di scadenza diverse in modo ladder, cioè., moda da basso ad alto gradino.

Il portafoglio diversificato aiuta a mitigare il rischio e a beneficiare delle obbligazioni a breve termine una alla volta man mano che maturano, quindi reinvestire il capitale in obbligazioni di rango più elevato. Garantisce rendimenti crescenti e un portafoglio di investimenti redditizio.

2. Investire in portafoglio obbligazionario Bullet

Comunemente indicato come investimento proiettile, la strategia di investimento del portafoglio obbligazionario bullet richiede la costruzione di un portafoglio acquistando titoli a reddito fisso in date diverse ma con la stessa data di scadenza. Diversifica il portafoglio di investimenti e, allo stesso tempo, assicura un futuro "proiettile" di rendimenti redditizi.

La strategia di investimento bullet è generalmente adottata da investitori che potrebbero aver bisogno di grandi quantità di fondi in futuro. Potrebbe essere per finanziare un'istruzione universitaria, pagare per un matrimonio, acquistare un grande immobile, e molti altri.

3. Investire nel portafoglio di obbligazioni con bilanciere

Investire in portafoglio obbligazionario Barbell, comunemente indicato come investimento con bilanciere, è una strategia di investimento a reddito fisso che richiede la creazione di un portafoglio con due estremi, cioè., obbligazioni a breve e lungo termine senza obbligazioni intermedie. Il fattore fondamentale fondamentale alla base della strategia di investimento del bilanciere è prestare molta attenzione alle obbligazioni a breve termine del portafoglio e continuare a trasformarle in nuove emissioni alla scadenza.

Le obbligazioni a breve termine per un portafoglio bilanciere hanno una scadenza inferiore o uguale a cinque anni, e le obbligazioni a lungo termine maturano in dieci anni o più. La strategia richiede una gestione attivaGestione attivaLa gestione attiva è l'uso del capitale umano per gestire un portafoglio di fondi. I manager attivi si affidano alla ricerca analitica, giudizio personale, e previsioni in quanto è necessario concentrarsi sulle obbligazioni a breve termine per continuare a trasferirle in modo efficiente in nuove emissioni alla scadenza.

Titoli a reddito fisso – Vantaggi

Un portafoglio composto principalmente da titoli a reddito fisso è vantaggioso in vari modi, Compreso:

1. Diversificazione

Costruire un portafoglio essenzialmente con titoli a reddito fisso porta alla diversificazione Diversificazione La diversificazione è una tecnica di allocazione delle risorse del portafoglio o del capitale a una varietà di investimenti. L'obiettivo della diversificazione è mitigare le perdite sul tavolo. La diversificazione è una caratteristica di alta priorità che bisogna tenere a mente quando si costruisce il proprio portafoglio. È particolarmente vero quando il mercato è altamente volatile e incerto, con prezzi che salgono e scendono drasticamente.

La diversificazione aiuta a conferire resilienza al portafoglio di investimento contro tale volatilità e correzioni dei prezzi. Crea un senso di equilibrio in cui se una sezione del portafoglio soffre, il portafoglio è abbastanza diversificato da coprire il vuoto con un'altra sezione di titoli ad alte prestazioni.

2. Reddito fisso

Il termine "titoli a reddito fisso" fornisce alcune informazioni sul motivo per cui si preferisce un portafoglio composto principalmente da titoli a reddito fisso. I titoli a reddito fisso non solo pagano dividendi e forniscono buoni rendimenti, ma offrono anche un flusso costante di reddito.

3. Livello di rischio

Rispetto alle azioni, i titoli a reddito fisso generalmente presentano un'esposizione al rischio relativamente bassa. Per la maggior parte, comporta “rischio di insolvenza, ” ovvero quando l'emittente delle obbligazioni non è in grado di far fronte ai propri obblighi finanziari.

Letture correlate

CFI è il fornitore ufficiale della pagina globale del programma Capital Markets &Securities Analyst (CMSA)® - CMSA Iscriviti al programma CMSA® di CFI e diventa un Analista di mercati finanziari e titoli certificato. Fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare ad avanzare nella tua carriera, le risorse aggiuntive di seguito saranno utili:

- Investimenti:una guida per principiantiInvestimenti:una guida per principianti La guida di CFI agli investimenti per principianti ti insegnerà le basi dell'investimento e come iniziare. Scopri le diverse strategie e tecniche di trading

- Fondi comuniFondi comuniUn fondo comune di investimento è un pool di denaro raccolto da molti investitori allo scopo di investire in azioni, obbligazioni, o altri titoli. I fondi comuni di investimento sono di proprietà di un gruppo di investitori e gestiti da professionisti. Scopri le varie tipologie di fondo, come funzionano, e vantaggi e compromessi di investire in essi

- Rischio di insolvenzaRischio di insolvenzaRischio di insolvenza, detta anche probabilità di default, è la probabilità che un mutuatario non effettui i pagamenti completi e tempestivi del capitale e degli interessi,

- Portafoglio di investimento Portafoglio di investimento Un portafoglio di investimento è un insieme di attività finanziarie di proprietà di un investitore che può includere obbligazioni, azioni, valute, contanti e mezzi equivalenti, e merci. Ulteriore, si riferisce a un gruppo di investimenti che un investitore utilizza per ottenere un profitto assicurandosi che il capitale o le attività siano preservati.

investire

- Cosa significa "alla pari"?

- I migliori broker online per azioni nel 2021

- I democratici propongono un'aliquota fiscale più elevata del 25% sulle plusvalenze:ecco 3 modi per ridurre al minimo il potenziale colpo

- Cosa sono i Naked Credit Default Swap?

- I 6 modi migliori per investire solo $ 100 al mese quest'anno

- Media del costo in dollari:come funziona questa strategia di investimento super semplice

-

Tesla accetterà di nuovo bitcoin quando sarà più verde

Tesla accetterà di nuovo bitcoin quando sarà più verde NEW YORK:Elon Musk, CEO del produttore di veicoli elettrici Tesla, ha detto domenica che la società statunitense accetterà di nuovo pagamenti in bitcoin quando la valuta virtuale sarà più verde. Il p...

-

Attenzione al vento... e solare,

Attenzione al vento... e solare, Idro e geotermia? Se siete come tanti investitori, sei alla ricerca di quella prossima grande cosa. E se sei anche preoccupato per lambiente e sei interessato agli investimenti responsabili, potres...

-

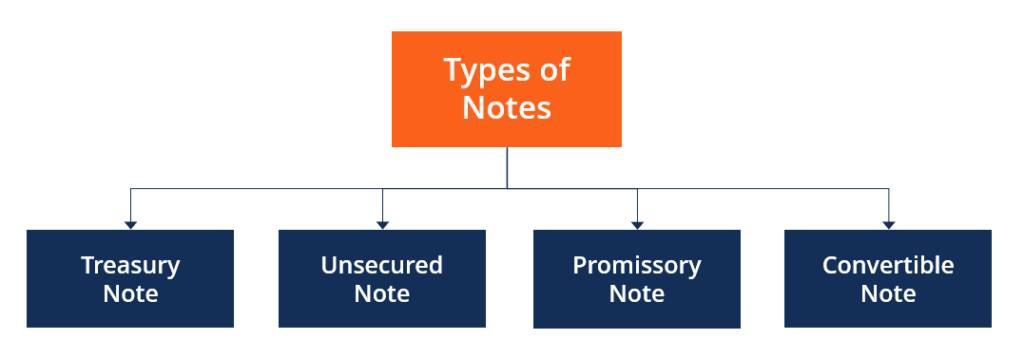

Che cos'è una nota?

Che cos'è una nota? Una nota è una garanzia di debito che obbliga gli emittenti a rimborsare al creditore limporto principale del prestito e gli eventuali pagamenti di interessi entro un periodo di tempo definito. Indivi...

-

7 semplici modi per creare un fondo di emergenza da $ 0

7 semplici modi per creare un fondo di emergenza da $ 0 Avere bisogno di un fondo di emergenza quando si vive da stipendio a stipendio sembra un classico Comma 22:è necessario un cuscino di risparmio per proteggersi in caso di emergenza, ma non guadagni ab...