Cosa sono i modelli di tassi forward?

I modelli di tassi forward sono quadri teorici utilizzati per analizzare e prevedere il valore atteso Valore atteso Valore atteso (noto anche come EV, aspettativa, media, o valore medio) è un valore medio di lungo periodo di variabili casuali. Il valore atteso indica anche delle variabili economiche future. Tassi a termineTasso a termineIl tasso a termine, in parole povere, è l'aspettativa calcolata del rendimento di un'obbligazione che, teoricamente, avverrà nell'immediato futuro, solitamente alcuni mesi (o anche alcuni anni) dal momento del calcolo. Il corrispettivo del tasso a termine viene utilizzato quasi esclusivamente quando si parla di acquisto di buoni del Tesoro solitamente si fa riferimento sia al tasso di interesse a termine che al tasso di cambio a termine.

Ipotesi delle aspettative

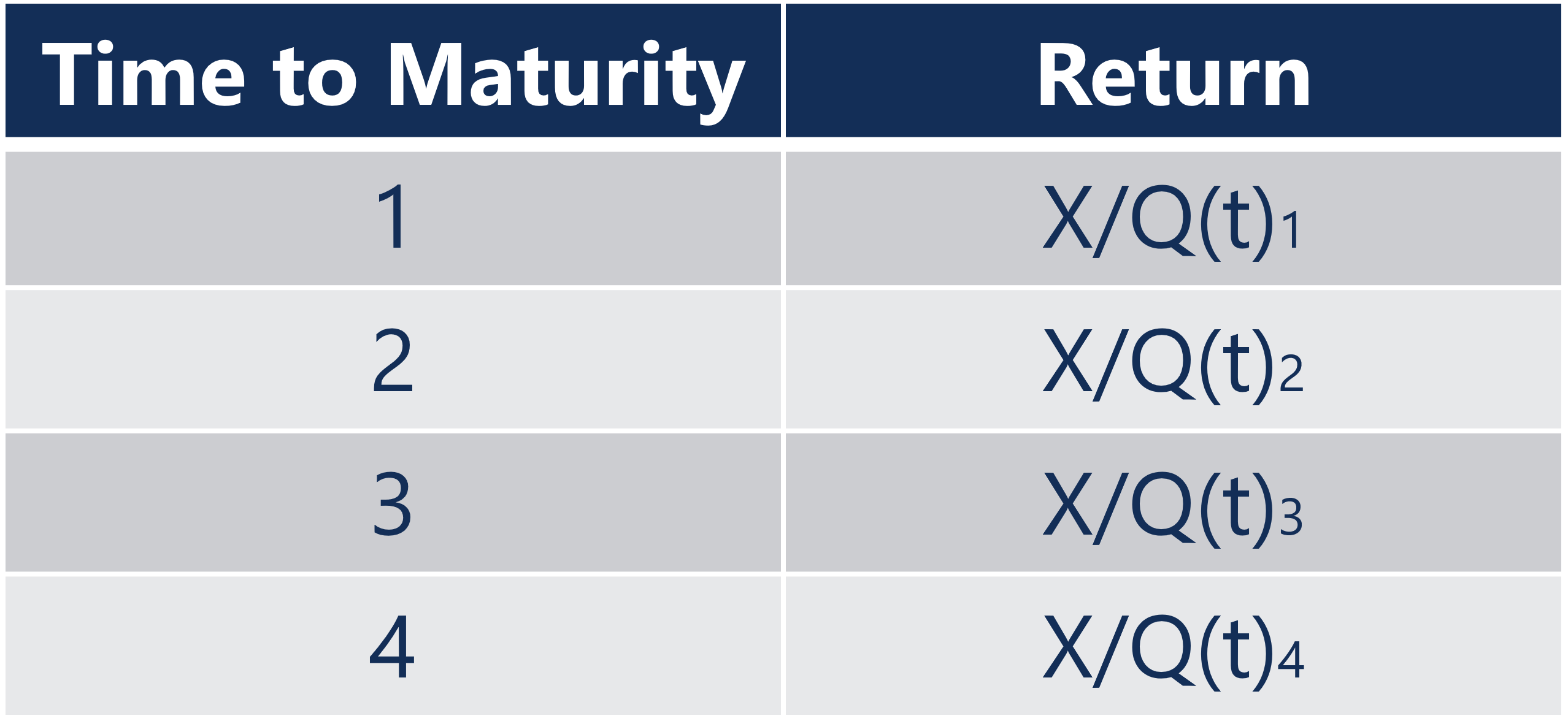

Si consideri il seguente esempio:un titolo di Stato a N anni costa Q(t) n nel periodo t e paga un importo X nel periodo t+N anni. Perciò, il rendimento di un'obbligazione a 1 anno è X/Q(t) 1 . L'obbligazione a 1 anno paga X nel periodo t+1.

Considera un investitore che fa quanto segue:

- Acquista ora un'obbligazione a 1 anno pagando Q(t) 1

- Alla fine dell'anno riceve X

- Alla fine dell'anno, spende tutto X per l'acquisto di obbligazioni a 1 anno che scadranno alla fine del prossimo anno

Il ritorno su una sequenza di due investimenti di 1 anno è X/Q(t) 1 * X/Q(t+1) 1 .

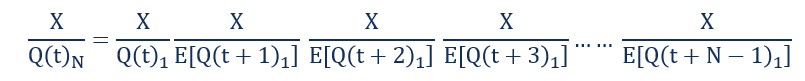

Se gli investitori sono neutrali al rischio, quindi il rendimento di un'obbligazione a 2 anni dovrebbe essere uguale al rendimento atteso su una sequenza di due obbligazioni a 1 anno. Generalmente, il rendimento atteso delle obbligazioni N a 1 anno dovrebbe essere uguale al rendimento di un'obbligazione a N anni.

La "E" indicata intorno ai futuri prezzi delle obbligazioni nel denominatore rappresenta i valori previsti poiché gli investitori non conoscono i futuri prezzi delle obbligazioni.

Tasso di interesse a termine

L'ipotesi delle aspettative Teoria delle aspettative locali In finanza ed economia, la teoria delle aspettative locali è una teoria che suggerisce che i rendimenti delle obbligazioni con scadenze diverse dovrebbero essere gli stessi nell'orizzonte di investimento a breve termine. Essenzialmente, la teoria delle aspettative locali è una delle varianti della teoria delle aspettative pure può essere utilizzata come modello per derivare tassi di interesse forward e tassi di cambio. Il tasso di interesse a termine è il tasso di interesse atteso offerto da un titolo in futuro. Il tasso di interesse forward può essere dedotto analizzando la struttura a termine dei tassi di interesseTasso di interesseUn tasso di interesse si riferisce all'importo addebitato da un prestatore a un mutuatario per qualsiasi forma di debito dato, generalmente espresso in percentuale del capitale..

Considera il seguente esempio:

- Un'obbligazione zero coupon da $ 1 a 2 anni dà un rendimento del 12% all'anno.

- Un'obbligazione zero coupon da $ 1 a 1 anno dà un rendimento del 9% all'anno.

Un investitore che investe in un'obbligazione zero coupon da $ 1 a 2 anni avrà $ 1,2544 alla fine di due anni. Un investitore che investe in un'obbligazione zero coupon a 1 anno da $ 1 avrà $ 1,09 alla fine di un anno. Se l'investitore ha proceduto a investire in un'obbligazione zero coupon da $ 1 a 1 anno alla fine del primo anno, il rendimento dipenderebbe dal tasso di interesse futuro offerto da un'obbligazione zero coupon a 1 anno da $1. Il tasso a termine implicito a 1 anno è quel tasso di interesse che esclude la possibilità di arbitraggio. Non essendoci possibilità di arbitraggio, l'ipotesi delle aspettative dice che il prodotto dei due tassi a 1 anno dovrebbe essere uguale al tasso a 2 anni. Perciò, la risposta è 1.09(1 + r inoltrare ) =1,2544, implicando un tasso forward a 1 anno del 15,08%.

Scopri di più su tutti i diversi tipi di titoli a reddito fisso con il corso sui fondamenti del reddito fisso di CFI!

Tasso di cambio a termine

Il tasso di cambio a termine tra due valute è il tasso di cambio tra due valute quando lo scambio effettivo avviene in futuro. Considera il seguente esempio:l'attuale tasso di cambio USD/GBP è £ 1 =$ 1,2. È noto come tasso di cambio spot o tasso di cambio affrontato da un trader di valuta disposto a consegnare o ricevere in consegna USD o GBP in questo momento.

L'attuale tasso di interesse privo di rischio a 1 anno negli Stati Uniti è del 5%. Perciò, $ 1 depositato in una banca negli Stati Uniti guadagna un interesse del valore di $ 0,05. L'attuale tasso di interesse privo di rischio a 1 anno nel Regno Unito è del 3%. Perciò, un £ 1 depositato in una banca nel Regno Unito guadagna un interesse di £ 0,03.

Considera un trader di valuta nel mercato USD/GBP che inizialmente ha £ 1. Alla fine di un anno, il trader può avere £ 1,03 o $ 1,26. Il tasso di cambio a termine efficiente a 1 anno è il tasso di cambio che esclude la possibilità di arbitraggio nel mercato USD/GBP. Perciò, il tasso di cambio USD/GBP forward a 1 anno è £ 1 =$ 1,22, che è superiore al tasso spot. Questo tasso forward neutralizza qualsiasi possibile arbitraggio che un investitore potrebbe avere se detenesse USD, che ha un tasso di interesse più elevato, rispetto a GBP.

Risorse addizionali

CFI è il fornitore ufficiale del Financial Modeling and Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione di Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nella tua finanza carriera. Iscriviti oggi! programma di certificazione, progettato per trasformare chiunque in un analista finanziario di livello mondiale.

Per continuare ad apprendere e sviluppare la tua conoscenza dell'analisi finanziaria, consigliamo vivamente le risorse aggiuntive di seguito:

- Tasso di cedolaTasso di cedolaUn tasso di cedola è l'importo del reddito da interessi annuo pagato a un detentore di obbligazioni, in base al valore nominale dell'obbligazione.

- Interest Rate SwapInterest Rate SwapUn interest rate swap è un contratto derivato attraverso il quale due controparti concordano di scambiare un flusso di pagamenti di interessi futuri con un altro

- Curva dei tassi swapCurva dei tassi swapLa curva dei tassi swap è un grafico che rappresenta la relazione tra i tassi swap e tutte le scadenze corrispondenti disponibili.

- USD/CAD Currency CrossUSD/CAD Currency CrossLa coppia di valute USD/CAD rappresenta il tasso quotato per lo scambio da USA a CAD, o, quanti dollari canadesi si riceve per dollaro USA. Per esempio, un tasso USD/CAD di 1,25 significa che 1 dollaro USA è equivalente a 1,25 dollari canadesi. Il tasso di cambio USD/CAD è influenzato da forze economiche e politiche su entrambi

investire

-

Nel 2021,

Nel 2021, puoi acquistare beni usando bitcoin con Amazon Fare acquisti su Amazon con Bitcoin sarà un modo intelligente per te. Lho provato anche io e questo test ha funzionato bene. Il nome del servizio utili...

-

Che cos'è il cambiamento netto?

Che cos'è il cambiamento netto? La variazione netta è la differenza tra il prezzo di chiusura di un periodo di negoziazione precedente e il prezzo di chiusura del periodo di negoziazione corrente per un titolo finanziario. La variaz...

-

5 motivi per cui i millennial dovrebbero acquistare un'assicurazione sulla vita ora:esperto

5 motivi per cui i millennial dovrebbero acquistare un'assicurazione sulla vita ora:esperto I millennial pensano sempre più allassicurazione sulla vita. Ecco cinque motivi per cui dovrebbero acquistare unassicurazione sulla vita ora. (iStock) Un numero crescente di persone negli Stati Unit...

-

Il 12% degli americani spende $ 1, 000 o più al mese sui loro figli. Ecco come tagliare indietro

Il 12% degli americani spende $ 1, 000 o più al mese sui loro figli. Ecco come tagliare indietro Molti o tutti i prodotti qui provengono dai nostri partner che ci pagano una commissione. È così che guadagniamo. Ma la nostra integrità editoriale garantisce che le opinioni dei nostri esperti non si...