Cos'è il Framing Bias?

Il bias di framing si verifica quando le persone prendono una decisione in base al modo in cui le informazioni vengono presentate, in contrasto con solo sui fatti stessi. Gli stessi fatti presentati in due modi diversi possono portare le persone a prendere giudizi o decisioni diversi. Nella finanza comportamentaleFinanza comportamentaleLa finanza comportamentale è lo studio dell'influenza della psicologia sul comportamento degli investitori o dei professionisti finanziari. Include anche i successivi effetti sui mercati. Si concentra sul fatto che gli investitori non sono sempre razionali, gli investitori possono reagire in modo diverso a una particolare opportunità, a seconda di come gli viene presentato. Scopri di più nel corso di finanza comportamentale di CFI!

Bias di inquadramento nella finanza

Il fraseggio, o come viene “inquadrato” un investimento, può causarci, come investitori, per cambiare le nostre conclusioni sul fatto che l'investimento sia buono o cattivo.

La cosa affascinante è che quando gli investitori non sono sicuri di tutti i fatti, o in una situazione in cui ci sono molti fattori inconoscibili, c'è, infatti, un'alta probabilità di prendere decisioni riflessive. La probabilità di essere influenzati dal framing bias è, così, anche aumentato.

Di seguito sono riportati alcuni esempi di inquadramento in finanza:

Opzione 1: “Nel terzo trimestre i nostri guadagni per azione (EPS) sono stati di $ 1,25, rispetto alle aspettative di $ 1,27.”

contro

Opzione 2: “Nel terzo trimestre i nostri guadagni per azione (EPS) sono stati di $ 1,25, rispetto a Q2, dove erano $ 1,21.”

Chiaramente, l'opzione 2 fa un lavoro migliore nell'inquadrare il rapporto sui guadagni. Il modo in cui viene presentato, come un miglioramento rispetto al trimestre precedente, dà una svolta più positiva al numero di EPS.

Scopri di più nel corso di finanza comportamentale di CFI, dove puoi leggere di un errore di distorsione strettamente correlato, la fallacia narrativa.

Difendersi dal bias di inquadratura

Come puoi proteggerti dai pregiudizi di inquadratura? Una delle cose che puoi fare come investitore è sfidare sempre l'inquadratura. Considera la possibilità di riformulare le informazioni che stai leggendo e vedere quale impatto, se del caso, che ha sulla tua conclusione. La cosa fondamentale è cercare di dare un calcio alla logica, approccio riflessivo al processo decisionale ed evitare impulsivi, decisioni riflessive.

Per esempio, un rapporto di ricerca azionariaPanoramica sulla ricerca azionarioI professionisti della ricerca azionaria sono responsabili della produzione di analisi, raccomandazioni, e relazioni sulle opportunità di investimento che le banche di investimento, istituzioni, oi loro clienti potrebbero essere interessati. La Divisione Equity Research è un gruppo di analisti e associati. Questa guida panoramica sulla ricerca azionaria può includere molte opinioni e pregiudizi inclusi nella ricerca. Prova a rimuovere eventuali commenti editoriali/di giudizio e guarda solo i numeri chiave e le ipotesi sottostanti che guidano la valutazione. Poi arriva alle tue conclusioni, piuttosto che essere influenzato dal modo in cui le informazioni ti vengono presentate.

Risorse addizionali

Grazie per aver letto questa guida CFI per capire come il bias di inquadramento gioca un ruolo nel comportamento degli investitori. Dai un'occhiata al corso di finanza comportamentale di CFI per saperne di più!

Ulteriori risorse utili includono:

- Domande e risposte per l'intervista comportamentaleDomande e risposte per l'intervista comportamentale. Questo elenco include le domande e le risposte ai colloqui più comuni per i lavori finanziari e le soft skills comportamentali. Le domande sui colloqui comportamentali sono molto comuni per i lavori finanziari, eppure i candidati sono spesso poco preparati per loro.

- Che cos'è la modellazione finanziariaChe cos'è la modellazione finanziariaLa modellazione finanziaria viene eseguita in Excel per prevedere le prestazioni finanziarie di un'azienda. Panoramica di cos'è la modellazione finanziaria, come e perché costruire un modello.

- Avversione alla perdita BiasLoss AversionL'avversione alla perdita è una tendenza nella finanza comportamentale in cui gli investitori sono così timorosi delle perdite che si concentrano sul tentativo di evitare una perdita più che sul realizzare guadagni. Più si sperimentano perdite, più è probabile che diventino inclini all'avversione alla perdita.

- Overconfidence BiasOverconfidence BiasOverconfidence bias è una valutazione falsa e fuorviante delle nostre capacità, intelletto, o talento. In breve, è una convinzione egoistica che siamo migliori di quello che siamo in realtà. Può essere un pregiudizio pericoloso ed è molto prolifico nella finanza comportamentale e nei mercati dei capitali.

investire

-

Crypto e le croci d'oro

Crypto e le croci d'oro Golden Cross rialzisti su Crypto, una rarità dalla correzione di gennaio 2018 Molte criptovalute, tra cui BTC, si sono formate o stanno iniziando a formare golden cross sulle popolari EMA a 12 giorn...

-

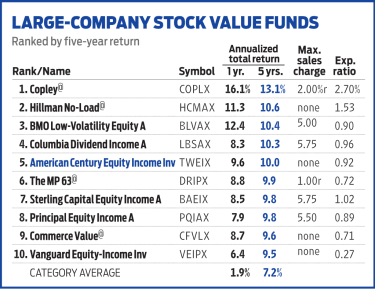

Il reddito azionario del secolo americano si concentra sul valore

Il reddito azionario del secolo americano si concentra sul valore Si dice che il famoso regista di Hollywood Howard Hawks abbia definito un buon film come uno con tre scene buone e nessuna brutta. Il team di gestione dietro Reddito da capitale del secolo americano ...

-

Quanta alfabetizzazione finanziaria può farti risparmiare quest'anno

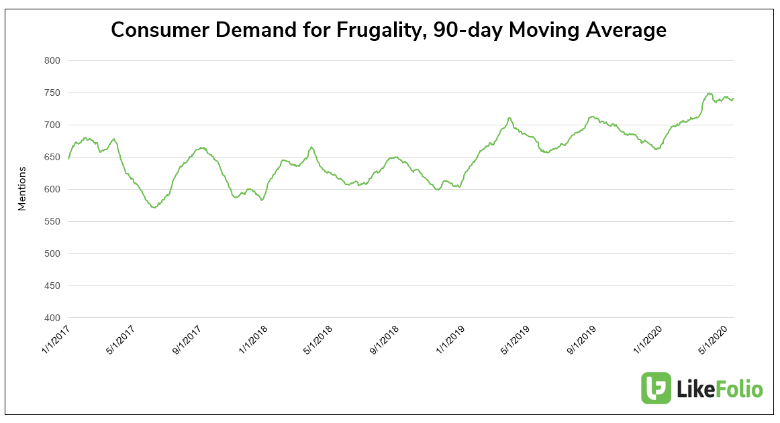

Quanta alfabetizzazione finanziaria può farti risparmiare quest'anno La conoscenza è preziosa, come dice la verità, ma raramente possiamo mettere un prezzo esatto su di esso. Per fortuna, non è il caso dei soldi. Infatti, aggiornarsi sulle tue capacità finanziarie può ...

-

5 costosi errori con la carta di credito che potresti commettere

5 costosi errori con la carta di credito che potresti commettere Mentre la maggior parte degli americani ha una o più carte di credito, pochissimi passano molto tempo a pensarci. Anziché, tendiamo a godere della semplicità e della comodità delle nostre carte, mentr...