Che cos'è il "rischio e rendimento"?

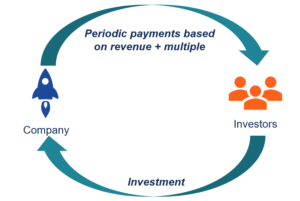

Nell'investire, rischio e rendimento sono altamente correlati. L'aumento dei potenziali ritorni sugli investimenti di solito va di pari passo con un aumento del rischio. I diversi tipi di rischio includono il rischio specifico del progetto, rischio specifico del settore, rischio competitivo, rischio internazionale, e rischio di mercato. Il rendimento si riferisce sia ai guadagni che alle perdite derivanti dalla negoziazione di un titolo.

Il rendimento di un investimento è espresso in percentuale e considerato una variabile casuale che assume qualsiasi valore all'interno di un determinato intervallo. Diversi fattori influenzano il tipo di rendimenti che gli investitori possono aspettarsi dal trading sui mercati.

La diversificazione consente agli investitori di ridurre il rischio complessivo associato al proprio portafoglio, ma può limitare i potenziali rendimenti. Fare investimenti in un solo settore di mercato può, se quel settore supera significativamente il mercato complessivo, generare rendimenti superiori, ma se il settore dovesse diminuire, potresti ottenere rendimenti inferiori a quelli che si sarebbero potuti ottenere con un portafoglio ampiamente diversificato.

In che modo la diversificazione riduce o elimina il rischio specifico dell'impresa

Primo, ogni investimento in un portafoglio diversificato Capital Allocation Line (CAL) e Optimal PortfolioGuida passo passo alla costruzione della frontiera del portafoglio e della linea di allocazione del capitale (CAL). La Capital Allocation Line (CAL) è una linea che rappresenta graficamente il profilo di rischio e rendimento delle attività rischiose, e può essere utilizzato per trovare il portafoglio ottimale. rappresenta solo una piccola percentuale di quel portafoglio. Così, qualsiasi rischio che aumenti o riduca il valore di quel particolare investimento o gruppo di investimenti avrà solo un piccolo impatto sul portafoglio complessivo.

Secondo, gli effetti delle azioni specifiche dell'impresa sui prezzi delle singole attività AzioneCos'è un'azione? Un individuo che possiede azioni di una società è chiamato azionista ed è idoneo a rivendicare parte delle attività e degli utili residui della società (se la società dovesse mai essere sciolta). I termini "magazzino", "azioni", e "equity" sono usati in modo intercambiabile. In un portafoglio può essere positivo o negativo per ogni attività per qualsiasi periodo. Così, in grandi portafogli, si può ragionevolmente sostenere che i fattori positivi e negativi saranno mediati in modo da non influenzare il livello di rischio complessivo del portafoglio totale.

I vantaggi della diversificazione possono essere dimostrati anche matematicamente:

σ^2portafoglio=WA^2σA^2 + WB^2σB^2 + 2WA WBр ABσ AσB

In cui si:

σ =deviazione standard

W =peso dell'investimento

A =bene A

B =bene B

р =covarianza

Altre cose rimanendo uguali, maggiore è la correlazione dei rendimenti tra due asset, più piccoli sono i potenziali benefici della diversificazione.

Analisi comparativa dei modelli di rischio e rendimento

- Il Capital Asset Pricing Model (CAPM) Capital Asset Pricing Model (CAPM) Il Capital Asset Pricing Model (CAPM) è un modello che descrive la relazione tra rendimento atteso e rischio di un titolo. La formula CAPM mostra che il rendimento di un titolo è uguale al rendimento privo di rischio più un premio di rischio, in base alla beta di quel titolo

- APM

- Modello multifattoriale

- Modelli proxy

- Contabilità e modelli basati sul debito

Per gli investimenti con rischio azionario, il rischio viene misurato al meglio osservando la varianza dei rendimenti effettivi rispetto al rendimento atteso. Nel CAPMCapital Asset Pricing Model (CAPM) Il Capital Asset Pricing Model (CAPM) è un modello che descrive la relazione tra rendimento atteso e rischio di un titolo. La formula CAPM mostra che il rendimento di un titolo è uguale al rendimento privo di rischio più un premio di rischio, sulla base della beta di quel titolo, l'esposizione al rischio di mercato è misurata da un beta di mercato. L'APM e il modello multifattoriale consentono di esaminare più fonti di rischio di mercato e stimare i beta per un investimento rispetto a ciascuna fonte. Il modello di regressione o proxy per il rischio cerca le caratteristiche dell'impresa, come le dimensioni, che in passato sono stati correlati con rendimenti elevati e li utilizza per misurare il rischio di mercato.

Sugli investimenti con rischio di default, il rischio è misurato dalla probabilità che i flussi di cassa promessi non vengano consegnati. Gli investimenti con un rischio di insolvenza più elevato di solito applicano tassi di interesse più elevati, e il premio che richiediamo rispetto a un tasso privo di rischio è chiamato premio di default. Anche in assenza di voti, i tassi di interesse includeranno un premio di default che riflette le valutazioni dei finanziatori del rischio di default. Questi tassi di interesse aggiustati per il rischio di default rappresentano il costo del prestito o del debito per un'impresa.

Letture correlate

- Investimenti:una guida per principiantiInvestimenti:una guida per principianti La guida di CFI agli investimenti per principianti ti insegnerà le basi dell'investimento e come iniziare. Scopri le diverse strategie e tecniche di trading

- Premio per il rischio di mercatoPremio per il rischio di mercatoIl premio per il rischio di mercato è il rendimento aggiuntivo che un investitore si aspetta dal possesso di un portafoglio di mercato rischioso invece di attività prive di rischio.

- Rischio di base Rischio di base Il rischio di base è il rischio che il prezzo dei futures non si muova in modo normale, correlazione costante con il prezzo dell'attività sottostante, in modo da negare l'efficacia di una strategia di copertura nel ridurre al minimo l'esposizione di un trader a potenziali perdite. Il rischio di base viene accettato nel tentativo di coprire il rischio di prezzo.

- Ritorno attesoRitorno attesoIl rendimento atteso su un investimento è il valore atteso della distribuzione di probabilità dei possibili rendimenti che può fornire agli investitori. Il ritorno sull'investimento è una variabile sconosciuta che ha valori diversi associati a probabilità diverse.

investire

- Investimenti socialmente responsabili:bilanciare rischio e rendimento

- Come funzionano le opzioni su azioni dei dipendenti?

- Cosa sapere sulle commissioni dei fondi comuni di investimento (DSC)?

- Che cos'è un dividendo speciale?

- Analisi delle raccomandazioni degli analisti

- Attenzione ai programmi di investimento ad alto rendimento (HYIP)

-

I posti più economici e più sicuri in cui vivere in Colorado

I posti più economici e più sicuri in cui vivere in Colorado Gli acquirenti di case che cercano una casa sicura e conveniente possono scoprire che il Colorado è la destinazione perfetta. Sito web dei dati sugli alloggi, di Sperling, stima che il suo costo della...

-

Riduzione del debito del prestito studentesco:perdono e altre opzioni di sollievo al termine della tolleranza

Riduzione del debito del prestito studentesco:perdono e altre opzioni di sollievo al termine della tolleranza Con il debito in sospeso del prestito studentesco che ha raggiunto lincredibile cifra di 1,54 trilioni di dollari nel secondo trimestre del 2020, non cè da meravigliarsi se ripagare questo debito è di...

-

Come firmare un assegno

Come firmare un assegno La persona che scrive un assegno deve firmarlo nellangolo in basso a destra. Poiché la gamma di modi per pagare beni o servizi si è ampliata, la pratica di scrivere un assegno è diminuita. I consumat...

-

Come prepararsi per una recessione

Come prepararsi per una recessione Sentire la parola recessione crea una sensazione di disagio per molti. Dopotutto, le recessioni sono accompagnate da molti aspetti negativi. Ad esempio, il mercato azionario declina, perdite di lavoro...