Cos'è il Value at Risk (VaR)?

Il Value at Risk (VaR) è una metrica finanziaria che stima il rischio di un investimento. Più specificamente, Il VaR è una tecnica statistica utilizzata per misurare l'importo della perdita potenziale che potrebbe verificarsi in un portafoglio di investimenti in un determinato periodo di tempo. Il Value at Risk dà la probabilità di perdere più di un dato importo in un dato portafoglio.

Vantaggi del Value at Risk (VaR)

1. Facile da capire

Value at Risk è un numero singolo che indica l'entità del rischio in un determinato portafoglio. Il Value at Risk è misurato in unità di prezzo o in percentuale. Ciò rende l'interpretazione e la comprensione del VaR relativamente semplice.

2. Applicabilità

Il Value at Risk è applicabile a tutti i tipi di attività:obbligazioni Le obbligazioni sono titoli a reddito fisso emessi da società e governi per raccogliere capitali. L'emittente dell'obbligazione prende in prestito il capitale dall'obbligazionista e gli effettua pagamenti fissi a un tasso di interesse fisso (o variabile) per un periodo specificato., azioni, derivati, valute, ecc. Così, Il VaR può essere facilmente utilizzato da diverse banche e istituzioni finanziarie per valutare la redditività e il rischio di diversi investimenti, e allocare il rischio in base al VaR.

3. Universale

La figura del Value at Risk è ampiamente utilizzata, quindi è uno standard accettato nell'acquisto, vendita, o consigliare risorse.

Limitazioni del valore a rischio

1. Grandi portafogli

Il calcolo del Value at Risk per un portafoglio richiede non solo di calcolare il rischio e il rendimento di ciascun asset, ma anche le correlazioni tra di essi. Così, maggiore è il numero o la diversità delle attività in un portafoglio, più è difficile calcolare il VaR.

2. Differenza nei metodi

Approcci diversi al calcolo del VaR possono portare a risultati diversi per lo stesso portafoglio.

3. Ipotesi

Il calcolo del VaR richiede di fare alcune ipotesi e usarle come input. Se le ipotesi non sono valide, quindi nemmeno il valore del VaR.

Elementi chiave del Value at Risk

- Importo specificato di perdita di valore o percentuale

- Periodo di tempo durante il quale viene valutato il rischio

- Intervallo di confidenza

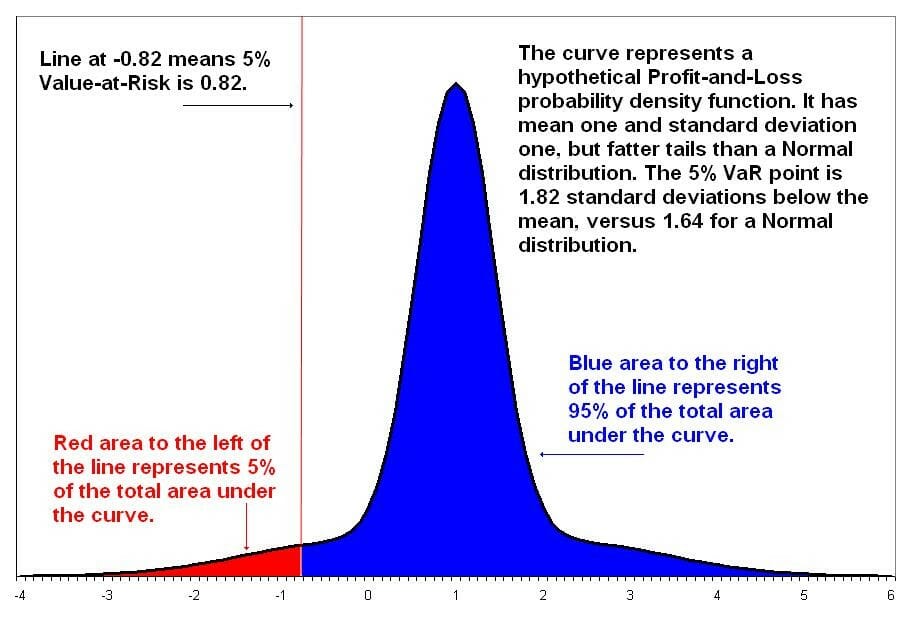

Esempio di domanda di valutazione del VaR

Se abbiamo un intervallo di confidenza del 95%, qual è la perdita massima che può derivare da questo investimento in un periodo di un mese?

Metodi utilizzati per il calcolo del VaR

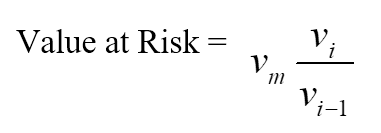

1. Metodo storico

Il metodo storico è il metodo più semplice per il calcolo del Value at Risk. I dati di mercato degli ultimi 250 giorni vengono presi per calcolare la variazione percentuale per ciascun fattore di rischio in ogni giorno. Ogni variazione percentuale viene quindi calcolata con i valori di mercato correnti per presentare 250 scenari per il valore futuro.

Per ciascuno degli scenari, il portafoglio è valutato utilizzando pieno, modelli di prezzo non lineari. Si assume che il terzo giorno peggiore selezionato sia il 99% di VaR.

In cui si:

- v io è il numero di variabili nel giorno i

- m è il numero di giorni da cui vengono presi i dati storici

2. Metodo parametrico

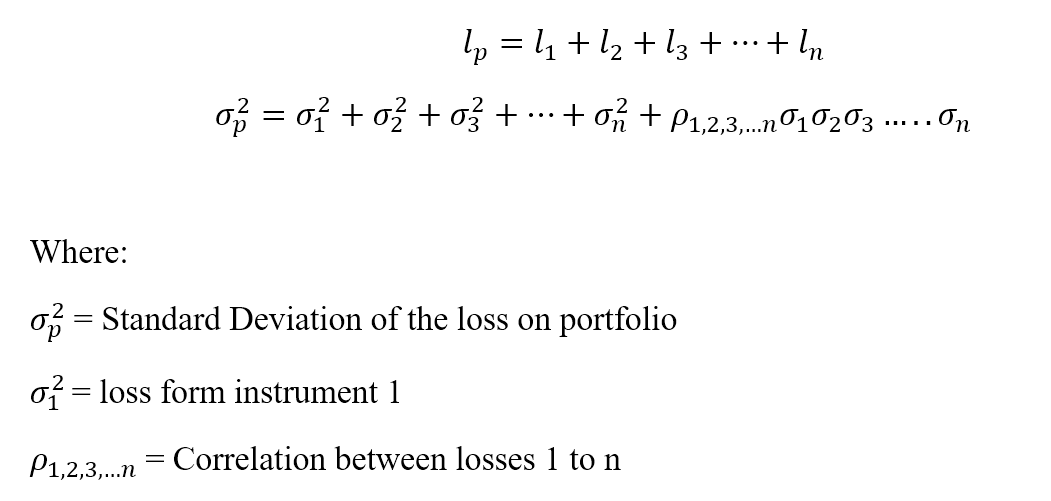

Il metodo parametrico è anche noto come metodo della varianza-covarianza. Presuppone una distribuzione normale dei rendimenti. Devono essere stimati due fattori:un rendimento atteso e una deviazione standard.

Il metodo parametrico è più adatto a problemi di misurazione del rischio in cui le distribuzioni sono note e stimate in modo attendibile. Il metodo non è affidabile quando la dimensione del campione è molto piccola.

Lascia che la perdita sia "l" per un portafoglio "p" con un numero "n" di strumenti.

3. Metodo Monte Carlo

Con il metodo Monte Carlo, Il Value at Risk viene calcolato creando casualmente una serie di scenari per i tassi futuri utilizzando modelli di prezzo non lineari per stimare la variazione di valore per ciascuno scenario, e poi calcolando il VaR in base alle peggiori perdite.

Il metodo Monte Carlo è adatto a una vasta gamma di problemi di misurazione del rischio, soprattutto quando si tratta di fattori complicati. Si presume che vi sia una distribuzione di probabilità nota per i fattori di rischio.

Valore marginale a rischio (MVaR)

Il metodo del valore marginale a rischio (MVaR) è l'importo del rischio aggiuntivo che viene aggiunto da un nuovo investimento nel portafoglio. MVaR aiuta i gestori di fondi a comprendere il cambiamento in un portafoglio dovuto alla sottrazione o all'aggiunta di un particolare investimento.

Un investimento può avere individualmente un elevato Value at Risk, ma se è correlato negativamente con il portafoglio, può contribuire con una quantità di rischio relativamente molto inferiore al portafoglio rispetto al suo rischio autonomo.

Valore a rischio incrementale

Il VaR incrementale è la quantità di incertezza aggiunta a, o sottratto da, un portafoglio dovuto all'acquisto o alla vendita di un investimento. Il VaR incrementale è calcolato prendendo in considerazione la deviazione standard e il tasso di rendimento del portafoglio, e il tasso di rendimento del singolo investimento e la quota di portafoglio. (La quota di portafoglio si riferisce a quale percentuale del portafoglio rappresenta il singolo investimento.)

Valore a rischio condizionale (CVaR)

Questo è anche noto come il deficit previsto, valore medio a rischio, coda VaR, significa perdita in eccesso, o significa carenza. CVaR è un'estensione di VaR. CVaR aiuta a calcolare la media delle perdite che si verificano oltre il punto Value at Risk in una distribuzione. Più piccolo è il CVaR, meglio è.

Letture correlate

Ci auguriamo che ti sia piaciuto leggere la guida di CFI a Value at Risk. CFI offre la pagina del programma Capital Markets &Securities Analyst (CMSA)® - CMSA Iscriviti al programma CMSA® di CFI e diventa un Analista di mercati finanziari e titoli certificato. Fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione per coloro che desiderano portare la propria carriera a un livello superiore.

Per continuare a imparare e far progredire la tua carriera, saranno utili le seguenti risorse:

- Premio per il rischio azionarioPremio per il rischio azionarioIl premio per il rischio azionario è la differenza tra i rendimenti delle azioni/singoli titoli e il tasso di rendimento privo di rischio. È il compenso per l'investitore che si assume un livello di rischio più elevato e investe in azioni piuttosto che in titoli privi di rischio.

- Trading a reddito fissoCommercio a reddito fissoIl trading a reddito fisso comporta l'investimento in obbligazioni o altri strumenti di sicurezza del debito. I titoli a reddito fisso hanno diversi attributi e fattori unici che

- Avversione al rischio Definizione di avversione al rischio Chi è avverso al rischio ha la caratteristica o il tratto di preferire evitare la perdita piuttosto che realizzare un guadagno. Questa caratteristica è solitamente attribuita agli investitori o ai partecipanti al mercato che preferiscono investimenti con rendimenti inferiori e rischi relativamente noti rispetto a investimenti con rendimenti potenzialmente più elevati ma anche con maggiore incertezza e rischio.

- Investimenti:una guida per principiantiInvestimenti:una guida per principianti La guida di CFI agli investimenti per principianti ti insegnerà le basi dell'investimento e come iniziare. Scopri le diverse strategie e tecniche di trading

investire

- L'errore del millennio più costoso (e come risolverlo)

- Intermediazione online Desjardins:una guida

- Weekly Market Digest:una settimana di forti guadagni e capitale personale lancia il private equity

- Che cos'è il Securities and Exchange Board of India (SEBI)?

- Detenere azioni in una strada:cosa significa?

- I migliori ETF inversi e short:ecco cosa sapere prima di acquistarli

-

Cos'è la MiFID II?

Cos'è la MiFID II? MiFID II è la revisione della Direttiva sui mercati degli strumenti finanziari (MiFID), originariamente pubblicato nel 2004. È il fondamento della legislazione finanziaria per lUnione EuropeaUnione ec...

-

La tua personalità sta sabotando i tuoi risparmi?

La tua personalità sta sabotando i tuoi risparmi? Dicono che occorrono tutti i tipi, ma alcuni tipi hanno un risparmio di tempo più difficile di altri. Stai permettendo ad alcuni dei tuoi tratti caratteriali meno lusinghieri di far deragliare le tue ...

-

Quali due animali rappresentano il mercato azionario?

Quali due animali rappresentano il mercato azionario? Questi due animali sono diventati icone del mercato azionario. Il toro e lorso sono rappresentanti animali iconici del mercato azionario. I termini rialzista e ribassista sono diventati così pervasiv...

-

Come scegliere un conto risparmio ad alto rendimento

Come scegliere un conto risparmio ad alto rendimento Vuoi costruire quei risparmi velocemente? Non limitarti a scegliere la prima banca in cui vieni. (iStock) Un solido conto di risparmio è fondamentale nelletà adulta. Non solo ti permette di raggiung...