Che cos'è uno scambio di varianza?

Lo swap di varianza si riferisce a un derivato finanziario over-the-counter che consente al detentore di speculare sulla volatilità futura di un determinato asset sottostante. I possessori utilizzano i variance swap per coprire la loro esposizione all'entità dei possibili movimenti di prezzo dei sottostanti, come i tassi di cambio, tassi di interesseTasso di interesse variabileUn tasso di interesse variabile si riferisce a un tasso di interesse variabile che cambia durante la durata dell'obbligazione di debito. È l'opposto di un tasso fisso., o un indice azionario. Il principale vantaggio degli swap di varianza è che non richiede all'investitore di assumere un'esposizione direzionale all'attività sottostante.

Riepilogo

- Lo swap di varianza si riferisce a un over-the-counterOver-the-Counter (OTC)Over-the-counter (OTC) è la negoziazione di titoli tra due controparti eseguita al di fuori di scambi formali e senza la supervisione di un regolatore di cambio. Il trading OTC viene effettuato nei mercati over-the-counter (un luogo decentralizzato senza posizione fisica), attraverso le reti di rivenditori. derivato finanziario che consente al possessore di speculare sulla volatilità futura di un determinato asset sottostante.

- Il principale vantaggio degli swap di varianza è che non richiede all'investitore di assumere un'esposizione direzionale all'attività sottostante.

- Funzionano in un modo che ricorda un semplice scambio di vaniglia.

Cos'è la varianza?

La varianza è una misura del grado di differenza tra il prezzo previsto e il prezzo effettivo di un bene nel tempo. La volatilità è un'altra misura più comunemente utilizzata per svolgere la stessa funzione nei mercati finanziari e nei media.

La volatilità deriva dalla varianza di un asset. In genere, in termini percentuali, ci si può aspettare che un'attività con una volatilità più elevata venga negoziata più frequentemente.

Come funzionano gli swap di varianza?

Gli swap di varianza funzionano in modo simile a un semplice swap vanilla.

In una transazione a due parti, si suppone che una parte paghi un importo basato sulla varianza dei movimenti di prezzo dell'attività sottostante. L'altra parte deve pagare un importo fisso, che è anche chiamato prezzo di esercizio. Il prezzo di esercizio è predeterminato, cioè., è specificato all'inizio del contratto.

Il prezzo di esercizio è solitamente fissato in modo tale che il valore attuale netto Valore attuale netto (VAN) Il valore attuale netto (VAN) è il valore di tutti i flussi di cassa futuri (positivi e negativi) per l'intera vita di un investimento attualizzato. del payoff diventa uguale a zero. Il valore attuale netto di un'attività determina il valore attuale di un'attività dopo aver considerato il futuro flusso di cassa che si prevede sarà generato da tale attività.

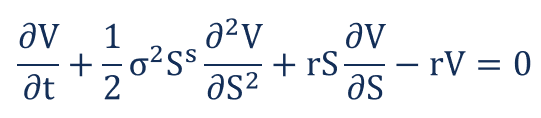

Espressione matematica

Alla fine del contratto, il payoff disponibile per entrambe le parti è un dato importo moltiplicato per la varianza effettiva e un determinato importo di volatilità. Così, se espresso matematicamente, lo swap della varianza è la media aritmetica delle differenze dal valore medio dopo che è stato quadrato. La varianza è il quadrato della deviazione standard Deviazione standard Dal punto di vista statistico, la deviazione standard di un insieme di dati è una misura dell'entità delle deviazioni tra i valori delle osservazioni contenute.

Vantaggi degli swap di varianza

- I contratti di opzione funzionano in modo simile agli swap di varianza, ma comportano molteplici rischi direzionali. Così, possono richiedere una copertura delta. I prezzi dei contratti dipendono da molti fattori esterni, come volatilità implicita, tempo, e data di scadenzaExpiration Date (Derivati)La data di scadenza si riferisce alla data in cui scadono le opzioni oi contratti futures. È l'ultimo giorno di validità del contratto derivato. Il rischio aggiuntivo viene eliminato nei variance swap poiché l'unico fattore esterno è la volatilità dell'attività sottostante.

- Il payout di uno swap di varianza è in genere superiore a quello di uno swap di volatilità. È perchè, a differenza di uno swap di volatilità, la base di uno scambio di varianza è la varianza invece della deviazione standard.

- Gli swap di varianza sono un'alternativa più economica alle opzioni perché gli equivalenti delle opzioni comportano l'acquisto di una serie di opzioni.

- In una situazione in cui la volatilità effettiva dell'attività sottostante è più significativa del prezzo di esercizio, il payoff al detentore lungo alla data di scadenza è sempre positivo.

Svantaggio degli swap di varianza

Qualsiasi aumento imprevisto del prezzo dell'attività sottostante può distorcere la varianza dell'attività sottostante, che può produrre risultati inaspettati.

Potenziali utenti di Variance Swap

1. Utenti del mercato

I trader direzionali possono utilizzare tali strumenti per speculare sul livello di volatilità di un asset. È perché gli swap di varianza consentono loro di accedere a esposizioni di trading potenzialmente redditizie. I trader di spread possono anche scommettere sulla differenza tra la volatilità effettiva e la volatilità implicita Volatilità implicita (IV) La volatilità implicita - o semplicemente IV - utilizza il prezzo di un'opzione per calcolare ciò che il mercato sta dicendo sulla futura volatilità dell'attività sottostante. Gli hedger trader possono utilizzare gli swap per coprire posizioni corte di volatilità.

2. Altri utenti

Gli investitori possono utilizzare contratti di varianza come veicolo di copertura al fine di proteggersi da condizioni di liquidità decrescenti. Le compagnie di assicurazione e le società di trading di opzioni potrebbero voler compensare le loro esposizioni alla volatilità dei mercati.

Una maggiore volatilità è correlata ad un aumento dell'attività di trading, che di solito è vantaggioso per le società di trading di opzioni. I fondi obbligazionari convertibili possono utilizzare lo stesso per proteggersi da un potenziale calo della volatilità.

Letture correlate

CFI è il fornitore ufficiale della pagina del programma Commercial Banking &Credit Analyst (CBCA)™ globale - CBCAG Ottieni la certificazione CBCA™ di CFI e diventa un Commercial Banking &Credit Analyst. Iscriviti e fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare ad avanzare nella tua carriera, le risorse aggiuntive CFI di seguito saranno utili:

- Prezzo di esercizio Prezzo di esercizio Il prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione per acquistare o vendere un titolo sottostante, a seconda di

- Forex Trading – Come fare trading sul mercato ForexTrading Forex – Come fare trading sul mercato ForexIl trading Forex consente agli utenti di capitalizzare l'apprezzamento e il deprezzamento delle diverse valute. Il trading sul Forex comporta l'acquisto e la vendita di coppie di valute in base al valore relativo di ciascuna valuta rispetto all'altra valuta che costituisce la coppia.

- Vanilla OptionVanilla OptionIl termine “vanilla option” si riferisce a un tipo di strumento finanziario che consente ai suoi possessori di acquistare o vendere un sottostante, che è un bene sottostante

- VIXVIXIl Chicago Board Options Exchange (CBOE) ha creato il VIX (CBOE Volatility Index) per misurare la volatilità attesa a 30 giorni del mercato azionario statunitense, a volte chiamato "indice della paura". Il VIX si basa sui prezzi delle opzioni sull'indice S&P 500

investire

-

I pro e i contro delle criptovalute

I pro e i contro delle criptovalute Crescita delle criptovalute Cè stata una crescita costante di interesse quando si tratta di criptovaluta. Man mano che diventa più integrato nei diversi livelli della nostra vita, non sorprende che ...

-

Ho controllato il mio punteggio di credito in 11 punti:ecco cosa ho imparato

Ho controllato il mio punteggio di credito in 11 punti:ecco cosa ho imparato Per decenni dopo che i punteggi di credito sono emersi alla fine degli anni 50, raramente venivano visti da chiunque tranne che dagli ufficiali di prestito. Oggi, le offerte di punteggi di credito gra...

-

Quando è la stagione delle tasse,

Quando è la stagione delle tasse, e come è diverso da un anno fiscale? Questo articolo è stato verificato dai nostri redattori e da Jennifer Samuel, specialista di prodotto senior per Credit Karma Tax®. stagione fiscale, anno...

-

Anticipi sull'aumento dell'assicurazione del camionista,

Anticipi sull'aumento dell'assicurazione del camionista, Aggiornamento ore di servizio in ritardo nella fattura approvata dalla casa I legislatori della Camera questa settimana hanno approvato un disegno di legge sulle infrastrutture, che include due misu...