Che cos'è l'arbitraggio di volatilità?

L'arbitraggio di volatilità si riferisce a un tipo di strategia di arbitraggio statistico implementato nel trading di opzioni. Genera profitti dalla differenza tra la volatilità implicita Volatilità implicita (IV) La volatilità implicita – o semplicemente IV – utilizza il prezzo di un'opzione per calcolare ciò che il mercato sta dicendo sulla volatilità futura delle opzioni e la volatilità prevista delle attività sottostanti.

I valori delle opzioni sono influenzati dalla volatilità delle loro attività sottostanti. Una maggiore volatilità dell'attività sottostante porta a un valore più elevato dell'opzione. Perciò, la diversa volatilità implicita dell'opzione e la volatilità prevista dell'attività genereranno una differenza tra il prezzo atteso e il prezzo di mercato dell'opzione.

Riepilogo

- L'arbitraggio di volatilità trae profitto dalla differenza tra la volatilità implicita delle opzioni e la volatilità prevista dei prezzi delle attività sottostanti.

- È generalmente implementato in un portafoglio neutrale rispetto al delta con un'opzione e il suo sottostante.

- Esistono rischi nell'arbitraggio della volatilità, con l'incertezza nella stima della volatilità implicita, tempistica delle posizioni di mantenimento, e la variazione di prezzo dell'attività sottostante.

Arbitraggio della volatilità e portafoglio Delta-Neutral

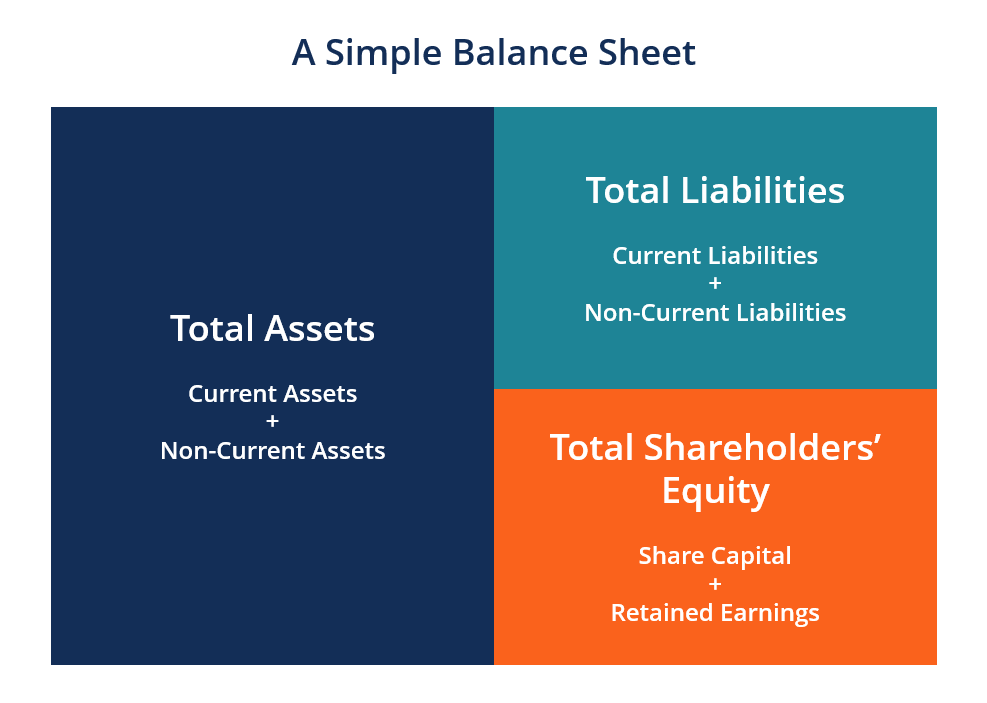

L'arbitraggio della volatilità è generalmente implementato in un portafoglio neutrale rispetto al delta che consiste in un'opzione e nel suo sottostante. Il delta è una misura della sensibilità del prezzo del derivato alla variazione del prezzo dell'attività sottostante.

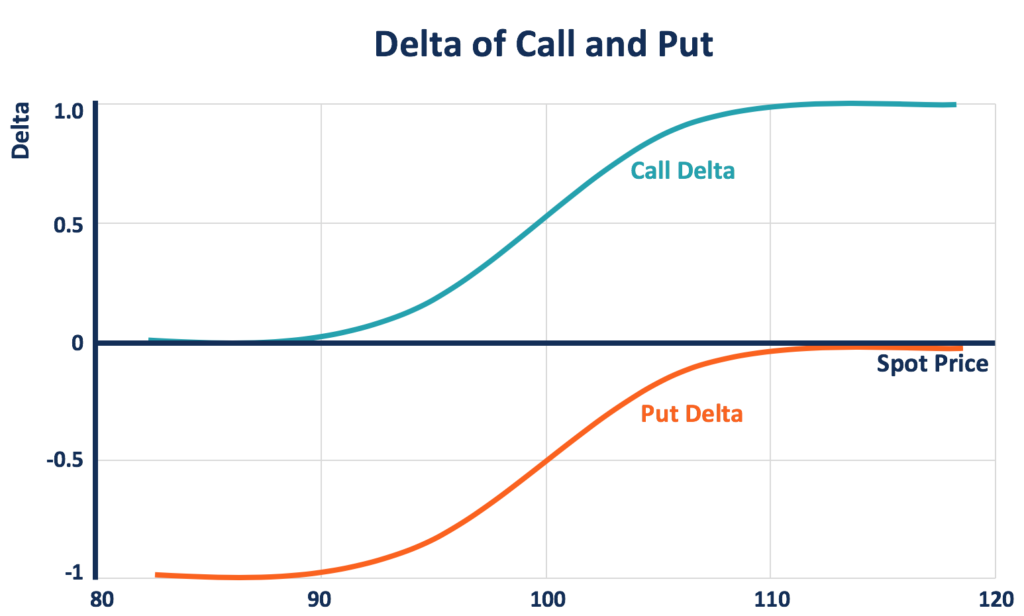

Il delta di un'opzione call varia da 0 a 1, poiché un aumento del prezzo dell'attività porta a un valore più elevato per l'opzione call corrispondente. Il delta di un'opzione put varia da -1 a 0, poiché un prezzo dell'attività più alto porta a un valore più basso della corrispondente opzione put. Un trader di opzioni può creare un portafoglio neutrale rispetto al delta con un delta totale pari a zero bilanciando i delta positivi e negativi delle posizioni.

Poiché il delta di un'opzione cambia nel tempo, il portafoglio richiede frequenti ribilanciamenti per mantenere il delta neutrale. Il trader di opzioni può quindi realizzare profitti attraverso queste operazioni di riequilibrio implementando una strategia di arbitraggio della volatilità.

Il valore di un portafoglio neutrale al delta rimane costante con piccole variazioni di prezzo nelle attività sottostanti. Perciò, fintanto che si fa trading con una strategia neutrale al delta, l'arbitraggio della volatilità è una speculazione sulla volatilità anziché sul prezzo dell'attività sottostante.

Come funziona l'arbitraggio della volatilità

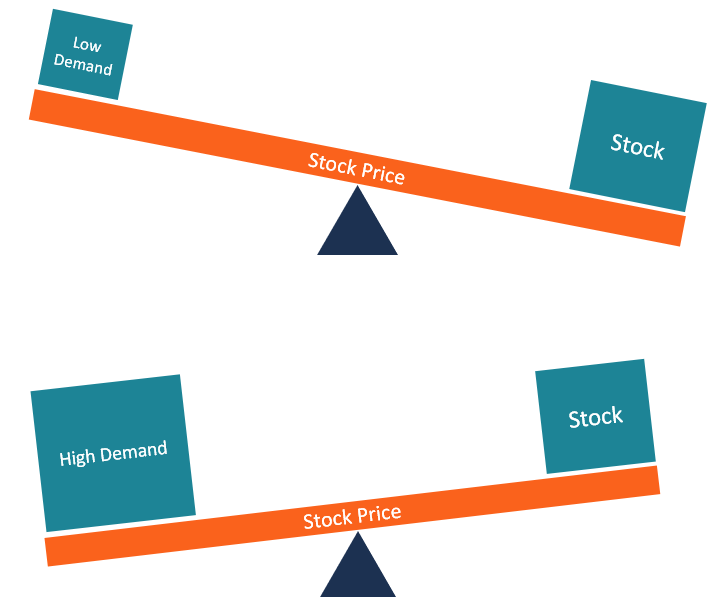

I trader che implementano una strategia di arbitraggio della volatilità cercano opzioni con volatilità implicita significativamente superiore o inferiore alla volatilità del prezzo prevista delle attività sottostanti. Se un trader pensa che la volatilità implicita di un'opzione su azioni sia sottovalutata (l'opzione è sottovalutata), il trader può aprire una posizione long per l'opzione call e short sull'asset sottostante da coprire.

Ciò costituisce una posizione di arbitraggio. L'arbitraggio è la strategia di sfruttare le differenze di prezzo in mercati diversi per lo stesso bene. Perché abbia luogo, ci deve essere una situazione di almeno due beni equivalenti con prezzi diversi. In sostanza, l'arbitraggio è una situazione da cui un trader può trarre profitto, che mantiene neutrale il delta del portafoglio. Si dice che il trader abbia una "volatilità lunga". Con il prezzo delle azioni invariato, quando la volatilità implicita aumenta successivamente e l'opzione sale al valore equo, il commerciante guadagna.

Se un trader pensa che un'opzione su azioni sia troppo cara a causa della sua volatilità implicita sovrastimata, il trader può shortare la volatilità aprendo una posizione short per l'opzione call e coprire la posizione acquistando l'asset sottostante. Se il prezzo delle azioni non cambia e la previsione del trader è corretta, l'opzione scende al suo fair value. Così, il trader trae profitto dalla sua previsione sulla volatilità.

Secondo la parità put-call, la parità put-call, la parità put-call è un concetto importante nel prezzo delle opzioni che mostra come i prezzi delle put, chiamate, e l'attività sottostante deve essere coerente tra loro. Questa equazione stabilisce una relazione tra il prezzo di un'opzione call e put che hanno lo stesso asset sottostante. (come mostrato nella formula sottostante), detenere una put europea lunga e un'attività sottostante lunga equivale a detenere una call europea lunga per la stessa classe e un'obbligazione lunga con un valore nominale del prezzo di esercizio, maturato alla data di scadenza delle opzioni.

Perciò, le posizioni delle opzioni per la strategia di arbitraggio della volatilità possono essere call o put. Quando un trader vuole volatilità long/short, può long/short sia su call che put, e dà lo stesso risultato.

P + S =C + PV[K]

In cui si:

- P =Prezzo di un'opzione put europea

- S =Prezzo del sottostante (alla stessa classe della put europea)

- C =Prezzo di un'opzione call europea

- PV[K] =Valore attuale del prezzo di esercizio (K), attualizzato al tasso privo di rischio dalla data di scadenza delle opzioni

Arbitraggio di volatilità – Preoccupazioni

In una certa misura, l'arbitraggio della volatilità non è un arbitraggio "reale" che offre l'opportunità di generare profitti privi di rischio. Esistono ancora dei rischi nella strategia di arbitraggio della volatilità. Per trarre profitto da una tale strategia, un trader deve essere corretto in più ipotesi. Include il sopravvalutazione o il sottovalore dell'opzione, il momento giusto per mantenere le posizioni, e la variazione di prezzo dell'attività sottostante.

Stime errate possono causare l'erosione del valore temporale e costosi aggiustamenti della strategia. Possono contrastare i guadagni.

Anche, la strategia di arbitraggio della volatilità in un portafoglio fornisce diversificazioneDiversificazioneLa diversificazione è una tecnica di allocazione delle risorse del portafoglio o del capitale a una varietà di investimenti. L'obiettivo della diversificazione è mitigare le perdite nel rischio di volatilità. Però, “black swanEvento del cigno neroUn evento del cigno nero, una frase comunemente usata nel mondo della finanza, è un evento o un avvenimento estremamente negativo che è incredibilmente difficile da prevedere. In altre parole, gli eventi del cigno nero sono eventi inaspettati e inconoscibili. Il termine è stato reso popolare dall'ex trader di Wall Street Nassim Nicholas Taleb "gli eventi possono avere un impatto significativo sui rendimenti, soprattutto quando il portafoglio contiene volatilità implicite correlate tra le attività.

Società di gestione di hedge fund Long Term Capital Management (LTCM) utilizzata per implementare la strategia di arbitraggio della volatilità e alcune altre strategie di arbitraggio. Poiché l'arbitraggio fornisce un basso livello di rendimento, LTCM negoziato con leva elevata. A causa della sua elevata leva finanziaria e di un evento "cigno nero" - il default sulle sue obbligazioni in valuta locale da parte del governo russo - LTCM fallì nel 1998.

Risorse addizionali

CFI è il fornitore ufficiale della pagina del programma Commercial Banking &Credit Analyst (CBCA)™ globale - CBCAG Ottieni la certificazione CBCA™ di CFI e diventa un Commercial Banking &Credit Analyst. Iscriviti e fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare ad avanzare nella tua carriera, le risorse aggiuntive di seguito saranno utili:

- Opzioni americane vs bermudiane vs opzioni europee Opzioni americane vs europee vs bermuda Esistono diversi tipi di opzioni che differiscono in termini di restrizioni all'esercizio. Esploriamo le opzioni americane vs europee vs bermudiane per scoprirlo

- VolatilityVolatilityLa volatilità è una misura del tasso di fluttuazione del prezzo di un titolo nel tempo. Indica il livello di rischio associato alle variazioni di prezzo di un titolo. Investitori e trader calcolano la volatilità di un titolo per valutare le variazioni passate dei prezzi

- Opzioni:Call e PutOpzioni:Call e PutUn'opzione è un contratto derivato che conferisce al titolare il diritto, ma non l'obbligo, acquistare o vendere un bene entro una certa data a un prezzo specificato.

- Vega NeutralVega NeutralVega neutral è una strategia di gestione del rischio per il trading di opzioni che mira a creare un portafoglio con un vega totale pari a zero.

investire

-

Cosa sono i costi di acquisizione differiti (DAC)?

Cosa sono i costi di acquisizione differiti (DAC)? Nel settore assicurativo, i costi di acquisizione differiti sono i costi accumulati per lacquisizione di nuovi contratti assicurativi e lammortamento lungo la durata dei contratti. La quota dei costi ...

-

Che cos'è un mercato azionario?

Che cos'è un mercato azionario? Un mercato azionario è un hub in cui vengono emesse e negoziate azioni di società. Il mercato si presenta sotto forma di scambio – che facilita il commercio tra acquirenti e venditori – o over-the-cou...

-

5 fattori chiave per il pensionamento che il tuo piano finanziario potrebbe non affrontare

5 fattori chiave per il pensionamento che il tuo piano finanziario potrebbe non affrontare Se ami le foto di gatti, oggi è il tuo giorno fortunato. Perché sono tornato! Come ricorderanno i lettori di lunga data, Ho contribuito a Get Rich Slowly dal 2009 al 2013. Ho scritto spesso di più t...

-

5 modi principali per fare un investimento in Bitcoin

5 modi principali per fare un investimento in Bitcoin Quasi ogni persona in questa vita frenetica ha sentito parlare di bitcoin. Ma tutte queste persone hanno fatto come fare un investimento nella particolare criptovaluta? Se la tua risposta è no, poi qu...