Come analizzare la struttura del capitale

Primo piano di professionisti aziendali che esaminano i dati su tablet

Primo piano di professionisti aziendali che esaminano i dati su tablet L'analisi della struttura del capitale è un buon modo per valutare il rischio alle tue condizioni. Gli analisti degli investimenti utilizzano l'analisi del bilancio per determinare sia lo stato di salute attuale di un'azienda sia la sua probabilità di crescita. Puoi determinare gli stessi rapporti e osservazioni per darti un'idea chiara di come viene capitalizzata un'azienda.

La prospettiva del bilancio

Il bilancio è un'istantanea di ciò che un'azienda possiede e deve in un determinato momento. Le attività di una società sono abbinate alle sue passività, con la differenza denominata patrimonio netto o patrimonio netto. Questo può essere espresso in valori in dollari o espresso come percentuale delle attività totali, chiamato bilancio a dimensione comune. Ciò consente di confrontare aziende di diverse dimensioni o di vedere come un'azienda si posiziona rispetto alle medie del settore.

Calcolo del capitale circolante

Un'azienda con un ricco patrimonio paga ancora le bollette di mese in mese. Il calcolo del capitale circolante indica quanto bene un'azienda può farlo. Espresso in dollari, si sottrae passività correnti, come pagamenti di prestiti, busta paga e affitto, dall'attivo circolante, come conti di cassa, inventario e crediti. L'eccedenza è la quantità di capitale circolante che un'azienda ha per investire in altre parti dell'attività, come la pubblicità o la ricerca. Quando le attività e le passività correnti sono uguali, non c'è capitale circolante, e un risultato negativo può indicare seri problemi di flusso di cassa.

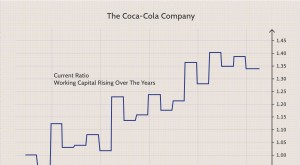

Il rapporto attuale

L'attuale rapporto è un'espressione del capitale circolante in una forma che si confronta con le medie del settore o altre società di dimensioni diverse. Il rapporto corrente divide le attività correnti per le passività correnti. Per esempio, Società A, con $ 98, 000 di attività correnti e $ 70, 000 nelle passività correnti, ha un capitale circolante di $ 28, 000 e un rapporto di corrente di 1,4. Azienda B, con $ 200, 000 e $ 160, 000 nelle attività e passività correnti ha, a $ 40, 000, più capitale circolante, ma un rapporto di 1,25, il che significa che la società B ha meno capitale circolante disponibile in proporzione alle sue attività.

Il rapporto rapido

Il rapporto rapido è una misura di come un'azienda può comportarsi finanziariamente in una crisi. Le risorse per questo rapporto escludono l'inventario, forniture e spese anticipate, concentrandosi solo su beni che possono essere trasformati in denaro rapidamente, come conti bancari e crediti. Se la società A nell'esempio precedente ha solo $ 64, 000 in attività correnti facilmente convertibili in contanti, il suo rapporto rapido è 0,91:1. Questo è determinato dividendo le attività convertibili per le passività correnti ed esprimendolo come rapporto.

Rapporti liquidità/debito e debito/patrimonio netto

Per un investitore, il debito può rappresentare un rischio, anche se alcuni debiti possono finanziare la crescita del business oltre ciò che la liquidità di un'azienda potrebbe sostenere. Il cash-to-debito divide le attività correnti per il totale dei debiti a breve e lungo termine. Il valore di questo rapporto varia in base all'investitore e ai livelli di comfort del rischio. Debt-to-equity divide il debito a lungo termine per il patrimonio netto. Con questo rapporto, il numero attuale potrebbe non essere così significativo come le modifiche a quel numero nel tempo. Poiché un bilancio è un momento nel tempo, tutte le analisi della struttura del capitale beneficiano del confronto dei bilanci di un'azienda su un periodo di pochi anni, notare tendenze e cambiamenti.

investire

- Che cos'è il capitale nominale?

- Come trovare la struttura del capitale utilizzando lo stato patrimoniale

- Come calcolare il capitale versato

- Che cos'è il capitale conferito?

- Come calcolare il beta unlevered

- Come Guadagnare Investendo?

- Struttura ottimale del capitale

- Come dovrebbe un'azienda budget per le spese in conto capitale?

- Come analizzare il conto economico di un'azienda?

- In che modo gli investitori analizzano una compagnia di assicurazioni?

-

Come calcolare il valore per gli azionisti

Come calcolare il valore per gli azionisti Calcola il valore per gli azionisti utilizzando i concetti di valutazione Il valore per gli azionisti rappresenta il ritorno di un investimento in una società per lazionista. È un calcolo più complic...

-

Come investire in azioni GEICO

Come investire in azioni GEICO Come investire in azioni GEICO Geico, la compagnia di assicurazioni, non è quotata direttamente in borsa, quindi non puoi acquistare azioni Geico direttamente tramite il tuo broker. Ma la sua società...