Le banche sudafricane devono fare di più per garantire l'inclusione finanziaria

Un'analisi dell'inclusione finanziaria in Sudafrica mostra che l'accessibilità economica limita l'accesso delle famiglie povere ai servizi finanziari formali. Nel nostro studio, che ha esaminato l'uso da parte delle persone di beni e servizi finanziari tra il 2008 e il 2015, abbiamo riscontrato un aumento generale dell'uso. Ma questo è stato gravemente sbilanciato verso le famiglie con redditi più alti.

L'inclusione finanziaria è generalmente definita come la capacità delle persone di accedere a una gamma di servizi finanziari a prezzi accessibili. Tra questi ci sono i conti bancari e di risparmio, prestiti e prodotti assicurativi. Le famiglie finanziariamente escluse non possono partecipare a varie forme di risparmio o accumulazione di ricchezza. Questi vanno dal pagamento delle bollette tramite addebito diretto all'ottenimento di forme di credito vantaggiose.

L'implicazione politica chiave dei nostri risultati è che più servizi finanziari dovrebbero essere rivolti alle famiglie a basso reddito. Dovrebbe essere una priorità, dato l'alto tasso di esclusione tra i poveri.

Misurare l'uso in base al reddito

Generalmente, ci sono quattro dimensioni dell'inclusione finanziaria:accesso, utilizzo, qualità e benessere. Nel nostro studio, ci concentriamo sull'uso.

I servizi finanziari disponibili in Sud Africa vanno da quelli più noti come conti bancari e carte di credito a quelli meno noti come contratti di acquisto a rate e prestiti con “mashonisa” (strozzini). Nel contesto sudafricano, un conto in banca rimane il servizio finanziario più utilizzato. Il numero di individui adulti senza banca è diminuito da 17 milioni a 14 milioni tra il 2003 e il 2017.

Il nostro studio è il primo a indagare a fondo i dati del National Income Dynamics Study. Questo studio intervista le stesse famiglie (se possibile) ogni due anni per monitorare le variazioni del loro benessere reddituale e non reddituale nel tempo.

Una caratteristica distintiva dello studio è che chiede ai capifamiglia il loro utilizzo di 14 servizi finanziari.

Con l'ausilio di alcune tecniche statistiche, abbiamo sviluppato un indice di utilizzo finanziario aggregato per indagare il profilo delle persone che sono state incluse finanziariamente in modo completo.

Cosa abbiamo trovato

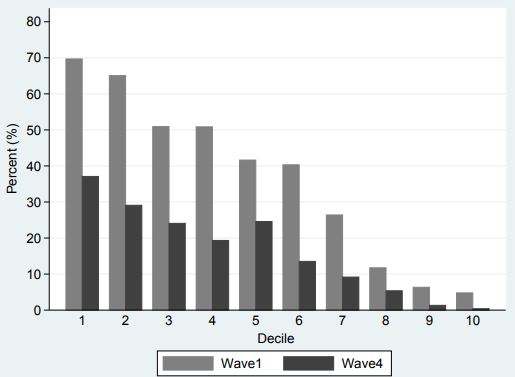

Lo studio ha rilevato che l'aumento dell'uso di prodotti e servizi finanziari era principalmente associato a famiglie a reddito più elevato. Le altre caratteristiche degli individui e delle famiglie che hanno mostrato un maggiore utilizzo dei servizi finanziari sono state:mezza età, maschio, bianco, più istruito, residenti urbani nelle province di Western Cape e Gauteng. Venivano da famiglie più grandi con più membri occupati.

La probabilità di una completa esclusione finanziaria era più diffusa nelle famiglie rurali povere che vivevano nell'Eastern Cape, province di KwaZulu-Natal e Limpopo. Quasi invariabilmente, queste famiglie erano composte da persone di colore. Lo studio ha anche scoperto che le famiglie con un basso reddito reale pro capite e un minor numero di membri occupati erano associate a una maggiore probabilità di esclusione finanziaria. Le famiglie di dimensioni maggiori e guidate da persone di mezza età erano associate a un'inclusione finanziaria significativamente più elevata ea una probabilità inferiore di esclusione finanziaria completa.

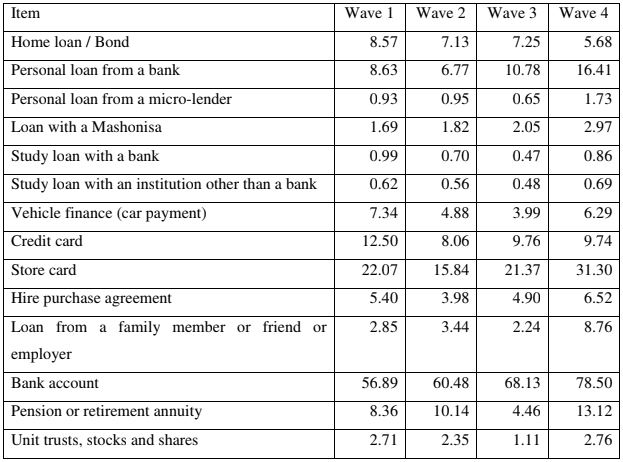

La tabella seguente presenta la proporzione di famiglie con almeno un componente adulto che ha una qualche forma dei servizi finanziari osservati. I risultati indicano che c'è stato un aumento nell'uso della maggior parte dei servizi finanziari tra le ondate 1 (2008) e 4 (2014/2015). In particolare, la percentuale di famiglie che hanno almeno un componente con un conto in banca è aumentata da quasi il 57% nella prima ondata (2008) a oltre il 78% nella quarta ondata (2014/2015), mentre quelli con un prestito personale da una banca sono quasi raddoppiati (dall'8,63% al 16,41%) tra la prima (2008) e l'ultima ondata (2014/2015).

Abbiamo anche considerato variabili provenienti da fonti finanziarie informali, come prestiti da mashonisa (usurai), che sono aumentati dall'1,69% nella prima ondata al 2,97% nell'ondata 4, e prestiti da un familiare, amico o datore di lavoro, che è passato da meno del 2,85% all'8,76%. L'utilizzo di altri importanti servizi, come contratti di compravendita a rate, conservare carte e piani pensionistici o di rendita pensionistica, anche aumentato attraverso le quattro onde. Si registra una diminuzione nell'utilizzo di alcuni dei principali servizi finanziari. Per esempio, le famiglie in cui almeno un membro ha dichiarato di avere un mutuo per la casa o un'obbligazione erano all'8,63% nella prima ondata e sono gradualmente diminuite nel corso degli anni, finendo al 5,68% per l'ondata 4. C'è stato anche un leggero calo dei prestiti per lo studio e dei finanziamenti per i veicoli.

Una fonte di finanziamento che spicca particolarmente è l'utilizzo di carte di credito, che è diminuito dal 12,5% (ondata 1) al 9,74% (ondata 4).

In tutte e quattro le ondate, le famiglie considerate povere avevano tassi di utilizzo relativamente più bassi di ciascuna fonte di finanziamento.

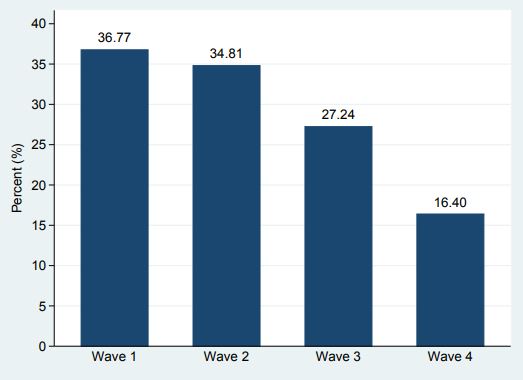

La figura seguente mostra la percentuale di famiglie che sono state completamente escluse finanziariamente (non avevano nessuna delle 14 fonti di finanziamento). Si è più che dimezzato tra la prima (36,77%) e la quarta (16,40%) ondata.

E dopo?

Alternativa di supporto, l'accesso e l'utilizzo delle finanze nere è una possibilità. Ciò può variare da conti e prodotti bancari a basso costo a tecnologie avanzate che forniscono servizi finanziari agli esclusi in modo rapido, modo conveniente ed efficiente.

Altri paesi possono essere utilizzati come caso di studio.

Ad esempio, in India, il governo e i fornitori privati hanno collaborato per aumentare l'accesso a prodotti finanziari come le assicurazioni a un costo inferiore. Il governo indiano ha fondato un fondo di previdenza sociale che finanzia le compagnie di assicurazione per sovvenzionare le polizze di premio assicurativo offerte alle famiglie più povere. Questa iniziativa ha fornito a oltre due milioni di indiani poveri l'accesso a polizze assicurative.

Anche la promozione di pool di denaro è un'altra opzione. Uno studio condotto da cinque paesi caraibici ha mostrato che i fondi di denaro, dove i poveri mettono insieme i loro soldi e creano banche collettive, ha aiutato le persone a risparmiare. In Camerun, la pratica del prestito e del risparmio attraverso reti di parentela e finanziarie si è rivelata più affidabile rispetto al mainstream.

Ciò richiede chiaramente un sistema finanziario proattivo che promuova tali canali e che sia considerato affidabile dal pubblico in generale, soprattutto a basso reddito.

Ma le iniziative di inclusione finanziaria rivolte ai poveri dovrebbero essere attentamente monitorate. Questo perché non sempre hanno un impatto positivo, soprattutto sui poveri.

bancario

- Pene pesanti sul tavolo per le banche colte a mentire e ad accettare commissioni per nessun servizio

- L'APRA avrebbe potuto indagare sulla CBA anni fa:esperti

- Le migliori carte di debito prepagate [2021]:commissioni basse e grandi ricompense

- 9 miti sull'assicurazione FDIC (e le verità importanti)

- Gli acquirenti di case asiatici hanno meno probabilità di inadempienza sul mutuo:studio

- File multimediali:la giornalista investigativa Adele Ferguson sulla commissione reale bancaria "deludente" e su come lavora con gli informatori

-

Investire in una ripresa economica con Fidelity MSCI Industrials ETF

Investire in una ripresa economica con Fidelity MSCI Industrials ETF Getty Images Se credi nella capacità dellAmerica di riprendersi dal colpo uno-due della pandemia e della conseguente recessione, dovresti avere fiducia nel settore industriale. Linee ferroviarie, pr...

-

Analisi delle scorte CCI di Crown Castle International – Connettere le persone

Analisi delle scorte CCI di Crown Castle International – Connettere le persone Analisi delle azioni di Crown Castle International CCI: Le nostre attività quotidiane, soprattutto ora con la rapida evoluzione di Internet, includono sempre di più luso dei telefoni cellulari. I te...

-

Il $1,

Il $1, 000 Challenge - Come una famiglia ha tagliato il suo budget senza passare sotto un ponte o vivere di formaggio governativo:unintervista con Brian OConnor Il giornalista Funny Money del Detroit New...

-

La Banca centrale europea annuncia ufficialmente un'indagine di 2 anni per sviluppare l'euro digitale

La Banca centrale europea annuncia ufficialmente un'indagine di 2 anni per sviluppare l'euro digitale La presidente della Banca centrale europea (BCE) Christine Lagarde ha annunciato lavvio di unindagine biennale sulleuro digitale. Lagarde aveva twittato il 2 settembre che la BCE crede di essere prepa...