Account non registrato (Canada)

Che cos'è un account non registrato (Canada)?

I conti non registrati sono conti di investimento imponibili a disposizione dei cittadini canadesi. Come suggerisce il nome, non è registrato presso il governo federale canadese. Gli account non registrati sono flessibili, offrire vantaggi fiscali, e non hanno limiti di contribuzione. Esistono due tipi principali di conti di intermediazione non registrati:conti in contanti e conti a margine. I conti di cassa sono conti di investimento in cui il reddito è tassabile nell'anno guadagnato in caso di plusvalenze, dividendi, o interessi attivi. Un conto a margine è un tipo di conto in contanti che consente ai clienti di prendere in prestito denaro per acquistare titoli. Questo processo è noto come acquisto a margine.

Comprensione degli account non registrati (Canada)

I conti non registrati sono conti di investimento offerti da banche e fornitori di servizi finanziari in Canada, nonché società di fondi comuni di investimento.

Molti consulenti finanziari consigliano di utilizzare conti non registrati per investimenti a breve e lungo termine. Questi conti offrono molta flessibilità con liquidità costante e nessun limite di contribuzione, oltre ad un beneficio fiscale. I dividendi sono tassati su un importo lordo ma beneficiano di un credito d'imposta sui dividendi. Le plusvalenze da investimenti in conti non registrati sono tassabili solo al 50% dell'aliquota fiscale marginale del titolare del conto. Però, il reddito da interessi è interamente tassabile all'aliquota marginale del titolare del conto.

I conti non registrati possono essere utilizzati insieme ad altri tipi di conti di investimento, inclusi i conti dei piani di risparmio previdenziale registrati (RRSP). Gli account non registrati vengono talvolta paragonati agli RRSP. Gli RRSP hanno requisiti specifici per contributi e prelievi. I prelievi da RRSP devono essere riportati come reddito.

Un RRSP deve essere convertito in un fondo di reddito pensionistico registrato (RRIF) all'età di 71 anni del titolare del conto.

Tipi di conti di investimento canadesi

I conti non registrati e i piani di risparmio previdenziale registrati sono due tipi di conti offerti ai clienti al dettaglio attraverso banche e fornitori di servizi finanziari. La Royal Bank of Canada è uno dei maggiori fornitori di servizi finanziari bancari personali del Canada. Offre conti non registrati e piani di risparmio previdenziale registrati. La Royal Bank of Canada offre anche molti altri conti, compresi i conti di risparmio esentasse (TFSA), conti di fondi pensione registrati (RRIF), piani di risparmio per l'istruzione registrati (RESP), e conti non personali.

I conti non registrati della Royal Bank of Canada sono promossi come facili da usare e flessibili. Gli investitori possono aprire un conto individuale o cointestato, fare scambi quotidiani, e comunicare con altri investitori attraverso il forum della comunità della banca. Il forum della community consente di discutere su tutti i tipi di investimenti, fornisce una serie di consulenze in materia di investimenti, e consente agli investitori di confrontare i propri portafogli con altri investitori.

Il trading all'interno dei conti non registrati è automatizzato. Le negoziazioni all'interno dei portafogli sono $ 9,95 per operazione o $ 6,95 per operazione con oltre 150 operazioni per trimestre. Gli investitori possono acquistare e vendere qualsiasi tipo di titolo offerto attraverso la piattaforma di brokeraggio, comprese le azioni, fondi comuni di investimento, e fondi negoziati in borsa (ETF).

La Royal Bank of Canada offre anche servizi di margine con conti non registrati. Gli investitori hanno la stessa flessibilità e opzioni di investimento con un conto a margine. I conti a margine consentono agli investitori di assumersi ulteriori rischi di investimento attraverso la leva finanziaria con l'obiettivo di ottenere rendimenti più elevati. Il conto margine offre tassi di prestito competitivi e l'uso di titoli come garanzia. Agli investitori con saldi più elevati vengono offerti tassi più bassi, e le tariffe vanno dal 3,35% al 4,60%.

Informazioni sul fondo

- Quando vengono eseguiti gli ordini di fondi comuni di investimento?

- Cos'è l'estrazione di Ethereum?

- Consigli sugli investimenti immobiliari che ti faranno risparmiare denaro

- Come investire in ETF per evitare perdite

- Strategie di investimento in ETF a lungo termine

- Portafogli ETF:un investimento affidabile?

-

Che cos'è un'obbligazione non richiamabile?

Che cos'è un'obbligazione non richiamabile? Unobbligazione non rimborsabile è unobbligazione che viene pagata solo alla scadenza. Lemittente di unobbligazione non rimborsabile non può richiamare lobbligazione prima della sua data di scadenza. È...

-

Come affittare una casa senza verifica del credito

Come affittare una casa senza verifica del credito Al momento di decidere se affittare la loro casa a te, il proprietario di solito guarda il tuo reddito, storia di noleggio precedente, controllo dei precedenti e rapporto di credito per assicurarsi ch...

-

4 modi per ottenere le tariffe più basse su un prestito personale

4 modi per ottenere le tariffe più basse su un prestito personale Molti o tutti i prodotti qui provengono dai nostri partner che ci pagano una commissione. È così che guadagniamo. Ma la nostra integrità editoriale garantisce che le opinioni dei nostri esperti non si...

-

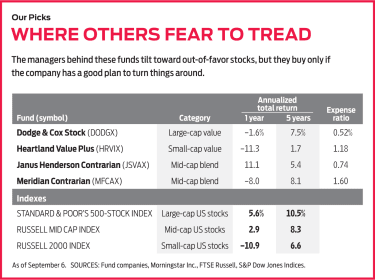

Fondi contrarian:tracciare il proprio percorso

Fondi contrarian:tracciare il proprio percorso Warren Buffett ha descritto al meglio come essere un investitore contrarian:Abbi paura quando gli altri sono avidi, e avido quando gli altri hanno paura. In altre parole, muoversi contro la folla. Inv...