Regolamento proposto sulla vendita di interessi da parte di un partner straniero:cosa dovrebbero sapere gli sponsor sulla ritenuta d'acconto

Il Tax Cuts and Jobs Act impone un'imposta a un venditore straniero sul guadagno derivante dalla vendita di quote di partecipazione nella misura in cui tale guadagno non supera la quota del venditore straniero del guadagno ECI incorporato della partnership ("ECI Gain"). Inoltre, ai sensi della Sezione 1446(f), l'acquirente di una quota di partecipazione deve trattenere il 10% dell'importo realizzato dal venditore estero a meno che non si applichi un'eccezione.

Il Tesoro ha fornito ulteriori indicazioni (il "Regolamento proposto") che disciplinano quando tale ritenuta è richiesta e come viene applicata. I regolamenti proposti seguono per molti aspetti le precedenti linee guida dell'IRS fornite nell'avviso IRS 2018-29 (l'"Avviso"). Il Regolamento proposto si applicherà ai trasferimenti che avvengono 60 giorni dopo la pubblicazione del regolamento definitivo, sebbene i contribuenti siano generalmente autorizzati a fare affidamento su di essi prima della finalizzazione.

Alla luce dell'importanza di questi problemi, di seguito evidenziamo alcuni cambiamenti chiave e takeaway per i fondi di private equity.

REGOLAMENTO PROPOSTO

Partnership responsabile della ritenuta d'acconto

Commento: Ci aspettiamo che le partnership aumentino i loro sforzi di diligenza rispetto alle richieste di trasferimento per garantire che il cessionario fornisca un certificato per stabilire un'eccezione o ritenute. Partnership con strutture bloccate o con strutture con deminimis reddito effettivamente connesso ("ECI") può anche avere un maggiore incentivo a fornire il certificato di partnership basato su una "vendita presunta" discussa di seguito. Il preambolo del regolamento proposto chiarisce che l'IRS si aspetta che una partnership esamini le certificazioni fornite dal cessionario per determinare se ha motivo di sapere che non sono corrette. Sebbene non sia chiaro su quale standard di revisione si stabilirà il mercato, l'IRS rileva che una partnership può, Per esempio, avere motivo di sapere che un certificato non è corretto a causa delle informazioni esclusive che la partnership ha nei suoi libri e registri.

Eccezioni trattenute basate su certificati del cedente o della partnership

I regolamenti proposti mantengono generalmente le eccezioni di ritenuta nella notifica precedente (sebbene ne restringano alcune) e aggiungono alcune nuove categorie utili.

Eccezione modificata basata sulla quota ECI del cedente

Commento: Si noti che un cessionario non può fornire questo certificato se la partnership non emette K-1 (gli equivalenti K-1 non sono sufficienti), emette K-1 che non riflettono un reddito netto o non emette il modulo 8805 (cioè, la partnership non ha alcun reddito o perdita ECI).

Eccezione modificata basata sulla vendita presunta della partnership

Commento: Ci aspettiamo che i cedenti e i cessionari richiedano un certificato di partnership per i fondi dove non c'è ECI (cioè, una struttura di fondi paralleli progettata per investitori non statunitensi che utilizza bloccanti su operazioni ECI). In un caso in cui non c'è ECI, il cedente non è autorizzato a fornire un certificato basato sulla precedente storia K-1 di tre anni. Se un fondo ha investimenti ECI, potrebbe essere difficile fornire questo certificato a meno che non sia sicuro delle valutazioni e del guadagno intrinseco. In questo caso, sarebbe preferibile che un cedente fornisse il certificato basato sulla storia precedente di tre anni K-1 nella misura disponibile.

Nuova eccezione basata sulla rivendicazione del trattato

Commento: La posizione dell'IRS è che un ufficio statunitense della partnership soddisfa il requisito di stabile organizzazione ai sensi dei trattati fiscali. Questa eccezione sarà utile per i fondi di debito impegnati in attività di concessione di prestiti che non hanno una sede negli Stati Uniti. I cessionari in altri fondi con ECI dovrebbero essere cauti nell'accettare questo certificato. A differenza delle altre eccezioni, il cessionario deve spedire una copia della certificazione all'IRS entro 30 giorni dalla data del trasferimento.

Eccezione fiscale massima

Commento: Tale procedura prevede che la società rilasci al cedente una dichiarazione attestante l'ECI Gain del cedente alla data di determinazione. Sebbene la partnership sia tenuta a fornire ai cedenti non statunitensi il loro ECI Gain come parte delle informazioni K-1 inviate dalla partnership, il medico di famiglia potrebbe non aver finalizzato queste informazioni prima del trasferimento.

Altre eccezioni

Commento: I regolamenti proposti hanno aggiunto un'utile regola di verifica per un trasferimento di partnership straniere con partner statunitensi diretti o indiretti. In questo caso, il cedente può fornire un W-8IMY, allegando i moduli W-9 dei suoi partner statunitensi e una dichiarazione alla fonte che fornisca la percentuale di guadagno attribuibile ai partner statunitensi. Un cessionario in questo caso può evitare di trattenere sulla parte dei proventi destinabile ai partner statunitensi. Però, la regola del look-through non si applica per consentire ai partner stranieri indiretti di evitare la ritenuta sulla base di un'esenzione che sarebbe stata loro disponibile (ad es. eccezione al trattato, eccezione di non riconoscimento, eccezione senza guadagno).

Determinazione del debito da includere nell'importo realizzato

Commento: Le precedenti linee guida dell'IRS consentivano l'utilizzo di un K-1 solo se il trasferimento era avvenuto entro 10 mesi dall'anno fiscale a cui si applicava tale K-1. L'IRS ha riconosciuto che ciò non era fattibile e ha quindi aumentato il limite di tempo a 22 mesi.

Punti chiave:- L'IRS ha emesso regolamenti proposti (i "Regolamenti proposti") che forniscono indicazioni dettagliate sull'obbligo di trattenere le vendite di interessi in partnership impegnate in un'attività commerciale o commerciale negli Stati Uniti. I regolamenti proposti richiedono alle società di trattenere da future distribuzioni a un cessionario se il cessionario non riesce a trattenere, un obbligo che era stato precedentemente sospeso dalla guida provvisoria. Ciò può incoraggiare le partnership a fornire un certificato attestante che l'ICE dalla vendita presunta sarebbe inferiore al 10% del guadagno netto della partnership, a meno che la partnership non possa fare affidamento su un'eccezione diversa.

- Il Regolamento proposto mantiene generalmente le eccezioni di ritenuta esistenti basate sulla certificazione del cedente. Però, un cedente può fornire un certificato basato sulla sua quota ECI solo se la sua quota di ECI per ciascuno degli ultimi tre anni è inferiore al 10% e inferiore a $ 1 milione (in precedenza 25% senza limite di dollari). I regolamenti proposti prevedono anche nuove eccezioni per i cedenti basate su rivendicazioni di trattati e massima responsabilità fiscale, e consentire una regola di verifica limitata per i trasferimenti di partnership straniere.

- 1446(f) la ritenuta si basa sul 10% dell'importo realizzato, compresa una quota del cedente del debito di partenariato. L'IRS ha aumentato il limite di tempo entro il quale i K-1 potrebbero essere utilizzati per determinare la quota del debito di partnership del cedente da 10 mesi a 22 mesi, facilitando alle parti la determinazione dell'importo realizzato e della ritenuta dovuta.

Fondi di investimento privati

- Fondo di investimento privato

- Venture Capitalist (VC)

- Una buona rendicontazione dei dati è la chiave del successo ESG

- Gli hedge fund possono mostrare ai fondi di capitale privato la via della trasparenza

- La FCA del Regno Unito chiede la decisione del tribunale sull'assicurazione per l'interruzione delle attività commerciali

- Come funzionano i dividendi di private equity

-

Che cos'è un'azione privilegiata non richiamabile?

Che cos'è un'azione privilegiata non richiamabile? Le azioni privilegiate non richiamabili (note anche come azioni privilegiate non rimborsabili) sono un tipo di azioni privilegiate che non includono una funzione richiamabile. In altre parole, lemitte...

-

Cerchi un agente di assicurazioni sulla vita? Come scegliere quello giusto per le tue esigenze

Cerchi un agente di assicurazioni sulla vita? Come scegliere quello giusto per le tue esigenze Il giusto agente di assicurazione sulla vita può aiutarti a individuare la migliore polizza per la tua famiglia. (iStock) Quando invecchi, e soprattutto quando hai un coniuge, figli o altre persone ...

-

Questa funzione avanzata di credito d'imposta sui figli potrebbe diventare permanente

Questa funzione avanzata di credito d'imposta sui figli potrebbe diventare permanente Molti o tutti i prodotti qui provengono dai nostri partner che ci pagano una commissione. È così che guadagniamo. Ma la nostra integrità editoriale garantisce che le opinioni dei nostri esperti non si...

-

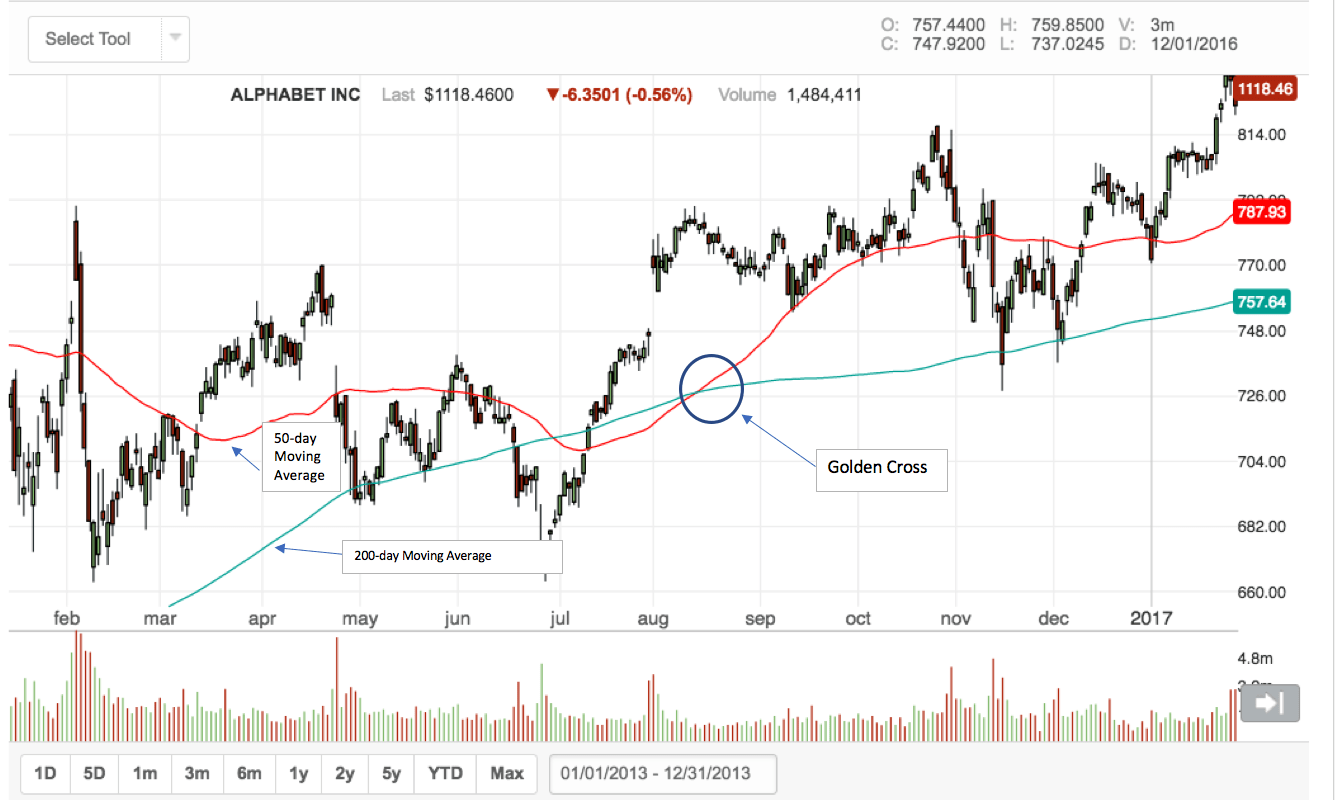

Cos'è una croce d'oro?

Cos'è una croce d'oro? Una croce doro è un indicatore tecnico di baseAnalisi tecnica - Guida per principianti Lanalisi tecnica è una forma di valutazione degli investimenti che analizza i prezzi passati per prevedere lazion...