Volatilità implicita:compra basso e vendi alto

Opzioni, se utilizzato per garantire un portafoglio, generare reddito, o sfruttare i movimenti del prezzo delle azioni, fornire vantaggi rispetto ad altri strumenti finanziari. Diverse variabili influenzano il prezzo o il premio di un'opzione. La volatilità implicita è un ingrediente essenziale per l'equazione del prezzo delle opzioni, e il successo di un commercio di opzioni può essere notevolmente migliorato stando dalla parte giusta delle variazioni implicite della volatilità.

Per comprendere meglio la volatilità implicita e come determina il prezzo delle opzioni, esaminiamo prima le basi del prezzo delle opzioni.

Nozioni di base sui prezzi delle opzioni

I premi delle opzioni sono prodotti da due ingredienti principali:valore intrinseco e valore temporale. Il valore intrinseco è il valore intrinseco di un'opzione o il patrimonio netto di un'opzione. Se possiedi un'opzione call da $ 50 su un titolo che viene scambiato a $ 60, ciò significa che puoi acquistare il titolo al prezzo di esercizio di $ 50 e venderlo immediatamente sul mercato per $ 60. Il valore intrinseco, o equità, di questa opzione è $ 10 ($ 60 - $ 50 =$ 10). L'unico fattore che influenza il valore intrinseco di un'opzione è il prezzo del titolo sottostante rispetto al prezzo di esercizio dell'opzione. Nessun altro fattore può influenzare il valore intrinseco di un'opzione.

Usando lo stesso esempio, diciamo che questa opzione ha un prezzo di $ 14. Ciò significa che il premio dell'opzione ha un prezzo di $ 4 in più rispetto al suo valore intrinseco. È qui che entra in gioco il valore del tempo.

Il valore temporale è il premio aggiuntivo che viene valutato in un'opzione, che rappresenta la quantità di tempo rimanente fino alla scadenza. Il prezzo del tempo è influenzato da vari fattori, come il tempo fino alla scadenza, prezzo delle azioni, prezzo di esercizio, e tassi di interesse. Ancora, nessuno di questi è significativo quanto la volatilità implicita.

In che modo la volatilità implicita influisce sulle opzioni

La volatilità implicita rappresenta la volatilità attesa di un titolo durante la vita dell'opzione. Quando le aspettative cambiano, i premi delle opzioni reagiscono in modo appropriato. La volatilità implicita è direttamente influenzata dalla domanda e offerta delle opzioni sottostanti e dalle aspettative del mercato sulla direzione del prezzo delle azioni. Man mano che le aspettative aumentano, o all'aumentare della domanda di un'opzione, la volatilità implicita aumenterà. Le opzioni che hanno livelli elevati di volatilità implicita si tradurranno in premi di opzione elevati.

Al contrario, man mano che le aspettative del mercato diminuiscono, o la domanda per un'opzione diminuisce, la volatilità implicita diminuirà. Le opzioni che contengono livelli inferiori di volatilità implicita si tradurranno in prezzi delle opzioni più convenienti. Questo è importante perché l'aumento e la diminuzione della volatilità implicita determineranno quanto sia costoso o economico il valore temporale dell'opzione, quale può, a sua volta, influenzare il successo di un commercio di opzioni.

Per esempio, se possiedi opzioni quando la volatilità implicita aumenta, il prezzo di queste opzioni sale più in alto. Un cambiamento in peggio della volatilità implicita può creare perdite, tuttavia, anche quando hai ragione sulla direzione del titolo.

Ogni opzione quotata ha una sensibilità unica alle variazioni implicite della volatilità. Per esempio, le opzioni a breve termine saranno meno sensibili alla volatilità implicita, mentre le opzioni a lungo termine saranno più sensibili. Ciò si basa sul fatto che le opzioni a lungo termine hanno un valore temporale più elevato, mentre le opzioni a breve scadenza ne hanno di meno.

Ciascun prezzo di esercizio risponderà inoltre in modo diverso alle variazioni implicite della volatilità. Le opzioni con prezzi di esercizio prossimi al denaro sono più sensibili alle variazioni implicite della volatilità, mentre le opzioni più in the money o out of the money saranno meno sensibili alle variazioni implicite della volatilità. Vega:un'opzione Il greco può determinare la sensibilità di un'opzione alle variazioni implicite della volatilità. Tieni presente che quando il prezzo dell'azione fluttua e quando passa il tempo fino alla scadenza, i valori di vega aumentano o diminuiscono, a seconda di questi cambiamenti. Ciò significa che un'opzione può diventare più o meno sensibile alle variazioni implicite della volatilità.

Come usare la volatilità implicita a tuo vantaggio

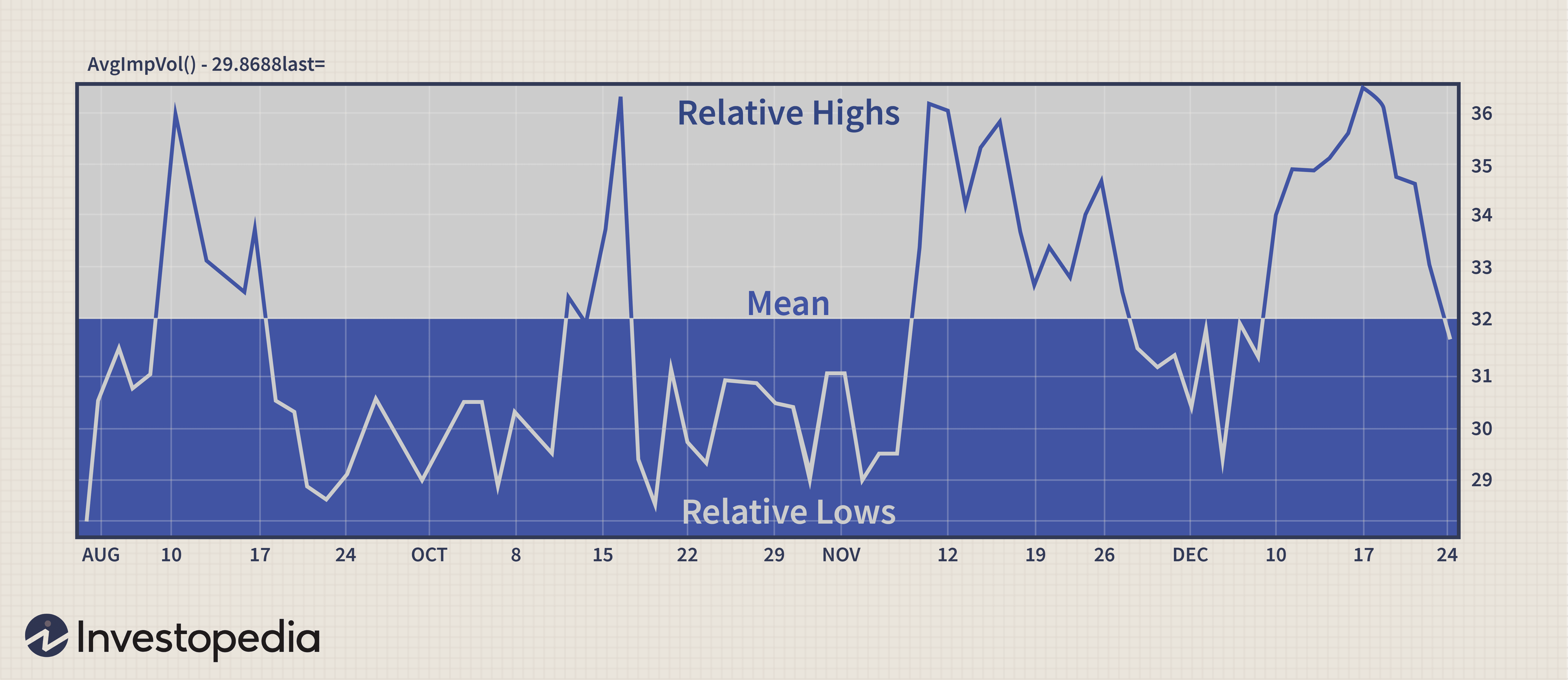

Un modo efficace per analizzare la volatilità implicita è esaminare un grafico. Molte piattaforme di grafici forniscono modi per tracciare la volatilità implicita media di un'opzione sottostante, in cui più valori di volatilità implicita vengono conteggiati e mediati insieme. Per esempio, il CBOE Volatility Index (VIX) è calcolato in modo simile. Valori di volatilità implicita di quasi datati, Le opzioni sull'indice S&P 500 near-the-money vengono mediate per determinare il valore del VIX. Lo stesso può essere realizzato su qualsiasi titolo che offre opzioni.

La figura sopra è un esempio di come determinare un intervallo di volatilità implicita relativa. Guarda i picchi per determinare quando la volatilità implicita è relativamente alta, ed esaminare i minimi per concludere quando la volatilità implicita è relativamente bassa. Facendo questo, sei tu a determinare quando le opzioni sottostanti sono relativamente economiche o costose. Se riesci a vedere dove sono i massimi relativi, potresti prevedere un futuro calo della volatilità implicita o almeno un ritorno alla media. Al contrario, se determini dove la volatilità implicita è relativamente bassa, potresti prevedere un possibile aumento della volatilità implicita o un ritorno alla sua media.

Volatilità implicita, come tutto il resto, si muove in cicli. I periodi di alta volatilità sono seguiti da periodi di bassa volatilità e viceversa. Utilizzando gli intervalli di volatilità implicita relativa, combinato con tecniche di previsione, aiuta gli investitori a selezionare il miglior trade possibile. Quando si determina una strategia adeguata, questi concetti sono fondamentali per trovare un'alta probabilità di successo, aiutandoti a massimizzare i rendimenti e ridurre al minimo i rischi.

Utilizzo della volatilità implicita per determinare la strategia

Probabilmente hai sentito che dovresti acquistare opzioni sottovalutate e vendere opzioni sopravvalutate. Anche se questo processo non è così facile come sembra, è un'ottima metodologia da seguire quando si seleziona una strategia di opzione appropriata. La tua capacità di valutare e prevedere correttamente la volatilità implicita renderà il processo di acquisto di opzioni economiche e vendita di opzioni costose molto più semplice.

Quattro cose da considerare quando si prevede la volatilità implicita

1. Assicurati di poter determinare se la volatilità implicita è alta o bassa e se è in aumento o in diminuzione. Ricordare, all'aumentare della volatilità implicita, i premi delle opzioni diventano più costosi. Al diminuire della volatilità implicita, le opzioni diventano meno costose. Poiché la volatilità implicita raggiunge massimi o minimi estremi, è probabile che ritorni alla sua media.

2. Se ti imbatti in opzioni che producono premi costosi a causa dell'elevata volatilità implicita, capire che c'è una ragione per questo. Controlla le notizie per vedere cosa ha causato aspettative aziendali così elevate e una forte domanda per le opzioni. Non è raro vedere un plateau di volatilità implicita prima degli annunci di guadagni, voci di fusioni e acquisizioni, approvazioni di prodotti, e altri eventi di cronaca. Perché questo è quando si verificano molti movimenti di prezzo, la richiesta di partecipare a tali eventi farà aumentare i prezzi delle opzioni. Tieni presente che dopo che si verifica l'evento previsto dal mercato, la volatilità implicita crollerà e tornerà alla sua media.

3. Quando vedi il trading di opzioni con alti livelli di volatilità implicita, considerare strategie di vendita. Poiché i premi delle opzioni diventano relativamente costosi, sono meno attraenti da acquistare e più desiderabili da vendere. Tali strategie includono chiamate coperte, mette nudo, brevi cavalcate, e spread creditizi.

4. Quando scopri opzioni che vengono scambiate con bassi livelli di volatilità implicita, considerare strategie di acquisto. Tali strategie includono l'acquisto di chiamate, mette, lunghe cavalcate, e spread debitori. Con premi di tempo relativamente economici, le opzioni sono più interessanti da acquistare e meno desiderabili da vendere. Molti investitori in opzioni sfruttano questa opportunità per acquistare opzioni a lungo termine e cercano di mantenerle attraverso un previsto aumento della volatilità.

La linea di fondo

Nel processo di selezione delle strategie di opzione, mesi di scadenza, o prezzi di sciopero, dovresti valutare l'impatto che la volatilità implicita ha su queste decisioni di trading per fare scelte migliori. Dovresti anche utilizzare alcuni semplici concetti di previsione della volatilità. Questa conoscenza può aiutarti a evitare di acquistare opzioni troppo care ed evitare di vendere quelle a basso prezzo.

Opzione

-

Nuovi fatti e immagini sulla banconota da cinque dollari

Nuovi fatti e immagini sulla banconota da cinque dollari Ieri, 13 marzo 2008, il Dipartimento del Tesoro degli Stati Uniti ha messo in circolazione le nuove banconote da 5 dollari. Le nuove banconote da $ 5 sono state incluse tra le spedizioni di valuta dal...

-

Che cos'è un supplemento?

Che cos'è un supplemento? Che cosè un supplemento? Un supplemento è un costo aggiuntivo aggiunto a una fattura che il consumatore è già tenuto a pagare. I supplementi sono imposti per una serie di motivi, compresi i costi del...

-

6 modi per risparmiare di più nel 2021

Migliorare la dieta e la salute sono risoluzioni comuni per il nuovo anno. Ma migliorare la tua salute finanziaria deve essere una priorità, pure. “Ciò di cui le persone non si rendono conto è che l...

-

Costo medio in dollari:pro e contro degli investimenti sistematici

Costo medio in dollari:pro e contro degli investimenti sistematici Il Dollar Cost Averaging è il modo più semplice per investire sistematicamente nel mercato azionario. Attraverso la media dei costi in dollari, o DCA, puoi acquistare più azioni quando i prezzi delle ...