Trading di contratti future su oro e argento

I contratti future su oro e argento possono offrire una copertura contro l'inflazione, un gioco speculativo, una classe di investimento alternativa o una copertura commerciale per gli investitori che cercano opportunità al di fuori dei tradizionali titoli azionari e obbligazionari.

In questo articolo, tratteremo le basi dei contratti future su oro e argento e come vengono negoziati, ma attenzione:il trading in questo mercato comporta rischi sostanziali, che potrebbe essere un fattore maggiore rispetto ai loro profili di rendimento al rialzo.

Punti chiave

- Gli investitori che desiderano aggiungere oro e argento al proprio portafoglio potrebbero prendere in considerazione i contratti futures.

- Con i futuri, non è necessario detenere effettivamente metallo fisico e puoi sfruttare il tuo potere d'acquisto.

- La detenzione di futures non ha commissioni di gestione che potrebbero essere associate a ETF o fondi comuni di investimento, e le tasse sono suddivise tra plusvalenze a breve e lungo termine.

- Desideri, però, devi rinnovare le tue posizioni future quando scadono, altrimenti puoi aspettarti la consegna di oro fisico.

Cosa sono i contratti future sui metalli preziosi?

Un contratto future su metalli preziosi è un accordo legalmente vincolante per la consegna di oro o argento a un prezzo concordato in futuro. Una borsa a termine standardizza i contratti per quanto riguarda la quantità, qualità, tempo, e luogo di consegna. Solo il prezzo è variabile.

Gli hedger utilizzano questi contratti come un modo per gestire il rischio di prezzo su un previsto acquisto o vendita del metallo fisico. I futures offrono inoltre agli speculatori l'opportunità di partecipare ai mercati senza alcun supporto fisico.

Si possono assumere due diverse posizioni:una posizione lunga (di acquisto) è un obbligo di accettare la consegna del metallo fisico, mentre una posizione corta (vendita) è l'obbligo di effettuare la consegna. La grande maggioranza dei contratti futures viene compensata prima della data di consegna. Per esempio, ciò si verifica quando un investitore con una posizione lunga avvia una posizione corta nello stesso contratto, eliminando efficacemente la posizione lunga originale.

Vantaggi dei contratti futures

Il trading di contratti futures offre una maggiore leva finanziaria, flessibilità, e l'integrità finanziaria rispetto al commercio delle merci stesse perché vengono scambiate in borse centralizzate.

La leva finanziaria è la capacità di negoziare e gestire un prodotto ad alto valore di mercato con una frazione del valore totale. Il trading di contratti futures viene effettuato con un margine di performance, che richiede un capitale notevolmente inferiore rispetto al mercato fisico. La leva fornisce agli speculatori un profilo di investimento a rischio/rendimento più elevato.

Per esempio, un contratto futures per l'oro controlla 100 once troy, o un mattone d'oro. Il valore in dollari di questo contratto è 100 volte il prezzo di mercato per un'oncia d'oro. Se il mercato è scambiato a $ 600 l'oncia, il valore del contratto è di $ 60, 000 ($ 600 x 100 once). Sulla base delle regole del margine di cambio, il margine richiesto per controllare un contratto è di soli $ 4, 050. Quindi per $ 4, 050, uno può controllare $ 60, 000 di oro. In qualità di investitore, questo ti dà la possibilità di sfruttare $ 1 per controllare circa $ 15.

Nei mercati dei futures, è altrettanto facile aprire una posizione corta quanto una posizione lunga, dando ai partecipanti una grande quantità di flessibilità. Questa flessibilità offre agli hedger la capacità di proteggere le proprie posizioni fisiche e agli speculatori di assumere posizioni in base alle aspettative del mercato.

Le borse future sull'oro e sull'argento non offrono rischi di controparte ai partecipanti; ciò è assicurato dai servizi di clearing delle borse. Lo scambio agisce come un acquirente per ogni venditore e viceversa, diminuendo il rischio nel caso in cui una delle parti non adempia alle proprie responsabilità.

Specifiche del contratto futures

Un future sull'oro disponibile negli Stati Uniti è COMEX. Questo è un contratto da 100 once troy. Il NYSE Liffe offre un mini contratto (33,2 once troy).

Silver ha anche contratti di negoziazione presso COMEX e NYSE Liffe. I contratti sono per 5, 000 once, e sono scambiati in entrambe le borse.COMEX ha anche un contratto future e-mini silver per 2, 500 once

Future Oro

L'oro è scambiato in dollari e centesimi per oncia. Per esempio, quando l'oro viene scambiato a $ 600 l'oncia, il contratto ha un valore di $ 60, 000 ($ 600 x 100 once). Un trader che è long a $ 600 e vende a $ 610 guadagnerà $ 1, 000 ($ 610 - $ 600 =$ 10 di profitto; $ 10 x 100 once =$ 1, 000). Al contrario, un trader che è long a $ 600 e vende a $ 590 perderà $ 1, 000.

Il movimento di prezzo minimo, o dimensione del segno di spunta, è di 10 centesimi. Il mercato può avere una vasta gamma, ma deve muoversi con incrementi di almeno 10 centesimi.

La consegna COMEX è nei caveau dell'area di New York. Questi depositi sono soggetti a modifiche da parte dello scambio. I mesi più attivi scambiati (in base al volume e all'open interest) sono febbraio, Aprile, Giugno, Agosto, Ottobre, e dicembre.

Per mantenere un mercato ordinato, le borse fisseranno i limiti di posizione. Un limite di posizione è il numero massimo di contratti che un singolo partecipante può detenere. Esistono diversi limiti di posizione per hedger e speculatori.

Future Argento

L'argento è scambiato in dollari e centesimi per oncia come l'oro. Per esempio, se l'argento viene scambiato a $ 10 per oncia, il contratto "grande" ha un valore di $50, 000 (5, 000 once x $ 10 per oncia), mentre il mini sarebbe $ 10, 000 (1, 000 once x $ 10 per oncia).

La dimensione del segno di spunta è $ 0,001 per oncia, che equivale a $ 5 per il grande contratto e $ 1 per il mini contratto. Il mercato potrebbe non scambiare con un incremento minore, ma può scambiare multipli più grandi, come centesimi.

come l'oro, i requisiti di consegna specificano i caveau nell'area di New York. I mesi più attivi per la consegna (in base al volume e agli interessi aperti) sono marzo, Maggio, Luglio, Settembre, e dicembre. D'argento, pure, ha limiti di posizione fissati dalle borse.

Hedgers e speculatori nel mercato dei futures

La funzione principale di qualsiasi mercato dei futures è quella di fornire un mercato centralizzato per coloro che hanno interesse ad acquistare o vendere materie prime fisiche in un momento futuro. Il mercato dei futures sui metalli aiuta gli hedger a ridurre il rischio associato a movimenti di prezzo sfavorevoli nel mercato a pronti. Esempi di hedger includono caveau di banche, miniere, produttori, e gioiellieri.

Gli hedger prendono una posizione nel mercato che è l'opposto della loro posizione fisica. A causa della correlazione di prezzo tra i futures e il mercato spot, un guadagno in un mercato può compensare le perdite nell'altro. Per esempio, un gioielliere che teme di pagare prezzi più alti per l'oro o l'argento acquisterebbe un contratto per bloccare un prezzo garantito. Se il prezzo di mercato dell'oro o dell'argento aumenta, dovranno pagare prezzi più alti per oro/argento.

Però, perché il gioielliere ha preso una posizione lunga nei mercati dei futures, avrebbero potuto fare soldi con il contratto futures, che compenserebbe l'aumento del costo di acquisto dell'oro/argento. Se il prezzo in contanti dell'oro o dell'argento e i prezzi dei futures sono diminuiti, l'hedger perderebbe sulle sue posizioni futures ma pagherebbe meno quando comprava oro o argento sul mercato a pronti.

A differenza degli hedger, gli speculatori non hanno interesse a prendere in consegna, ma invece, cercare di trarre profitto assumendosi il rischio di mercato. Gli speculatori includono investitori individuali, hedge fund, o consulenti per il commercio di materie prime (CTA).

Gli speculatori sono disponibili in tutte le forme e dimensioni e possono essere sul mercato per diversi periodi di tempo. Coloro che entrano ed escono frequentemente dal mercato in una sessione sono chiamati scalper. Un day trader mantiene una posizione più a lungo di uno scalper, ma di solito non durante la notte. Un trader di posizione mantiene per più sessioni. Tutti gli speculatori devono essere consapevoli che se un mercato si muove nella direzione opposta, la posizione può comportare perdite.

La linea di fondo

Che tu sia un hedger o uno speculatore, è fondamentale ricordare che il trading comporta un rischio sostanziale e non è adatto a tutti. Sebbene possano esserci profitti significativi per coloro che sono coinvolti nel trading di futures su oro e argento, tieni presente che il trading di futures è meglio lasciare ai trader che hanno l'esperienza necessaria per avere successo in questi mercati.

Trading di futures

- Cosa rappresentano i future Nasdaq e altri contratti future?

- I vantaggi e i rischi del day trading futures

- Trading futures su materie prime oro

- Trading di future sull'argento

- Come acquistare e vendere futures su azioni

- Contratti a termine e futures - Parte 1:Contratti a termine

- Argento e oro - Proteggi la tua ricchezza in tempi di inflazione

- Oro e argento come mezzi di scambio

- Un'introduzione al trading di future sull'argento

- Divertimento con i futures:nozioni di base sui contratti futures,

-

Come misurare il valore del peso di oro e argento

Come misurare il valore del peso di oro e argento In definitiva, il valore di qualsiasi oggetto è quanto qualcuno è disposto a pagare per esso. Il prezzo corrente di una particolare moneta o gioiello può essere maggiore o minore del valore intrinseco...

-

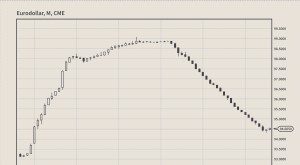

Trading di future sull'eurodollaro

Trading di future sull'eurodollaro Facilmente confuso con la coppia di valute EUR/USD o con i futures sulleuro, gli eurodollari non hanno nulla a che fare con la moneta unica europea lanciata nel 1999. Piuttosto, gli eurodollari sono d...