Che cos'è un elenco diretto?

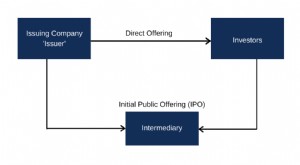

Una quotazione diretta è un processo mediante il quale una società può diventare pubblica vendendo azioni esistenti invece di offrirne di nuove. Le società che scelgono di quotarsi utilizzando il metodo della quotazione diretta di solito hanno obiettivi diversi rispetto a quelle che utilizzano un'offerta pubblica iniziale (IPO)Offerta pubblica iniziale (IPO)Un'offerta pubblica iniziale (IPO) è la prima vendita di azioni emesse da una società a il pubblico. Prima di un'IPO, una società è considerata una società privata, solitamente con un numero limitato di investitori (fondatori, gli amici, famiglia, e investitori aziendali come venture capitalist o angel investor). Scopri cos'è un'IPO.

Punti di riepilogo rapido

- Una quotazione diretta è un processo con cui una società diventa pubblicaPrivato vs società pubblica La differenza principale tra una società privata e pubblica è che le azioni di una società pubblica sono negoziate in borsa, mentre le azioni di una società privata non lo sono. senza passare attraverso il processo di offerta pubblica iniziale.

- Il processo rende esistente StockCommon StockCommon stock è un tipo di sicurezza che rappresenta la proprietà del capitale in una società. Ci sono altri termini, come condivisione comune, condivisione ordinaria, o azioni con diritto di voto - che sono equivalenti alle azioni ordinarie. di proprietà di dipendenti e/o investitori disponibili per l'acquisto da parte del pubblico e non richiede sottoscrittori o un periodo di blocco.

- La quotazione diretta aumenta la liquiditàLiquiditàNei mercati finanziari, la liquidità si riferisce alla rapidità con cui un investimento può essere venduto senza incidere negativamente sul suo prezzo. Più un investimento è liquido, più velocemente può essere venduto (e viceversa), e più è facile venderlo per un valore equo. Tutto il resto è uguale, le attività più liquide vengono scambiate a premio e le attività illiquide vengono scambiate a sconto. per gli azionisti esistenti ed è solitamente più economico di un'IPO.

Quotazione diretta vs. offerte pubbliche iniziali (IPO)

La principale differenza tra una quotazione diretta e un'IPO è che si vendono azioni esistenti. Azioni ordinarie Le azioni ordinarie sono un tipo di titolo che rappresenta la proprietà del capitale di una società. Ci sono altri termini, come condivisione comune, condivisione ordinaria, o azioni con diritto di voto - che sono equivalenti alle azioni ordinarie. mentre l'altro emette nuove azioni. In un elenco diretto, dipendenti e investitori vendono al pubblico le loro azioni esistenti. In un'IPO, una società vende parte della società emettendo nuove azioni. L'obiettivo delle società che diventano pubbliche attraverso una quotazione diretta non è focalizzato sulla raccolta di capitale aggiuntivoCapitalCapital è tutto ciò che aumenta la propria capacità di generare valore. Può essere utilizzato per aumentare il valore in un'ampia gamma di categorie, come finanziaria, sociale, fisico, intellettuale, ecc. Negli affari e nell'economia, i due tipi più comuni di capitale sono finanziario e umano., ecco perché non sono necessarie nuove azioni.

La seconda differenza è che in una quotazione diretta non ci sono sottoscrittori. I sottoscrittori lavorano per le banche di investimentoBanche di investimento del mercato medioLe banche di investimento del mercato medio aiutano le aziende di medie dimensioni a raccogliere capitale, debito, e completare M&A. Ecco un elenco delle principali banche di fascia media al servizio delle aziende di medie dimensioni con ricavi annuali da $ 10 milioni fino a $ 500 milioni e da 100 a 2000 dipendenti. per aiutare a vendere azioni di una società che sta per essere quotata. Fanno grandi acquisti che aggiungono valore alle aziende poiché quelle azioni vengono loro tolte di mano. Però, le azioni sono in genere vendute a uno sconto rispetto al loro vero valore.

Il processo di utilizzo di sottoscrittori e vendita a sconto aumenta i tempi ei costi per una società che emette nuove azioni. La pratica delle banche di investimento che acquistano azioni e poi vendono le azioni stesse non è così comune ora. Anziché, le banche di investimento utilizzeranno la loro rete per aiutare a commercializzare le azioni e guidare le vendite.

Infine, anche il processo di quotazione diretta non prevede il periodo di “lock-up” che si applica alle IPO. Nelle IPO tradizionali, anche se non sempre richiesto, le società hanno periodi di lock-up in cui gli azionisti esistenti non sono autorizzati a vendere le proprie azioni nel mercato pubblico. Impedisce un'offerta troppo grandeLegge dell'offertaLa legge dell'offerta è un principio fondamentale in economia che afferma che, supponendo che tutto il resto sia costante, un aumento del prezzo delle merci sul mercato che farebbe diminuire il prezzo del titolo.

Negli elenchi diretti, gli azionisti esistenti possono vendere le loro azioni quando la società diventa pubblica. Poiché non vengono emesse nuove azioni, le transazioni si verificheranno solo se gli azionisti esistenti vendono le loro azioni.

Vantaggi e svantaggi di un elenco diretto

Ci sono diversi vantaggi di una quotazione diretta che attraggono le aziende al processo. Primo, andando in borsa la società fornisce liquiditàLiquiditàNei mercati finanziari, la liquidità si riferisce alla rapidità con cui un investimento può essere venduto senza incidere negativamente sul suo prezzo. Più un investimento è liquido, più velocemente può essere venduto (e viceversa), e più è facile venderlo per un valore equo. Tutto il resto è uguale, le attività più liquide vengono scambiate a premio e le attività illiquide vengono scambiate a sconto. per gli azionisti esistenti consentendo loro di vendere liberamente le proprie azioni nel mercato pubblico. In secondo luogo, il costo del processo è molto inferiore al costo di una IPO. La quotazione diretta aiuta le aziende a evitare ingenti commissioni pagate alle banche di investimento. Li aiuta anche a evitare il costo indiretto della vendita delle azioni con uno sconto.

Poiché la quotazione diretta non utilizza banche di investimento per sottoscrivere le azioni, spesso c'è più volatilità inizialeVolatilityLa volatilità è una misura del tasso di fluttuazione del prezzo di un titolo nel tempo. Indica il livello di rischio associato alle variazioni di prezzo di un titolo. Investitori e trader calcolano la volatilità di un titolo per valutare le variazioni passate dei prezzi. La disponibilità delle scorte dipende dai dipendenti e dagli investitori attuali. Se il giorno della quotazione, nessun dipendente o investitore vuole vendere le proprie azioni, quindi non si verificheranno transazioni. Il prezzo delle azioni dipende esclusivamente dalla domanda di mercato Domanda e offerta Le leggi della domanda e dell'offerta sono concetti microeconomici che affermano che nei mercati efficienti, la quantità offerta di un bene e la quantità.

A differenza di un'IPO in cui il prezzo delle azioni viene negoziato in anticipo, in una quotazione diretta il prezzo del titolo dipende esclusivamente dalla domanda e dall'offerta. Questo aumenta la volatilità, poiché l'intervallo in cui viene negoziato il titolo è meno prevedibile.

Perché le aziende scelgono la quotazione diretta?

Le aziende che utilizzano la quotazione diretta hanno obiettivi diversi rispetto a quelle che scelgono un'IPO. In un'IPO, le aziende stanno cercando di aumentare il capitaleIl capitale è tutto ciò che aumenta la capacità di generare valore. Può essere utilizzato per aumentare il valore in un'ampia gamma di categorie, come finanziaria, sociale, fisico, intellettuale, ecc. Negli affari e nell'economia, i due tipi più comuni di capitale sono finanziario e umano. per ampliamento o finanziamento. D'altra parte, le società che utilizzano una quotazione diretta non sono necessariamente alla ricerca di capitale. Anziché, stanno cercando gli altri vantaggi di essere una società pubblica, come l'aumento della liquidità per gli azionisti esistenti.

Anche le aziende che vogliono diventare pubbliche attraverso questo processo dovrebbero adattarsi a un determinato profilo. Poiché nessun sottoscrittore sta vendendo le azioni, la società stessa deve essere abbastanza attraente per il mercatoMercati finanziariMercati finanziari, dal nome stesso, sono un tipo di mercato che fornisce una via per la vendita e l'acquisto di beni come obbligazioni, azioni, cambio estero, e derivati. Spesso, sono chiamati con nomi diversi, tra cui "Wall Street" e "mercato dei capitali, " ma tutti significano ancora la stessa cosa. Lo schema di massima delle aziende che dovrebbero utilizzare questo metodo include quelle che:(1) sono rivolte al consumatore con una forte identità di marca; (2) hanno modelli di business di facile comprensione; (3) non necessitano di un sostanziale capitale aggiuntivo.

Due aziende degne di nota che sono diventate pubbliche attraverso elenchi diretti sono Spotify e Slack. Entrambe le società avevano già una solida reputazione prima di essere quotate in borsa. Erano ampiamente usati, ed è stato facile capire come l'azienda fa soldi. Queste due cose insieme aumentano il numero di persone interessate ad investire nell'azienda. È perché gli investitori sono più inclini a investire in società di cui hanno sentito parlare prima e che capiscono.

Risorse addizionali

CFI offre il Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nella tua carriera finanziaria. Iscriviti oggi! programma di certificazione per coloro che desiderano portare la propria carriera a un livello superiore. Per continuare a imparare e ad avanzare nella tua carriera, consigliamo queste risorse CFI aggiuntive:

- Società per azioni Società per azioniUna società per azioni è un'impresa di proprietà dei suoi investitori. Gli azionisti comprano e vendono azioni e possiedono una parte della società. La percentuale di

- Poison PillPoison PillLa Poison Pill è una manovra strutturale progettata per contrastare i tentativi di acquisizione, dove l'azienda target cerca di rendersi meno desiderabile per i potenziali acquirenti. Ciò può essere ottenuto vendendo azioni più economiche agli azionisti esistenti, diluendo così il capitale che un acquirente riceve

- Sindacato azionario Sindacato azionarioUn sindacato azionario si riferisce a un gruppo di investitori che si uniscono per determinare il prezzo e vendere nuove IPO al pubblico. Il sindacato prende in considerazione varie considerazioni come il rischio e lo stato finanziario della società quando decide il prezzo dell'IPO quotata.

- Double GearingDouble GearingIl Double Gearing si riferisce alla pratica di prendere in prestito denaro contro un bene, con il denaro utilizzato per acquistare azioni. Quindi, viene preso in prestito più denaro contro le azioni per stabilire un prestito a margine che può essere utilizzato per acquistare ancora più azioni. In breve, il double gearing è una forma di investimento con leva finanziaria.

finanza

-

Che cos'è un titolo?

Che cos'è un titolo? Quando una persona possiede azioni di una società, lindividuo è chiamato azionista ed è idoneo a rivendicare parte delle attività e dei guadagni residui della società (nel caso in cui la società doves...

-

Che cos'è l'inserzione transfrontaliera?

Che cos'è l'inserzione transfrontaliera? La quotazione transfrontaliera coinvolge società che negoziano nella borsa valori del loro paese dorigine e anche in una borsa valori di un altro paese. Un Cross Border Listing dà luogo alla possibili...