Puoi avere più di 1 Roth IRA?

Non c'è limite legale al numero di conti pensionistici individuali tradizionali o Roth che puoi aprire. Di solito c'è un limite pratico, però. Puoi donare solo così tanto ai tuoi IRA ogni anno:l'apertura di 100 conti Roth non ti consente di risparmiare più denaro che se ne avessi uno solo.

Contributi massimi

Al momento in cui scriviamo, il massimo che puoi contribuire a un Roth o all'IRA tradizionale è di $ 5, 500 all'anno, o $6, 500 se hai più di 49 anni. Non è per account; è il totale che puoi contribuire a tutti i tuoi conti IRA combinati.

Se il tuo compenso guadagnato per l'anno è inferiore a $ 5, 500, non puoi contribuire più del tuo compenso. L'IRS definisce la compensazione per includere:

•Salari, stipendi e bonus

•Commissione paga

• Reddito da lavoro autonomo

•Alimenti e manutenzione separata

Consiglio

Se il tuo coniuge non ha un reddito sufficiente per contribuire al massimo a un Roth, puoi farlo al posto suo. Se guadagna solo $2, 000 di reddito da lavoro autonomo, puoi contribuire con $ 5, 500 sul tuo conto e altri $3, 500 al suo Roth. L'Internal Revenue Service discute i limiti di reddito e altre restrizioni sul finanziamento dell'IRA coniugale nella pubblicazione 590.

Altre entrate, come l'affitto, dividendi, interessi e denaro esclusi dalle tasse - non contano come compensazione.

Gli IRA Roth sono soggetti a una restrizione di reddito che non influisce sugli IRA tradizionali. Se il tuo reddito lordo rettificato modificato è di $ 183, 000 o più, a partire dal 2015, e se presenti una dichiarazione congiunta, ottieni un limite di contributo Roth più piccolo. A $ 193, 000 reddito lordo rettificato modificato, o MAGI, non puoi contribuire affatto.

Consiglio

Per calcolare il tuo MAGI, per prima cosa calcoli il tuo reddito lordo rettificato nella parte anteriore della dichiarazione dei redditi. Quindi aggiungi tutte le detrazioni che hai preso per i contributi dell'IRA, tasse scolastiche e tasse, interessi sui prestiti studenteschi e altre cancellazioni. La pubblicazione 590 contiene il foglio di lavoro per sgranocchiare i numeri.

Se il tuo reddito è troppo alto per contribuire a un Roth, puoi ancora contribuire a un'IRA tradizionale e quindi trasferire i soldi su un conto Roth. Paghi le tasse sul rollover, ma i prelievi dal Roth sono esentasse in pensione.

Account multipli

Gli IRA non sono gratuiti. Devi impostare il tuo account con una società di custodia che investe i soldi e tiene i registri. Il sito Financial Web afferma che le commissioni in genere sono comprese tra $ 20 e $ 50, sebbene alcune aziende addebitino anche commissioni in base alle dimensioni del conto. Altre società sono specializzate nell'offrire tariffe ridotte per attirare i clienti, e alcune aziende applicano commissioni notevolmente più elevate.

Se metti i tuoi soldi in cinque $, 100 Roth IRA quest'anno, devi pagare cinque volte le commissioni che pagheresti con un account. Il Vanguard Group dice che avere un account riduce la quantità di scartoffie con cui hai a che fare, poiché tutti i tuoi investimenti sono in un unico account.

investire

-

Che cos'è un codice di convalida?

Che cos'è un codice di convalida? Un codice di convalida è un ulteriore livello di sicurezza che protegge i clienti dalle frodiFraudFraud si riferisce a qualsiasi attività ingannevole intrapresa da un individuo con lobiettivo di otten...

-

lavorare di meno,

lavorare di meno, vivere di più:la strada per la semi-pensionamento Nel 1988 Incassare il sogno americano , Paul Terhorst ha scritto di andare in pensione alletà di 35 anni. Sebbene il suo obiettivo fosse quello di...

-

Come calcolare un rapporto di fatturato di contabilità clienti

Come calcolare un rapporto di fatturato di contabilità clienti I giorni di crediti insoluti possono anche essere indicati come il periodo medio di riscossione dei crediti della società. Nellambito di unanalisi di bilancio, lindice di rotazione dei crediti commer...

-

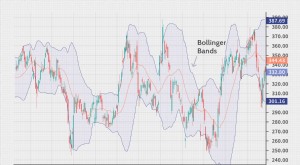

Definizione di Bollinger Band®

Definizione di Bollinger Band® Che cosè una banda di Bollinger®? Una Bollinger Band® è uno strumento di analisi tecnica definito da una serie di linee di tendenza tracciate due deviazioni standard (positiva e negativa) a partire ...