Gli effetti del rischio (volatilità) sui rendimenti

Se potessi aumentare il successo del tuo investimento a lungo termine, ti interesserebbe?

Man mano che avanzo in questo documento, Fornirò la prova che il tuo conto di investimento è significativamente influenzato da due fattori correlati:1) l'importanza della coerenza, e 2) il danno delle perdite.

Primo, permettetemi di riassumere alcune informazioni statistiche che ho appreso dopo aver letto un rapporto scritto dall'economista, John Mauldin. Mauldin scrive "nei 103 anni dal 1900 al 2002, la variazione annuale per il Dow Jones Industrial Average riflette un guadagno medio del 7,2% all'anno. Durante quel periodo, Il 63% degli anni riflette rendimenti positivi e il 37% è negativo. Quasi tre quarti degli anni hanno mostrato performance a due cifre e la metà ha superato il +/- 16%. La maggior parte degli anni sono stati lontani dalla media e molti sono stati sufficientemente drammatici da spingere il polso di un investitore a un'esuberanza irrazionale".

Per spiegare il danno del fattore di perdita, considera che la media semplice del guadagno del 36%, in un anno, e perdendo il 30%, il prossimo, calcola un guadagno del 3%. Però, se i tuoi investimenti si sono comportati in questo modo per un periodo di due anni consecutivi, il tuo account avrebbe perso valore.

Questo è un risultato comprovato quando esiste una grande variabilità tra i rendimenti del portafoglio positivi e negativi da un periodo all'altro. Come avviene? Se perdi il 50% dei tuoi soldi, cosa devi fare per andare in pari? Devi raddoppiarlo!

In altre parole, ci vuole un guadagno del 100% per compensare una perdita del 50%. Ma aspetta! La media non calcola un guadagno del 25%? Perché questo è significativo? Sebbene ci siano stati più anni positivi del Dow Jones Industrial Average che anni negativi nel secolo scorso, abbiamo bisogno di anni più positivi per compensare l'effetto negativo delle perdite. Questo esempio rende evidente anche l'importanza di evitare del tutto le perdite.

L'importanza del fattore di coerenza è un po' più difficile da spiegare.

In finanza, la performance degli investimenti è riportata e valutata in termini di rendimenti medi annui composti ("AACR"). Se i rendimenti del tuo investimento differiscono significativamente dalla media di ogni periodo, il tuo AACR diminuisce. Questo perché l'AACR riflette il risultato effettivo della tua performance di investimento dopo anni di investimento.

Come esempio, se il tuo rendimento su più anni calcola un rendimento medio del +7,2% (il rendimento medio si riferisce alla media semplice o aritmetica), l'AACR più elevato si verifica quando tutti e tre gli anni forniscono esattamente il +7,2% di guadagni. All'aumentare della variabilità dei rendimenti, l'AACR diminuisce. Permettetemi di illustrare:

Portafoglio APortafoglio BPortafoglio CYRendimenti anno 1+7,2%+23,2%-7,2%Rendimenti anno 2+7,2%+7,2%-22,8%Rendimenti anno 3+7,2%-8,8%+51,6%Semplice Media+7,2%+7,2%+7,2% Media composta+7,2%+6,4%+2,8%

In precedenza ho detto che il rendimento medio del mercato azionario era del 7,2% annuo. Però, se avessi investito $ 1, 000 nel 1900, Mauldin afferma che il tuo account sarebbe cresciuto solo del 4,8% nei successivi 103 anni. Volatilità e numeri negativi avrebbero consumato un terzo del tuo rendimento.

Ora questo documento non ha lo scopo di scoraggiare gli investimenti nel mercato azionario. Il mercato azionario ha storicamente fornito interessanti tassi di rendimento a lungo termine e ha contribuito alla ricchezza dei conti di molti investitori. Però, i rendimenti del mercato azionario sono piuttosto volatili e ciclici. Il modo in cui investi fa una differenza enorme, "forse la differenza più importante" per quanto riguarda i tuoi rendimenti a lungo termine.

Uno studio del 1986 pubblicato sul Financial Analysts Journal da Gary Brinson, Randolph Hood e Gilbert Beebower, ha mostrato che oltre il novanta percento della performance del portafoglio è determinato dalla decisione di allocazione degli asset. L'asset allocation è la diversificazione degli investimenti tra varie classi di asset per raggiungere un livello di rendimento target a un livello di rischio accettabile. Data l'importanza della decisione di asset allocation, lo consideriamo il fondamento del nostro processo di investimento.

Dal punto di vista di questo autore, per realizzare la diversificazione, si cercherebbe di essere investito in un portafoglio attentamente bilanciato di azioni domestiche statunitensi, opzioni, obbligazioni, fondi di investimento immobiliare, e azioni dei mercati esteri ed emergenti.

Non è un segreto che gli investitori istituzionali più performanti, come l'Università della Virginia, devono il loro impressionante record di investimenti a lungo termine alle politiche di asset allocation adottate attraverso mercati "rialzisti" e "ribassati". Se il tuo portafoglio non è cresciuto negli ultimi anni, potrebbe essere un chiaro segno che le tue partecipazioni non sono adeguatamente diversificate.

Man mano che avanzo in questo documento, Fornirò la prova che il tuo conto di investimento è significativamente influenzato da due fattori correlati:1) l'importanza della coerenza, e 2) il danno delle perdite.

Primo, permettetemi di riassumere alcune informazioni statistiche che ho appreso dopo aver letto un rapporto scritto dall'economista, John Mauldin. Mauldin scrive "nei 103 anni dal 1900 al 2002, la variazione annuale per il Dow Jones Industrial Average riflette un guadagno medio del 7,2% all'anno. Durante quel periodo, Il 63% degli anni riflette rendimenti positivi e il 37% è negativo. Quasi tre quarti degli anni hanno mostrato performance a due cifre e la metà ha superato il +/- 16%. La maggior parte degli anni sono stati lontani dalla media e molti sono stati sufficientemente drammatici da spingere il polso di un investitore a un'esuberanza irrazionale".

Per spiegare il danno del fattore di perdita, considera che la media semplice del guadagno del 36%, in un anno, e perdendo il 30%, il prossimo, calcola un guadagno del 3%. Però, se i tuoi investimenti si sono comportati in questo modo per un periodo di due anni consecutivi, il tuo account avrebbe perso valore.

Questo è un risultato comprovato quando esiste una grande variabilità tra i rendimenti del portafoglio positivi e negativi da un periodo all'altro. Come avviene? Se perdi il 50% dei tuoi soldi, cosa devi fare per andare in pari? Devi raddoppiarlo!

In altre parole, ci vuole un guadagno del 100% per compensare una perdita del 50%. Ma aspetta! La media non calcola un guadagno del 25%? Perché questo è significativo? Sebbene ci siano stati più anni positivi del Dow Jones Industrial Average che anni negativi nel secolo scorso, abbiamo bisogno di anni più positivi per compensare l'effetto negativo delle perdite. Questo esempio rende evidente anche l'importanza di evitare del tutto le perdite.

L'importanza del fattore di coerenza è un po' più difficile da spiegare.

In finanza, la performance degli investimenti è riportata e valutata in termini di rendimenti medi annui composti ("AACR"). Se i rendimenti del tuo investimento differiscono significativamente dalla media di ogni periodo, il tuo AACR diminuisce. Questo perché l'AACR riflette il risultato effettivo della tua performance di investimento dopo anni di investimento.

Come esempio, se il tuo rendimento su più anni calcola un rendimento medio del +7,2% (il rendimento medio si riferisce alla media semplice o aritmetica), l'AACR più elevato si verifica quando tutti e tre gli anni forniscono esattamente il +7,2% di guadagni. All'aumentare della variabilità dei rendimenti, l'AACR diminuisce. Permettetemi di illustrare:

In precedenza ho detto che il rendimento medio del mercato azionario era del 7,2% annuo. Però, se avessi investito $ 1, 000 nel 1900, Mauldin afferma che il tuo account sarebbe cresciuto solo del 4,8% nei successivi 103 anni. Volatilità e numeri negativi avrebbero consumato un terzo del tuo rendimento.

Ora questo documento non ha lo scopo di scoraggiare gli investimenti nel mercato azionario. Il mercato azionario ha storicamente fornito interessanti tassi di rendimento a lungo termine e ha contribuito alla ricchezza dei conti di molti investitori. Però, i rendimenti del mercato azionario sono piuttosto volatili e ciclici. Il modo in cui investi fa una differenza enorme, "forse la differenza più importante" per quanto riguarda i tuoi rendimenti a lungo termine.

Uno studio del 1986 pubblicato sul Financial Analysts Journal da Gary Brinson, Randolph Hood e Gilbert Beebower, ha mostrato che oltre il novanta percento della performance del portafoglio è determinato dalla decisione di allocazione degli asset. L'asset allocation è la diversificazione degli investimenti tra varie classi di asset per raggiungere un livello di rendimento target a un livello di rischio accettabile. Data l'importanza della decisione di asset allocation, lo consideriamo il fondamento del nostro processo di investimento.

Dal punto di vista di questo autore, per realizzare la diversificazione, si cercherebbe di essere investito in un portafoglio attentamente bilanciato di azioni domestiche statunitensi, opzioni, obbligazioni, fondi di investimento immobiliare, e azioni dei mercati esteri ed emergenti.

Non è un segreto che gli investitori istituzionali più performanti, come l'Università della Virginia, devono il loro impressionante record di investimenti a lungo termine alle politiche di asset allocation adottate attraverso mercati "rialzisti" e "ribassati". Se il tuo portafoglio non è cresciuto negli ultimi anni, potrebbe essere un chiaro segno che le tue partecipazioni non sono adeguatamente diversificate.

gestione del rischio

- Gli effetti dei problemi finanziari

- Le basi della volatilità

- L'importanza della diversificazione degli investimenti

- La storia delle assicurazioni

- Gli effetti del rischio (volatilità) sui rendimenti

- Il modello di rischio percentuale:le dimensioni contano

- Comprendere la volatilità delle azioni rispetto al rischio

- Gli effetti delle fluttuazioni del dollaro USA

- Volatilità

- Le quattro migliori newsletter di investimento per i fondi

-

Qual è il rapporto di Treynor?

Qual è il rapporto di Treynor? Il Treynor Ratio è una misura della performance del portafoglio che si adatta al rischio sistematicoRischio sistematicoIl rischio sistematico è quella parte del rischio totale che è causato da fattori...

-

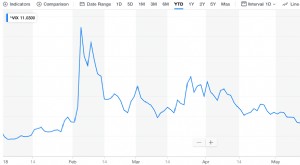

Cos'è il VIX?

Cos'è il VIX? Il Chicago Board Options Exchange (CBOE) ha creato il VIX (CBOE Volatility Index) per misurare la volatilità attesa a 30 giorni del mercato azionario statunitenseMercato azionarioIl mercato azionario ...