chip blu,

Le azioni hanno resistito relativamente bene durante la pandemia di COVID-19. Dopo un forte calo a marzo, Per esempio, il valore del titolo australiano è rimbalzato fino a scendere solo del 16% rispetto al picco di febbraio.

È una situazione che sembra essere entusiasmante per gli investitori al dettaglio:persone normali come te e me che acquistano direttamente azioni. Ma questo entusiasmo può essere mal riposto data la notevole incertezza sulle prospettive dell'economia.

Abbiamo analizzato il trading di azioni S&P/ASX 300 da gennaio a maggio 2020 per comprendere meglio cosa stanno facendo gli investitori al dettaglio.

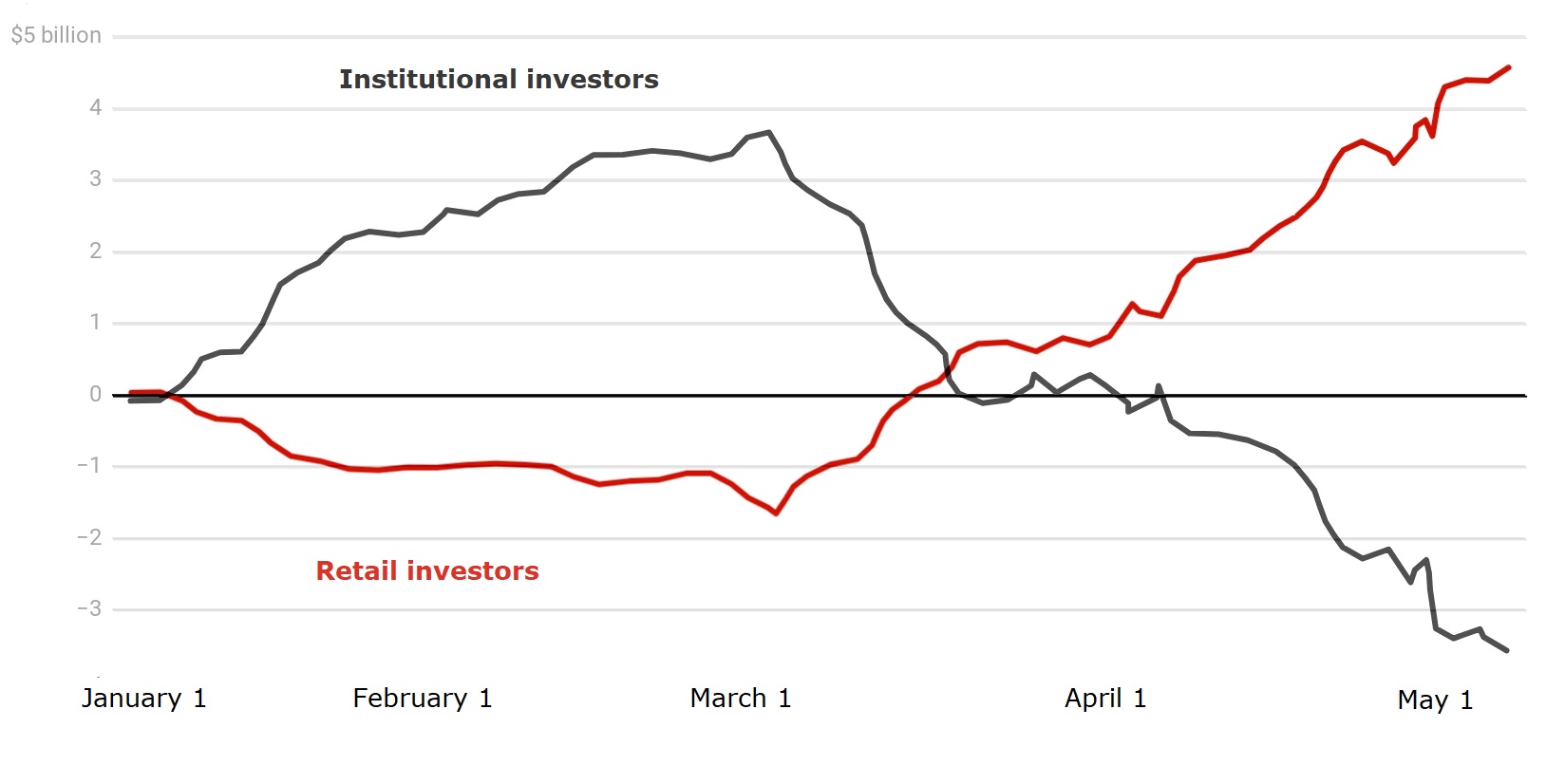

Tra il 23 marzo (quando il mercato azionario ha iniziato a salire) e il 2 maggio, gli investitori al dettaglio sono stati acquirenti netti per 3,57 miliardi di dollari australiani. Allo stesso tempo gli investitori istituzionali “professionali” – inclusi i super fondi – hanno venduto netti per 3,27 miliardi di dollari.

Acquisto netto cumulativo (miliardi di A$)

In particolare, i nostri risultati mostrano che gli investitori al dettaglio non stavano solo acquistando titoli "blue chip" relativamente sicuri, ma anche titoli ad alto rischio.

Gli investitori al dettaglio si precipitano

Abbiamo deciso di approfondire i dati di trading dopo le segnalazioni di un boom dell'attività degli investitori al dettaglio. Per esempio, un'analisi degli scambi tra il 24 febbraio e il 3 aprile della Australian Securities and Investments Commission ha rilevato che le negoziazioni giornaliere dei broker al dettaglio sono state il doppio di quelle dei sei mesi precedenti (3,3 miliardi di dollari australiani rispetto a 1,6 miliardi di dollari australiani), e il tasso di apertura di nuovi conti di trading è aumentato di 3,4 volte.

La nostra analisi mostra che dall'inizio dell'anno al 3 marzo gli investitori al dettaglio sono stati venditori netti, scaricando circa 1,64 miliardi di dollari in azioni. Tra il 3 marzo e l'8 maggio sono diventati acquirenti netti di azioni, accumulando 6,29 miliardi di dollari in azioni.

In contrasto, gli investitori istituzionali sono stati acquirenti netti fino al 3 marzo (acquistando circa A $ 3,73 miliardi di azioni) ma poi venditori netti, perdendo 7,3 miliardi di dollari di azioni entro l'8 maggio.

L'attività di trading media giornaliera (sia di acquisto che di vendita) degli investitori al dettaglio tra marzo e maggio è stata doppia rispetto alla media del 2019 (di 1,12 miliardi di A$, rispetto a $ A590 milioni). La media giornaliera degli scambi da parte degli investitori istituzionali è stata superiore del 30% (12,26 miliardi di dollari australiani al giorno, rispetto a 8,67 miliardi di dollari australiani nel 2019).

Cosa stanno comprando gli investitori al dettaglio

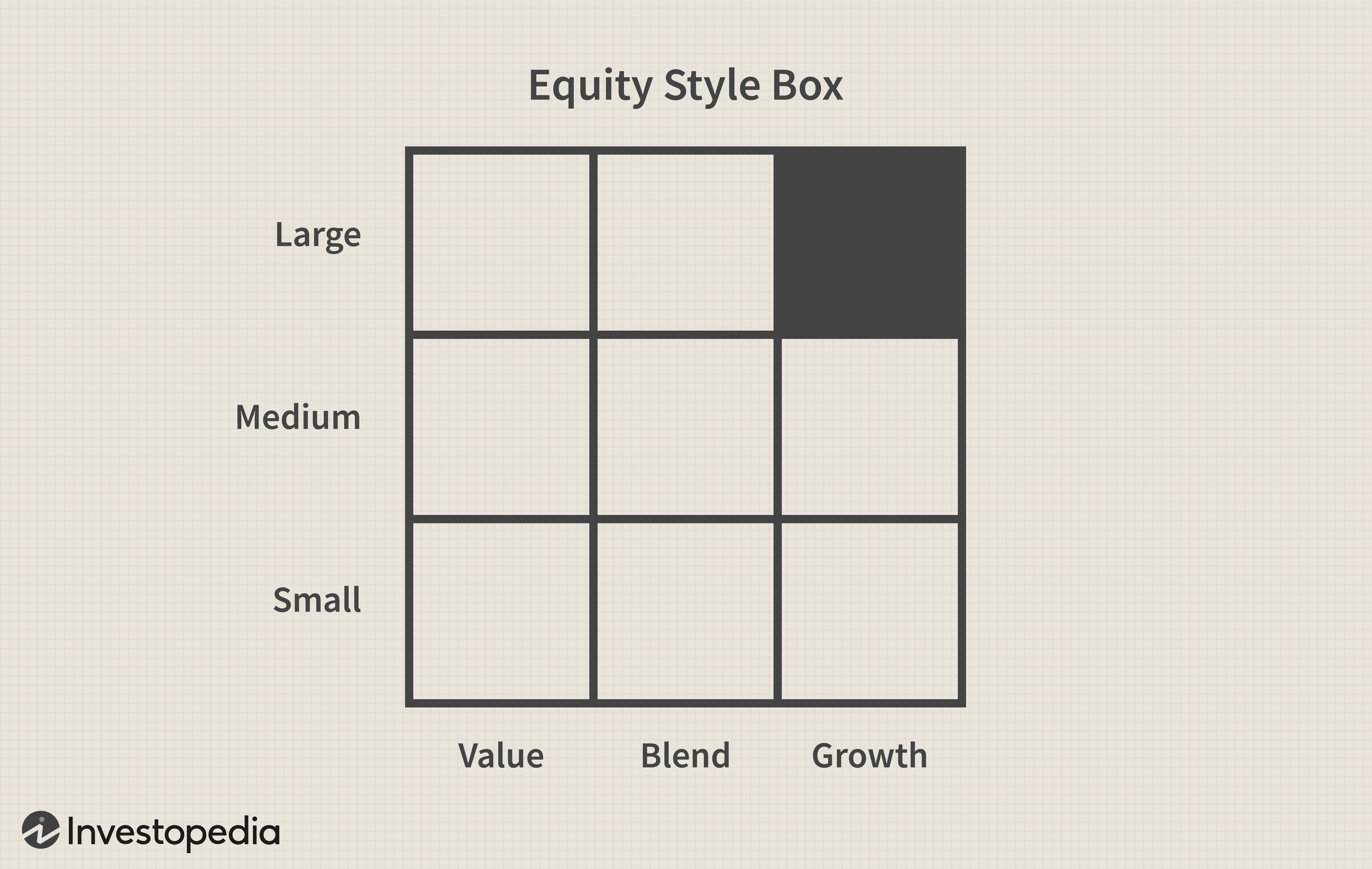

Abbiamo esaminato l'acquisto di azioni in base a quattro caratteristiche:

-

capitalizzazione di mercato - la valutazione di mercato di una società in base al prezzo delle azioni e al numero di azioni

-

la volatilità del prezzo di un'azione (di quanto sale o scende) rispetto alla media di mercato

-

livello di debito, noto come "leva". Le aziende con un debito più elevato tendono ad essere investimenti più rischiosi in condizioni economiche incerte

-

recenti variazioni di prezzo – se i prezzi delle azioni stavano salendo o scendendo prima del nostro periodo di riferimento.

La nostra analisi mostra che gli investitori al dettaglio erano acquirenti netti non solo di società a grande capitalizzazione come BHP e Commonwealth Bank, ma anche di titoli altamente volatili come AMP e Webjet, titoli altamente indebitati come Domino's Pizza e SEEK, e titoli i cui prezzi stavano scendendo prima del blocco, come Myer e Flight Center.

In contrasto, gli investitori istituzionali erano venditori netti di tutti questi titoli.

Queste tendenze sono state ampiamente coerenti in tutti i settori industriali. L'unica eccezione era il software e i servizi, dove le istituzioni erano acquirenti netti durante il blocco e gli investitori al dettaglio erano venditori netti.

Motivazioni rischiose

Perché la crisi del COVID-19 ha prodotto un comportamento così nuovo? Non lo sappiamo per certo, ma può speculare su alcune possibilità.

Potrebbe essere dovuto al fatto che le persone hanno meno opportunità di spesa e incanalano i loro risparmi sul mercato nella speranza di un rapido rimbalzo e ritorni rapidi.

Può essere dovuto a persone che cercano intrattenimento in assenza delle solite attività ricreative. Questa è stata soprannominata l'ipotesi dei mercati della noia.

Potrebbe anche essere solo un'altra forma di gioco d'azzardo:"fare una puntata" in assenza di opportunità di scommesse sportive.

Ma data la notevole incertezza economica, i guadagni recenti potrebbero non essere sostenuti. Molte società quotate hanno ritirato o sospeso le indicazioni sugli utili che di solito forniscono alla borsa:informazioni chiave per gli investitori.

Avvertiamo la consapevolezza dei rischi nel sperare per il meglio.

mercato azionario

- L'impatto del coronavirus sui mercati finanziari

- Unione Europea (UE)

- Cadono ASX e Wall Street:gli investitori dovrebbero iniziare a preoccuparsi quando la volatilità sembra bassa

- La rivoluzione dei meme stock e cosa significa per la pensione

- Il più grande punto di forza di Snapchat potrebbe ora essere la sua rovina?

- In che modo i trader di Reddit Day stanno utilizzando la piattaforma per capovolgere il mercato azionario e fare soldi nel processo?

-

Come posso ottenere un secondo prestito di giorno di paga?

Come posso ottenere un secondo prestito di giorno di paga? Un uomo che prende soldi da una donna che presta denaro. Un prestito di giorno di paga è unopzione quando sei a corto di contanti e il giorno di paga non è per settimane. I prestiti personali sono pr...

-

Il dimezzamento di LTC è a 3 giorni di distanza (è come un test per il dimezzamento di BTC)

Il dimezzamento di LTC è a 3 giorni di distanza (è come un test per il dimezzamento di BTC) Mancano 3 giorni al dimezzamento di Litecoin (LTC). In molti modi questo può essere visto come un test di ciò che potrebbe accadere con il dimezzamento di BTC. Finora quello che abbiamo visto in ter...

-

Fondo comune

Fondo comune Che cosè un fondo comune di investimento? Un fondo comune di investimento è un tipo di veicolo finanziario costituito da un pool di denaro raccolto da molti investitori per investire in titoli come ...

-

Sarai sorpreso dal tipo di debito che cresce più velocemente

Sarai sorpreso dal tipo di debito che cresce più velocemente Molti o tutti i prodotti qui provengono dai nostri partner che ci pagano una commissione. È così che guadagniamo. Ma la nostra integrità editoriale garantisce che le opinioni dei nostri esperti non si...