Perché lo yen giapponese è ancora uno dei posti più sicuri per parcheggiare i tuoi soldi in un crollo del mercato?

La paura è contagiosa, non da ultimo nei mercati finanziari. Quando si trasforma in panico, si diffonde rapidamente nel mondo del trading interconnesso e tecnologicamente avanzato di oggi. Gli asset associati a un qualche tipo di rischio diminuiscono di valore:assistiamo ai crolli del 25% che abbiamo visto nei mercati azionari globali da quando i timori del coronavirus hanno preso piede.

Quando il panico si diffonde nel mondo in questo modo, ci sono solo pochi posti dove rifugiarsi. Questi sono indicati come "rifugi sicuri". Perché commercianti e investitori sanno rifugiarsi in questi luoghi, possono diventare rapidamente molto affollati. L'aumento della domanda quindi spesso manda i loro valori alle stelle.

L'elenco dei beni rifugio è breve e tende a includere metalli preziosi, obbligazioni emesse da paesi ritenuti meno a rischio di default, e le valute in cui sono denominate tali obbligazioni.

Lo yen giapponese è stato uno dei preferiti negli ultimi tempi. Il franco svizzero è un altro, con la lunga storia della Svizzera di bassa inflazione e stabilità politica finanziaria. Ma lo yen ha l'ulteriore attrazione di essere più liquido, il che significa che è più facilmente disponibile per il commercio.

I titoli di stato tedeschi sono molto popolari, pure, ma l'economia giapponese è più grande. Anche la Germania non ha una propria valuta, e la crisi dell'eurozona ha rivelato che l'euro ha ancora molta strada da fare prima di poter essere classificato come un vero e proprio rifugio sicuro.

Questo lascia il dollaro USA. Il biglietto verde rimane la valuta di riserva globale indiscussa. È anche la denominazione valutaria dei buoni del tesoro statunitensi, che sono di gran lunga l'esempio più utilizzato di asset "senza rischi" nei libri di testo accademici.

Eppure ha più senso osservare cosa fanno effettivamente i trader e gli investitori in una crisi. All'indomani degli attentati dell'11 settembre 2001, gli attentati ai treni di Madrid del 2004, il crollo della Lehman nel 2008, la crisi dell'eurozona nel 2010 e gli attentati di Bruxelles nel 2016 – per citare solo alcuni esempi – commercianti e investitori hanno acquistato lo yen giapponese rispetto alla maggior parte delle altre valute, compreso il dollaro USA.

Forza dello yen spacchettata

Il Giappone non è sempre stato un porto sicuro. La crisi bancaria giapponese alla fine degli anni '90 ha comportato non solo una stretta creditizia e un crollo del mercato azionario, ma anche uno yen molto più debole. Allora, gli operatori finanziari trattavano il Giappone più o meno come un paese "normale". Dopo la crisi, la percezione è gradualmente cambiata. È difficile individuare le cause esatte, ma tre fattori sembrano rilevanti.

Primo, in risposta alla crisi bancaria, il governo giapponese ha introdotto una serie di misure politiche, come iniezioni di capitale bancario e nuove leggi che offrono alle autorità strumenti migliori per affrontare i fallimenti bancari. Sono state apprese dolorose lezioni, e contrariamente agli Stati Uniti e all'Europa, Il Giappone è entrato nella crisi finanziaria del 2007-09 con un sistema bancario relativamente stabile.

Secondo, Il Giappone ha mantenuto la posizione di primo paese creditore del mondo per quasi tre decenni, acquistando pesantemente titoli del genere emessi da altri governi. Quando il panico colpisce i mercati, molti di questi titoli verranno scaricati e riconvertiti in yen, aumentando la domanda per la valuta mentre torna "a casa". Peculiare, questo vale anche per il panico originario del Giappone. Quando il devastante terremoto e tsunami di Tōhoku ha colpito nel 2011, ad esempio, ha portato a un più forte, non più debole, yen.

Finalmente, la Banca del Giappone è stata pioniera nell'avvio di politiche monetarie non convenzionali come l'allentamento quantitativo e tassi di interesse prossimi allo zero per rilanciare l'economia. Ciò consente agli investitori di impegnarsi nei cosiddetti "carry trade", per cui prendono in prestito in Giappone, sfruttando l'ambiente a basso tasso di interesse, e prestare o investire in paesi in cui i rendimenti sono più elevati, come l'Australia. Durante il panico, alcuni carry trade vengono annullati. Il risultato:il denaro torna in Giappone, e lo yen si rafforza ulteriormente.

Ancora al sicuro?

Nonostante tutto questo, un numero crescente di osservatori si è chiesto se il Giappone meriti ancora il suo status di porto sicuro. I tassi di interesse prossimi allo zero sono quasi diventati la nuova norma nei paesi sviluppati, quindi l'attrattiva relativa dello yen giapponese è meno evidente. Anche le banche giapponesi sono diventate più propensi al rischio, soprattutto all'estero, mentre i loro coetanei europei e americani hanno tentato di rendere di nuovo entusiasmante l'attività bancaria noiosa.

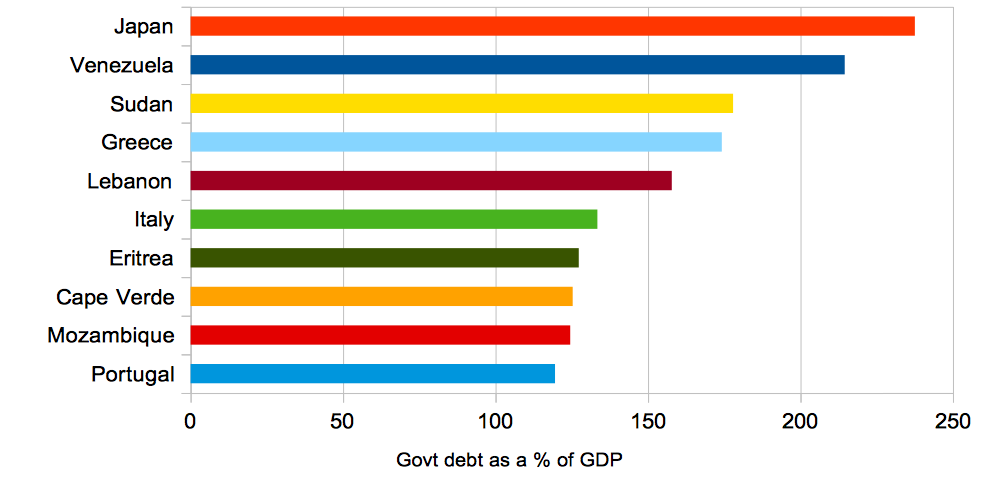

Il sistema finanziario giapponese è relativamente più fragile di un decennio fa. Il Giappone ha un rapporto debito/PIL straordinariamente alto, un'economia che si è ridotta del 7,1% su base annua nel quarto trimestre dello scorso anno, una popolazione che invecchia, ed è geograficamente ed economicamente vicina alla Cina. Questa vicinanza rende il Giappone particolarmente sensibile alle fluttuazioni nelle relazioni commerciali USA-Cina e, Certo, la diffusione del coronavirus. Infatti, mentre la Diamond Princess si trovava ormeggiata fuori Yokohama con 2, 600 persone in quarantena, l'appello dello yen giapponese sembrava molto discutibile.

I 10 paesi più indebitati

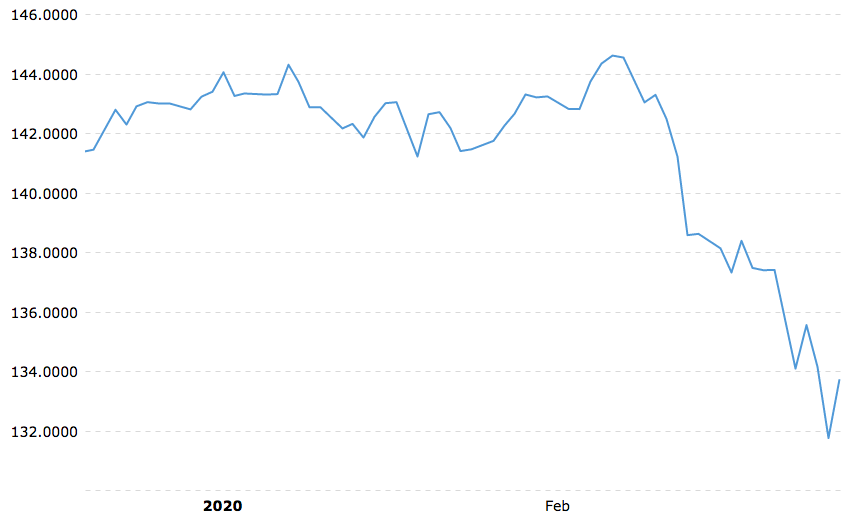

Ma la paura non è la stessa cosa del panico. Con l'Italia che ha messo in quarantena 16 milioni di persone e l'Arabia Saudita che ha lanciato una guerra aggressiva sui prezzi del petrolio, il vero test si è svolto lunedì 9 marzo. Né paura né panico bastano a descrivere come si sono aperti i mercati finanziari quel giorno. I giornali lo descriverebbero come un "bagno di sangue" o "Armageddon". In mezzo a questo, lo yen giapponese ha raggiunto i massimi pluriennali e persino i massimi storici contro una serie di valute. Sul prossimo enorme sell-off di mercato di giovedì 12, lo yen era di nuovo molto richiesto.

Yen giapponese contro sterlina britannica

Yen giapponese contro dollaro USA

Gli scettici possono ancora sostenere che il processo di perdita dello status di rifugio sicuro può essere graduale. Ma questo manca l'intero punto. Un rifugio sicuro non è un costrutto teorico, ma il luogo in cui commercianti e investitori cercano rifugio nella pratica quando tutte le opzioni sono state esplorate, comprese tutte le case a metà strada. A giudicare dagli eventi durante il crollo del mercato di marzo 2020, lo yen giapponese è ancora la valuta rifugio per eccellenza.

mercato azionario

- American Express è in aumento dopo aver superato le entrate del terzo trimestre, Visualizzazioni sugli utili

- Sfrutta il boom azionario con questi segreti commerciali

- Best Buy Stock è uno scambio di acquisti in anticipo per le vacanze

- P (identificatore di quinta lettera)

- Pre-mercato

- Un'introduzione al mercato azionario indiano

-

Lo storico accordo sul petrolio riduce la produzione di 20 milioni di barili al giorno:ministro dell'energia saudita

Lo storico accordo sul petrolio riduce la produzione di 20 milioni di barili al giorno:ministro dell'energia saudita Gli storici tagli alla produzione di petrolio concordati dai maggiori produttori mondiali sono maggiori di quanto riportato, Secondo il ministro dellEnergia dellArabia Saudita. Il principe Abdulaziz...

-

Che cos'è la copertura delta?

Che cos'è la copertura delta? La copertura delta è una strategia di trading che riduce il rischio direzionale associato ai movimenti di prezzo di unattività sottostante. La copertura si ottiene mediante lutilizzo di opzioni Opzion...

-

5 investimenti alternativi per grandi ritorni

5 investimenti alternativi per grandi ritorni Affamato di rendimenti più elevati di quelli che stai ottenendo? Ma i guadagni possono essere grandi. Più in alto nella curva di rischio, i broker online ti permettono di investire nel prossimo Tw...

-

Come determinare se sono insolvente per lo sgravio fiscale

Come determinare se sono insolvente per lo sgravio fiscale Se sei al verde, potresti beneficiare di sgravi fiscali. Ogni volta che un debito viene cancellato (il che significa che è stato cancellato tramite un regolamento del debito), è possibile che il debi...