In che modo "non andare in pensione" per tornare al lavoro può influire sui benefici della sicurezza sociale

La nuova tendenza in pensione non ha nulla a che fare con una spiaggia o hobby eccentrici:si tratta di tornare nel mondo del lavoro.

Più della metà dei lavoratori prossimi alla pensione nei prossimi cinque anni prevede di tornare al lavoro prima o poi, secondo un sondaggio di Home Invece. Il fenomeno, indicato come “non pensionamento, ” sta ridefinendo il modo in cui gli americani vedono i loro anni da senior. Gli anziani non stanno tornando al lavoro solo per la busta paga:stanno anche tornando alla forza lavoro per sentirsi realizzati, restituire alla comunità e tenersi occupati.

Ma tornare al lavoro significa rinunciare ai benefici della Previdenza Sociale? La risposta dipende da quanti anni ha una persona e quali sono i suoi benefici attuali.

Ecco quattro cose chiave che i "non pensionati" dovrebbero considerare quando si tratta dei loro benefici di sicurezza sociale prima di tornare a essere un lavoratore.

1. Una parte del tuo reddito di Social Security può essere trattenuta

L'età è il più grande fattore determinante per il modo in cui i benefici della sicurezza sociale sarebbero modificati, se un pensionato dovesse tornare al lavoro. A seconda di dove qualcuno cade per quanto riguarda "l'età del pensionamento completo, ” i benefici possono essere trattenuti o modificati.

La prima volta che una persona può iniziare a ricevere i benefici della sicurezza sociale è 62, ma ciò non significa che siano considerati in piena età pensionabile.

L'età del pensionamento completo è di 66 anni per i nati tra il 1943 e il 1954; i nati nel 1955 hanno due mesi aggiunti per ogni anno di nascita fino a quando l'età del pensionamento completo raggiunge i 67 anni, che è l'età del pensionamento completo per i nati nel 1960 o più tardi, secondo il sito web della Social Security Administration (SSA). (Ecco un grafico completo degli anni di nascita e dell'età del pensionamento completo.)

Quelli in età pensionabile completa per l'intero anno in cui tornano al lavoro, pur continuando a ricevere benefici, avere $1 detratto per ogni $2 guadagnati oltre il limite annuale. Per il 2019, il limite annuale è di $ 17, 640.

Per coloro che lavorano durante l'anno raggiungono l'età pensionabile completa (ma non l'hanno ancora raggiunta), le detrazioni sono leggermente inferiori. L'SSA dedurrà $ 1 per ogni $ 3 guadagnati oltre un limite di guadagno di $ 46, 920. L'amministrazione aggiunge che ai fini della soglia vengono conteggiate solo le retribuzioni precedenti al mese di raggiungimento dell'età pensionabile completa.

2. Potrebbe essere necessario rimborsare eventuali vantaggi ricevuti

“Se hai meno di 70 anni e decidi di uscire dalla pensione entro 12 mesi dalla domanda di previdenza sociale, puoi ritirare la tua domanda. Ciò richiede l'invio di un modulo all'Amministrazione della sicurezza sociale, "dice Leslie H. Tayne, Esq. fondatore e direttore del Tayne Law Group, con sede a New York. “Dovrai anche restituire i benefici che hai già ricevuto, compreso tutto ciò che è stato trattenuto dagli assegni. Se segui questa strada, potrai ripresentare la domanda in seguito."

3. All'età del pensionamento completo, hai ancora diritto a tutti i vantaggi

Se sei considerato in età di pensionamento completo ma scegli di tornare al lavoro, i tuoi vantaggi non saranno interessati.

La SSA aggiunge che l'importo del beneficio sarà ricalcolato per "escludere i mesi in cui [essi] hanno ridotto o trattenuto i benefici a causa dei tuoi guadagni in eccesso".

Il destino della previdenza sociale è nell'aria. Nel 2016, il Tesoro degli Stati Uniti ha rivelato che il programma di previdenza sociale stava iniziando a attingere ai trust per pagare i benefici. Il Tesoro ha stimato che i trust si sarebbero esauriti entro il 2034, con conseguente riduzione dei benefici del 23 percento su tutte le età e reddito. Sebbene gli esperti affermino che è improbabile che il programma fallisca.

Ma il Tesoro potrà mai adeguare i guadagni a tutti i benefici per mantenere il sistema sostenibile?

Tim Adams, un dottore commercialista e consulente della previdenza sociale, suppone che i guadagni non ne risentiranno, ma ciò non significa che non verranno introdotti altri metodi di riforma.

"Penso che un graduale aumento dell'età del pensionamento completo sarà probabilmente parte di qualsiasi riforma, "dice Adams. “Anche se gli adeguamenti all'età del pensionamento completo non fanno attualmente parte del Social Security 2100 Act introdotto dal deputato John Larson, un graduale aumento dell'età del pensionamento completo è favorito dai repubblicani”.

4. Conoscere la regola speciale per andare in pensione e poi non andare in pensione a metà anno

Coloro che scelgono di tornare al lavoro a metà anno hanno una regola speciale applicata ai loro guadagni per un anno, di solito il primo anno del loro pensionamento.

La SSA fornisce il seguente esempio:se qualcuno va in pensione intorno a giugno ma crea la propria attività intorno a ottobre, riceveranno comunque tutti i benefici per i mesi in cui sono considerati completamente pensionati, indipendentemente dai loro guadagni totali per quell'anno.

La regola speciale ti pagherà un assegno completo dei benefici per qualsiasi mese intero in cui sei considerato pensionato, nelle seguenti circostanze, secondo la SSA:

- essere sotto età di pensionamento completo per tutto il 2019, sei considerato in pensione in qualsiasi mese in cui i tuoi guadagni sono $ 1, 470 o meno e non hai prestato servizi sostanziali nel lavoro autonomo.

- Raggiungere l'età pensionabile completa nel 2019, sei considerato in pensione in qualsiasi mese in cui i tuoi guadagni sono $ 3, 910 o meno e non hai prestato servizi sostanziali nel lavoro autonomo.

L'amministrazione definisce "servizi sostanziali nel lavoro autonomo" come lavorare più di 45 ore al mese per un'impresa, o tra le 15 e le 45 ore a un'impresa in una "occupazione altamente qualificata".

Che cos'è il test annuale dei guadagni?

Se sei al di sotto dell'età pensionabile normale, non attualmente lavora e non percepisce i benefici della previdenza sociale, il test sui guadagni può aiutarti a determinare quanto dei tuoi benefici di assicurazione sociale verrà trattenuto se torni nel mondo del lavoro.

La SSA aggiunge che eventuali benefici trattenuti durante il lavoro non sono "persi". Le indennità mensili verranno aumentate per tenere conto del tempo in cui le indennità sono state trattenute.

Gli esperti consigliano ai lavoratori di utilizzare il test dei guadagni come un modo per mantenere aggiornato l'SSA sui tuoi guadagni, e per evitare eventuali rimborsi necessari in futuro.

"La chiave per evitare una lettera inaspettata (e indesiderata) che ti chieda di rimborsare i benefici precedenti dovuti al test dei guadagni è fornire alla previdenza sociale una stima di quanto ti aspetti di guadagnare ogni anno prima di raggiungere l'età del pensionamento completo, "dice Adams. “Se la tua stima cambia durante l'anno, contattare immediatamente la previdenza sociale in modo che possano riadattarsi se necessario”.

Altre cose da considerare prima di tornare al lavoro

I benefici della previdenza sociale non sono l'unico aspetto finanziario che è influenzato dalla scelta di un pensionato di tornare al lavoro. Ci sono altre cose, come 401 (k) e tasse, che dovrebbe essere considerato.

Abbiamo chiesto agli esperti consigli su come i non pensionati possono navigare in una serie di altri scenari finanziari complicati:

In che modo il ritorno al lavoro potrebbe influire sulla copertura Medicare

Una volta che qualcuno compie 65 anni, sono automaticamente iscritti a Medicare Parte A, che di solito è gratuito e copre l'assicurazione ospedaliera.

A 65 anni, le persone hanno diritto anche alla Parte B (servizi medici e ambulatoriali) e D (costi di prescrizione) se ricevono prestazioni di sicurezza sociale (i premi vengono detratti dall'assegno delle prestazioni).

Se hai richiesto i benefici della Social Security mentre ricevi la copertura della Parte B, ritirare la domanda avrà delle conseguenze. Se mantieni la copertura della Parte B, ti verranno addebitati i premi futuri:il mancato pagamento in tempo metterà la tua copertura a rischio di rimozione.

Tieni inoltre presente che le persone che guadagnano sopra $ 85, 000 pagano di più per i premi della Parte B rispetto allo standard di $ 135,50 al mese. Il sito Web di Medicare descrive in dettaglio i pagamenti mensili su più soglie di reddito.

Pensa alle tue tasse

Se modifichi i tuoi benefici di Social Security, anche le tue tasse saranno cambiate.

“Il tuo reddito determina quanto delle tue prestazioni di sicurezza sociale sono tassabili, "dice Tayne. “Inoltre, attingere ai tuoi risparmi per la pensione e guadagnare reddito da un lavoro a tempo pieno o part-time potrebbe influenzare lo scaglione fiscale in cui ti trovi, nel senso che potresti dover di più."

Tayne aggiunge che il deposito incide congiuntamente su situazioni fiscali, pure. Coloro che presentano un reddito combinato di oltre $ 44, 000 o presentare da solo con un reddito superiore a $ 34, 000, L'85% delle prestazioni di Social Security sono tassabili. Per redditi inferiori a tali cifre, Il 50 per cento dei benefici è tassabile.

Le persone che tornano al lavoro dopo il pensionamento potrebbero trovare utile consultare un professionista fiscale per cercare di evitare sanzioni per segnalazioni o ritenute inesatte durante la stagione fiscale.

Approfitta di 401 (k) s

Qualcuno che torna al proprio campo di carriera potrebbe prendere in considerazione l'assunzione di una posizione che offra un piano 401 (k), dice Timothy S. Bickmore CFP, direttore della pianificazione finanziaria e co-fondatore di LBW Wealth Management. Ciò potrebbe aumentare la ricchezza futura.

"La legge consente a qualcuno che si ritiene stia ancora lavorando di ritardare le distribuzioni minime richieste (RMD) all'interno di un 401 (k), "dice Bickmore. "Ciò significa che l'individuo potrebbe ritardare il prelievo di denaro dal proprio 401 (k) e continuare a rimandare la crescita in futuro".

Un'altra strategia per allungare ulteriormente i soldi della pensione sarebbe quella di trasferire qualsiasi vecchio 401 (k) o IRA nel nuovo piano, dice Bickmore. Il rollover in un unico piano consente ai consumatori di ritardare anche gli RMD su quei soldi, dandogli l'opportunità di crescere mentre continui a lavorare. Non tutti i piani consentono i rollover, quindi assicurati di controllare con il tuo provider.

Check-in sulla pensione

Sebbene le pensioni non siano così comuni come una volta, i pensionati che li hanno dovrebbero tenere a mente come il ritorno alla forza lavoro potrebbe avere un impatto su di loro.

“Sarebbe importante esaminare come ciò influenzerebbe il loro beneficio pensionistico attuale o futuro, "dice Bickmore. “Ogni pensione è diversa, che si tratti di una pensione sindacale o statale, quindi si consiglia di esaminare specificamente i dettagli del piano pensionistico”.

andare in pensione

- Come gestire il tuo 401(k) senza muovere un dito

- I 10 stati migliori per la tua pensione

- Che cos'è la detrazione fiscale Roth IRA?

- Trasferire il tuo 401(k) potrebbe essere diventato più facile

- 4 fonti inaspettate di reddito da pensione

- I numeri di previdenza sociale non sono sicuri per questo motivo inquietante

-

Cosa si intende per anticipo in contanti o prestito in contanti?

Cosa si intende per anticipo in contanti o prestito in contanti? introduzione Un anticipo in contanti o un prestito può anche essere definito come un prestito a breve termine ed è un servizio fornito da istituti finanziari, emittenti di carte di credito, prestat...

-

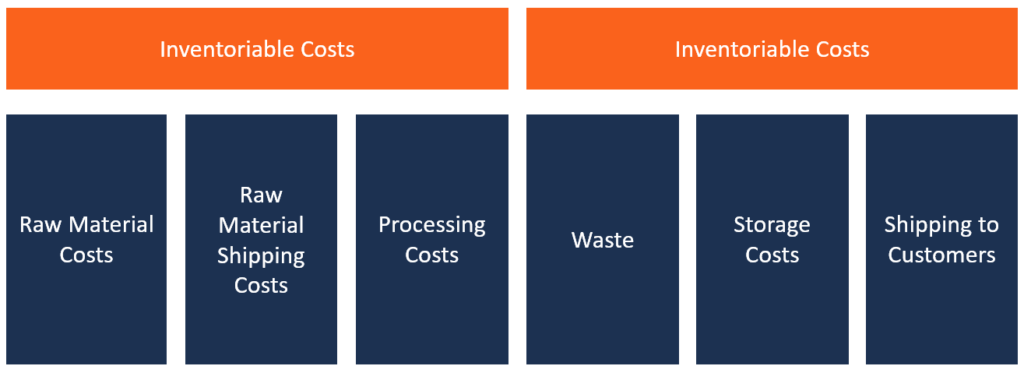

Cosa sono i costi inventariabili?

Cosa sono i costi inventariabili? costi inventariabili, noto anche come costo del prodotto, si riferiscono ai costi diretti associati alla fabbricazione dei prodotti e alla loro preparazione per la vendita. Spesso, i costi inventariab...

-

Il tuo latte speziato alla zucca potrebbe arrivare prima del Labor Day

Il tuo latte speziato alla zucca potrebbe arrivare prima del Labor Day Credito immagine:@ceiligirl/Twenty20 foglie che cambiano, giacca tempo, di nuovo a scuola, stagione calcistica - in qualche modo nessuno di questi annuncia larrivo dellautunno più del Pumpkin Spice L...

-

3 fonti di denaro da sfruttare prima di ottenere un prestito personale

3 fonti di denaro da sfruttare prima di ottenere un prestito personale Molti o tutti i prodotti qui provengono dai nostri partner che ci pagano una commissione. È così che guadagniamo. Ma la nostra integrità editoriale garantisce che le opinioni dei nostri esperti non si...