Il rischio delle banche commerciali

Per evitare il rischio di insolvenza, le banche commerciali sono tenute a mantenere un livello fisso di riserve.

Per evitare il rischio di insolvenza, le banche commerciali sono tenute a mantenere un livello fisso di riserve. Le banche commerciali sono tra i principali intermediari finanziari sul mercato. Per effetto di questo ruolo, le banche commerciali sono esposte ai rischi che interessano sia i mercati mobiliari sia le condizioni economiche che colpiscono i consumatori. Per comprendere i rischi associati alle banche commerciali, è utile considerare alcune aree chiave che incidono sull'operatività bancaria.

Rischio di tasso di interesse

Il rischio di tasso di interesse è uno dei rischi più diffusi per le banche commerciali. In genere, le banche commerciali sono abili nel mitigare il rischio di tasso di interesse nei loro portafogli di investimento. Però, i tassi di interesse sono al di fuori del dominio delle operazioni bancarie commerciali. Anziché, la Federal Reserve, la banca centrale degli Stati Uniti, esercita una notevole influenza sui tassi di interesse. Di conseguenza, le banche commerciali cercano di proteggere i loro prestiti da eventuali variazioni del livello generale dei tassi di interesse nell'economia. Per esempio, se una banca concede un prestito aziendale e addebita al mutuatario il 5% di interesse con un tasso di interesse attuale al 2%, la banca realizzerà un profitto del 3% se il tasso rimane al 2% per tutta la durata del prestito. Però, se il livello generale dei tassi di interesse aumenta dal 2 al 3 per cento, l'utile della banca scenderà al 2%.

Rischio di default

Le banche commerciali generalmente fanno la maggior parte dei loro soldi sui prestiti. Sebbene le banche selezionino i mutuatari e ne analizzino la posizione finanziaria e la capacità di pagare, le banche commerciali sono ancora suscettibili di insolvenza del mutuatario. Quando i mutuatari non sono in grado di pagare, sono inadempienti su un prestito, facendo perdere denaro alla banca. Sebbene un'analisi generale del portafoglio prestiti di una banca indichi un piccolo margine di insolvenza, l'insolvenza diffusa del mutuatario può mettere a repentaglio la solvibilità di una banca commerciale.

Regolamento

Anche le banche commerciali sono soggette a regolamentazione. A seconda del tipo di banca, specializzazione e stato in cui operano, le banche commerciali operano in un quadro di regolamentazione legale. Quando cambiano le regole, il quadro operativo della banca cambia, che possono influire sulla sua capacità di generare profitti dai prestiti. Per esempio, la Federal Reserve può aumentare l'importo delle riserve richieste, costringendo le banche commerciali a trattenere più soldi per coprire i prelievi dei clienti. Ciò riduce la quantità di capitale bancario disponibile per il prestito, che può ridurre i profitti della banca.

Utilità-prezzo

Sebbene i prestiti siano una parte significativa delle operazioni delle banche commerciali, le banche potrebbero smettere di concedere prestiti per timore di un'insolvenza diffusa. Se l'analisi finanziaria di una banca prevede una diminuzione dell'attività economica, una banca commerciale può aspettarsi una ridotta capacità di rimborso del mutuatario. Con un tasso di default più elevato, una banca potrebbe preferire investire solo una parte del suo capitale per guadagnare da pochi prestiti di successo piuttosto che rischiare di più con il rischio di insolvenza.

depositi

Le banche commerciali si affidano in parte all'attrazione di depositi dai clienti per finanziare investimenti e prestiti bancari. Fare così, molte banche commerciali offrono servizi bancari tradizionali, compresi i certificati di deposito e di controllo, conti di risparmio e del mercato monetario. Inoltre, le banche possono aumentare i pagamenti dei tassi di interesse su questi conti per renderli più attraenti per i depositanti. Senza un flusso consistente di fondi di deposito, le banche commerciali non sarebbero in grado di operare a un livello ottimale.

Articoli in Evidenza

- Tipi di assegni offerti dalle banche

- Tipi di conti bancari nelle banche commerciali

- Differenza tra banche commerciali e banche nazionali

- Differenze tra banche commerciali e banche commerciali

- Quali sono le funzioni di una banca commerciale?

- Svantaggi della banca commerciale

- Banca commerciale

- Banche d'investimento e banche commerciali:qual è la differenza?

- Polizza assicurativa commerciale:Capire la stampa fine

- La storia delle assicurazioni

-

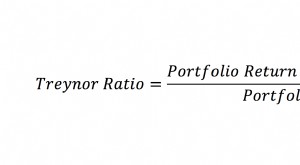

Qual è il rapporto di Treynor?

Qual è il rapporto di Treynor? Il Treynor Ratio è una misura della performance del portafoglio che si adatta al rischio sistematicoRischio sistematicoIl rischio sistematico è quella parte del rischio totale che è causato da fattori...

-

Qual è il tasso interbancario?

Qual è il tasso interbancario? Il tasso interbancario o tasso di cambio interbancario è un concetto finanziario utilizzato per esprimere tassi di cambio esteri, che vengono pagati dalle banche quando conducono scambi di valuta con ...