Che cos'è il rendimento di distribuzione?

Il rendimento di distribuzione è definito come un modo per misurare i pagamenti annuali di reddito effettuati ai detentori di quote, da un A-REIT o da un ETF, come percentuale o parte del suo prezzo unitario. Viene utilizzato come misura del reddito rispetto alla dimensione di un investimento.

Le distribuzioni sono simili ai dividendi. Sono comunemente ricevuti da individui o investitori con investimenti in Exchange Traded Fund (ETF) Exchange Traded Fund (ETF) Un Exchange Traded Fund (ETF) è un popolare veicolo di investimento in cui i portafogli possono essere più flessibili e diversificati su un'ampia gamma di tutti i le classi di attività disponibili. Scopri i vari tipi di ETF leggendo questa guida. e/i fondi comuni di investimento immobiliare (REIT). Una distribuzione può essere definita come una parte degli utili generati da un trust o da un fondo, che viene distribuito ai detentori di quote o agli investitori, e un pagamento di reddito. È un metodo per guadagnare con le classi di investimento (ETF e REIT). Le plusvalenze e le distribuzioni effettuate dagli investimenti costituiscono idealmente il rendimento totale di un investitore.

Riepilogo

- Il rendimento da distribuzione è definito come un modo per misurare i pagamenti annuali di reddito effettuati ai detentori di quote, da un A-REIT o da un ETF, come percentuale o parte del suo prezzo unitario.

- Il rendimento della distribuzione viene utilizzato come misura del reddito rispetto alla dimensione di un investimento.

- È importante notare che un rendimento di distribuzione si basa sulla performance passata di un fondo e che i calcoli del rendimento non includono né fanno previsioni per le prestazioni future.

Calcolo del rendimento della distribuzione

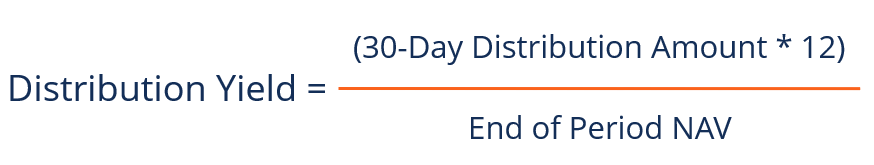

La formula seguente mostra come calcolare il rendimento della distribuzione:

L'equazione del rendimento della distribuzione utilizza la distribuzione recente e moltiplica l'importo per 12 per produrre un rendimento medio annuo. La somma annualizzata viene quindi divisa per il valore patrimoniale netto (NAV)Il valore patrimoniale netto (NAV) è definito come il valore delle attività di un fondo meno il valore delle sue passività. Il termine "valore patrimoniale netto" è comunemente usato in relazione ai fondi comuni di investimento e viene utilizzato per determinare il valore delle attività detenute. Secondo la Sec, i fondi comuni di investimento e le Unit Investment Trust (UIT) sono tenuti a calcolare il loro NAV alla fine del periodo per stimare il rendimento della distribuzione. La fine del periodo può essere la fine del mese e la distribuzione può includere una plusvalenza, guadagni sotto forma di interessi ricevuti, ovvero la dichiarazione e ricezione di un dividendo straordinario. Rendimenti di distribuzione sulle renditeAnnuitàUna rendita è un prodotto finanziario che fornisce determinati flussi di cassa a intervalli di tempo uguali. Le rendite sono create da istituzioni finanziarie, principalmente compagnie di assicurazione sulla vita, per fornire un reddito regolare a un cliente. e i portafogli obbligazionari possono fungere da proxy per i confronti e l'analisi dei flussi di cassa.

Va notato che un rendimento di distribuzione si basa sulla performance passata di un fondo e che i calcoli del rendimento non includono né fanno previsioni per le prestazioni future. Il rendimento di distribuzione, perciò, non fornisce informazioni concrete su ciò che un fondo obbligazionario produrrà dal momento in cui viene acquistato o investito, al momento in cui viene venduto.

Le distribuzioni che consistono in dividendi e interessi ricorrenti tendono ad essere più accurate rispetto alle distribuzioni con pagamenti irregolari. L'esclusione di distribuzioni o pagamenti irregolari può comportare rendimenti di distribuzione inferiori, anche se l'inclusione dei pagamenti può anche falsare il rendimento calcolato.

Per di più, sebbene i rendimenti di distribuzione forniscano agli investitori punti salienti per il pagamento del reddito, le variabili associate ai pagamenti speciali dei dividendi e alla distribuzione delle plusvalenze possono fornire rendimenti distorti. Ecco perché gli investitori trovano la somma delle distribuzioni negli ultimi 12 mesi e dividono la somma per il NAV al momento del calcolo per trovare il rendimento vero o più affidabile.

Svantaggi del calcolo del rendimento dei dividendi

Il calcolo del rendimento dei dividendi presenta alcuni inconvenienti. Una delle prime sfide da tenere presente è il fatto che il calcolo si basa sul presupposto che il reddito degli ultimi 30 giorni moltiplicato per 12 darà luogo ai rendimenti di 12 mesi. Sebbene la somma-prodotto possa fornire una buona stima e un'immagine dei rendimenti ottenuti nel periodo di 12 mesi, non è sempre lo stesso e i resi effettivi effettuati possono differire.

In secondo luogo, il calcolo assume un mese di 30 giorni; però, non tutti i mesi hanno 30 giorni. Può influenzare l'accuratezza del calcolo. Un esempio possono essere i giorni del mese di febbraio. Febbraio ha normalmente 28 giorni e 29 giorni in un anno bisestile. Mesi come agosto hanno 31 giorni. La variazione delle lunghezze effettive di un mese può comportare un rendimento di distribuzione distorto. La differenza non sarà significativa, ma ha un impatto.

Per di più, un'altra ipotesi del calcolo del rendimento della distribuzione è che il valore attuale netto sia un NAV medio degli ultimi 12 mesi. Non è sempre così.

Rendimento SEC rispetto al rendimento della distribuzione

Il rendimento della SEC è rilevante per le società che ricadono sotto la giurisdizione della Securities and Exchange Commission (SEC) Securities and Exchange Commission (SEC) La US Securities and Exchange Commission, o SEC, è un'agenzia indipendente del governo federale degli Stati Uniti responsabile dell'attuazione delle leggi federali sui titoli e della proposta di norme sui titoli. È anche responsabile della manutenzione del settore dei titoli e degli scambi di azioni e opzioni e la cifra deve essere segnalata alla SEC. A seguito dell'ipotesi che un investitore detenga ciascuna obbligazione in un portafoglio fino alla scadenza, il rendimento della SEC viene utilizzato per fornire una stima del rendimento che ci si aspetta che un investitore riceva. Inoltre, il rendimento segue un presupposto che il reddito realizzato sarà reinvestito, e tiene conto anche di spese e commissioni.

Si sostiene che la SEC possa fornire risultati più accurati rispetto al rendimento della distribuzione e che il calcolo mostri più consistenze mese per mese. Entrambi i calcoli mostrano le prestazioni passate e non le prestazioni future, e i calcoli seguono entrambi ipotesi che possono portare a risultati distorti. Però, il rendimento SEC è standardizzato, che consente agli investitori di effettuare facilmente confronti.

Altre risorse

CFI è il fornitore ufficiale della pagina del programma Commercial Banking &Credit Analyst (CBCA)™ globale - CBCAG Ottieni la certificazione CBCA™ di CFI e diventa un Commercial Banking &Credit Analyst. Iscriviti e fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare ad avanzare nella tua carriera, le risorse aggiuntive di seguito saranno utili:

- Tasso di rendimento annualizzatoTasso di rendimento annualizzatoIl tasso di rendimento annualizzato è un metodo per calcolare i rendimenti degli investimenti su base annua. Mentre investiamo, spesso vogliamo sapere quanto stiamo guadagnando

- Cap RateCap Rate (REIT)Cap rate è una metrica finanziaria utilizzata dagli investitori immobiliari per analizzare gli investimenti immobiliari, e determinare il loro potenziale tasso di rendimento basato

- Rendimento effettivo Rendimento effettivo Il rendimento effettivo è una metrica finanziaria che misura il tasso di interesse, noto anche come tasso cedolare, il rendimento di un'obbligazione.

- Capital GainCapital GainUna plusvalenza è un aumento del valore di un bene o investimento risultante dall'apprezzamento del prezzo del bene o investimento. In altre parole, il guadagno si verifica quando il prezzo corrente o di vendita di un bene o investimento supera il suo prezzo di acquisto.

investire

- Che cos'è un titolo non negoziabile?

- Come essere intelligenti negli investimenti sui pegni fiscali

- 5 consigli per ottenere un reddito da locazione immobiliare

- Come puoi investire nel Nasdaq dall'India?

- Che cos'è il flusso di denaro Chaikin (CMF)?

- Riepilogo settimanale del mercato:gennaio finisce bene

-

Puoi rifinanziare un'auto con un cattivo credito?

Puoi rifinanziare un'auto con un cattivo credito? Se stai pensando di rifinanziare il tuo prestito auto, è come se non avessi ottenuto il miglior tasso di interesse nel momento in cui stavi acquistando la tua auto. Un tasso di interesse elevato può g...

-

Investitori in pensione:perché è ora di smettere di usare la regola del 4%

Investitori in pensione:perché è ora di smettere di usare la regola del 4% La regola del 4% risponde a una domanda che ogni investitore in pensione si pone a un certo punto:quanto posso permettermi di prelevare ogni anno dai miei risparmi, per non finire i soldi? Anche se è ...

-

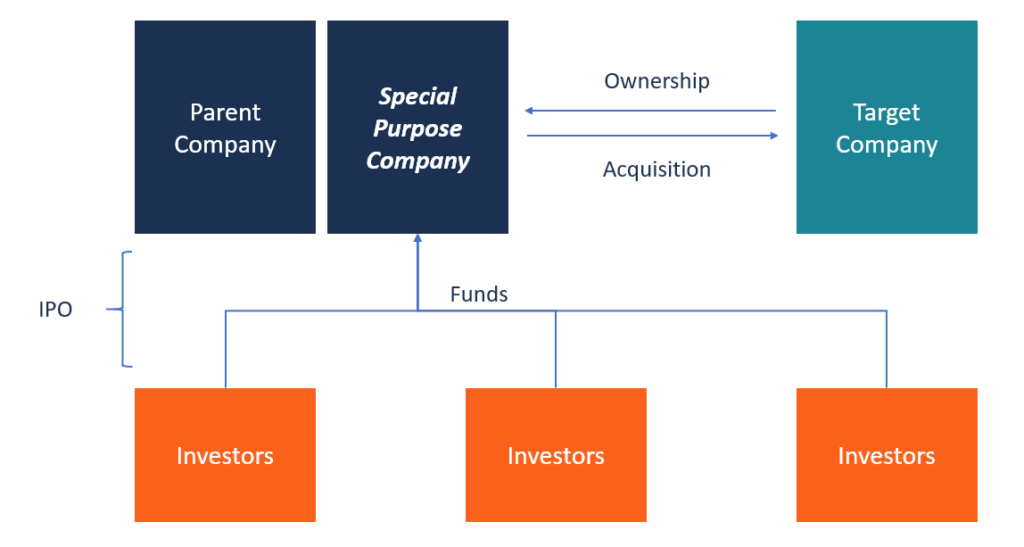

Che cos'è una società di acquisizione a scopo speciale (SPAC)?

Che cos'è una società di acquisizione a scopo speciale (SPAC)? Una società di acquisizione di scopo speciale (SPAC) è una società costituita al solo scopo di raccogliere capitale di investimento attraverso unofferta pubblica iniziale (IPO)Offerta pubblica inizial...

-

Senza banche, Le aziende di cannabis si stanno rivolgendo alle criptovalute

Senza banche, Le aziende di cannabis si stanno rivolgendo alle criptovalute Molti o tutti i prodotti qui provengono dai nostri partner che ci pagano una commissione. È così che guadagniamo. Ma la nostra integrità editoriale garantisce che le opinioni dei nostri esperti non si...