Che cos'è l'Emerging Market Bond Index (EMBI)?

L'Emerging Market Bond Index (EMBI) è un indice di riferimento che misura la performance obbligazionaria dei paesi emergenti e delle loro rispettive organizzazioni societarie. L'EMBI è stato pubblicato per la prima volta dalla principale banca di investimento J.P. Morgan.

Un mercato emergente è un'economia di mercato che è attualmente in fase di crescita. Man mano che l'entità cresce, diventa più impegnato e interagisce di più con il mercato globale.

Anche, i mercati emergenti sono considerati investimenti più rischiosi perché sono ancora nel ciclo di sviluppo e fluttuano abbastanza frequentemente.

Riepilogo

- L'Emerging Market Bond Index (EMBI) è un indice di riferimento che misura la performance obbligazionaria dei paesi emergenti e delle relative organizzazioni societarie.

- I mercati emergenti sono economie ancora in fase di crescita e comprendono paesi come Russia, Messico, e Cina.

- J.P. Morgan gestisce tre dei più popolari indici EMBI.

Indici EMBI di J.P. Morgan

I tre indici replicano la performance delle obbligazioni nei mercati emergenti gestiti da J.P. Morgan sono:

1. Indice J.P. Morgan EMBI+

L'indice EMBI+ misura i rendimenti totali degli strumenti di debito esteri negoziati nei mercati emergenti. L'indice fornisce agli investitori informazioni definitive sul debito in valuta esterna dei mercati emergenti, una raccolta degli strumenti negoziati all'interno del mercato, e i loro termini concordati.

Il normale indice EMBI differisce da EMBI+ a causa dei Brady Bond denominati in USD, EurobondEurobondUn Eurobond è uno strumento di debito (titolo) a reddito fisso denominato in una valuta diversa da quella locale del paese in cui è stata emessa l'obbligazione, e prestiti.

Gli strumenti finanziari all'interno di EMBI+ devono soddisfare i rigorosi criteri per la liquidità del mercato secondario e devono possedere un valore nominale minimo di $ 500 milioni.

2. Indice globale J.P. Morgan EMBI

Considerata la versione “espansa” di EMBI+, EMBI Global misura anche i rendimenti totali per gli strumenti di debito estero negoziati nei paesi emergenti. Si differenzia da EMBI+ includendo i Brady Bond denominati in USD, Eurobond, e prestiti.

L'EMBI Global Index deve ancora soddisfare il valore nominale minimo di $ 500 milioni, ma non ha bisogno di seguire criteri rigorosi per la liquidità del mercato secondario. È essenzialmente una combinazione del normale indice EMBI e dell'EMBI+.

3. Indice J.P. Morgan EMBI Global Diversified

L'indice EMBI Global Diversified limita i pesi dei paesi emergenti con titoli di debito più grandi. Viene fatto includendo solo porzioni specifiche degli importi correnti del valore nominale del debito in essere.

Vantaggi dell'investimento nei mercati emergenti

1. Sviluppo e crescita

Lo sviluppo e la crescita sono alimentati dalla costante interazione con il mercato globale.

2. Diversificazione del portafoglio

Investire nei mercati emergenti è un modo eccezionale per diversificare il tuo portafoglio. È vantaggioso perché una recessione economica in una nazione sviluppataEconomia sviluppataUn'economia sviluppata è una regione, tipicamente un paese, con un alto livello di ricchezza e risorse a disposizione dei suoi residenti o cittadini può potenzialmente causare crescita in altri (economie emergenti).

Rischi degli investimenti nei mercati emergenti

1. Valuta

Le valute dei mercati emergenti sono considerate estremamente volatili a causa dei tassi di conversione. In particolare, i profitti possono essere ridotti se il tasso di conversione è basso.

2. Politica

La struttura politica nei mercati emergenti può essere instabile. Ciò può causare gravi cambiamenti economici e lasciare l'investitore con un deficit.

3. Economia

La condizione economica dei mercati emergenti è molto diversa da quella dei mercati sviluppati. Viene mostrato attraverso l'inflazioneInflazioneL'inflazione è un concetto economico che si riferisce all'aumento del livello dei prezzi delle merci in un determinato periodo di tempo. L'aumento del livello dei prezzi significa che la valuta in una data economia perde potere d'acquisto (cioè, meno può essere acquistato con la stessa quantità di denaro)., politiche monetarie, e bassa occupazione.

I 10 migliori ETF sulle obbligazioni dei mercati emergenti

Gli ETF sulle obbligazioni dei mercati emergenti sono creati attraverso l'investimento di debito emesso dalle economie dei mercati emergenti. Gli ETF sono di qualità creditizia inferiore rispetto a quelli delle economie sviluppate. Anche, Gli ETF sulle obbligazioni dei mercati emergenti tendono a fornire rendimenti più elevati.

Ecco i primi 10 ETF obbligazionari dei mercati emergenti nel 2020:

- iShares J.P. Morgan USD Emerging Market Bond ETF

- VanEck Vettori J.P. Morgan EM ETF obbligazionario in valuta locale

- ETF sul debito sovrano di Invesco Emerging Markets

- ETF sui titoli di stato dei mercati emergenti Vanguard

- SPDR Barclays Capital Emerging Markets Local Bond ETF

- ETF obbligazionario in valuta locale iShares Emerging Markets

- iShares Emerging Markets ETF obbligazionario ad alto rendimento

- ETF obbligazionario in valuta locale First Trust Emerging Markets

- Fondo di debito locale dei mercati emergenti di WisdomTree

- SPDR DoubleLine Emerging Markets Fixed Income ETF

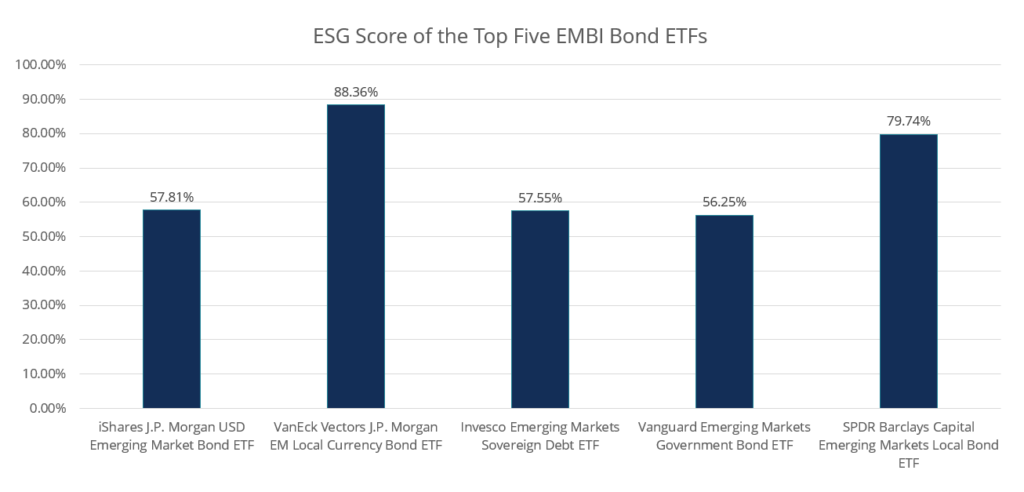

Il punteggio ESG misura diversi fattori ambientali, sociale, e gli standard di governance che le aziende dovrebbero seguire. Quando si tratta di investire, il punteggio ESG mostra all'investitore la moralità dell'azienda.

Ecco i punteggi ESG per le prime cinque società sopra elencate:

Letture correlate

CFI è il fornitore ufficiale della pagina del programma Commercial Banking &Credit Analyst (CBCA)™ globale - CBCAG Ottieni la certificazione CBCA™ di CFI e diventa un Commercial Banking &Credit Analyst. Iscriviti e fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare ad avanzare nella tua carriera, le risorse CFI aggiuntive di seguito saranno utili:

- Ambientale, Sociale, e Governance (ESG)ESG (Ambiente, Social and Governance)ESG è l'acronimo di Environmental, Sociale, e governance, le tre grandi categorie di interesse per i cosiddetti investitori socialmente responsabili.

- JP Morgan Chase &CoJP Morgan Chase &CoJPMorgan Chase &Co è una holding bancaria multinazionale con sede a New York City. È diventata una delle principali banche negli Stati Uniti dopo la fusione di J.P. Morgan e Chase Manhattan Bank nel dicembre 2000. A livello globale, JPMorgan Chase and Co. è la sesta banca al mondo per asset, con totale attivo

- DiversificazioneDiversificazioneLa diversificazione è una tecnica di allocazione delle risorse del portafoglio o del capitale a una varietà di investimenti. L'obiettivo della diversificazione è mitigare le perdite

- Fondo di debito/obbligazioniFondo di debito/obbligazioniUn fondo di debito o un fondo obbligazionario è un pool di investimenti, di solito un fondo comune di investimento o un fondo negoziato in borsa, che investe nel reddito fisso

investire

-

Leggi sui coinquilini in Texas

Leggi sui coinquilini in Texas Le leggi del Texas sui proprietari terrieri determinano gli obblighi degli occupanti non autorizzati e degli inquilini con sublocazioni. La legge del Texas regola molti aspetti del rapporto proprieta...

-

Come guadagnare soldi da carte regalo indesiderate

Come guadagnare soldi da carte regalo indesiderate Ottenere una carta regalo inaspettata può ora essere motivo di festa piuttosto che di delusione. Raise è unazienda che può trasformare i pezzi di plastica indesiderati in denaro. Negli Stati Uniti.,...

-

Spiegazione del rischio di investimento

Spiegazione del rischio di investimento Non esiste un investimento privo di rischi. Alcuni investimenti possono essere considerati “più sicuri” di altri, ma cè sempre un certo livello di rischio associato allinvestimento. Ma cosa intendiamo...

-

È un buon momento per investire?

È un buon momento per investire? Con il mondo nel mezzo di una pandemia, le azioni sono state sulle montagne russe negli ultimi mesi. Il mercato azionario è passato dai massimi storici ai minimi storici in poche settimane. Se hai i...