Che cos'è uno swap in valuta estera?

Uno swap in valuta estera (noto anche come swap FX) è un accordo per prendere in prestito contemporaneamente una valuta e prestarne un'altra ad una data iniziale, poi scambiando gli importi a scadenza. È utile per prestiti privi di rischio, poiché gli importi scambiati vengono utilizzati come garanzia CollateralCollateral è un bene o una proprietà che un individuo o un'entità offre a un prestatore come garanzia per un prestito. È usato come un modo per ottenere un prestito, fungendo da protezione contro potenziali perdite per il prestatore nel caso in cui il mutuatario sia inadempiente nei suoi pagamenti. per il rimborso.

Riepilogo

- Uno swap in valuta estera si riferisce a un accordo per prendere in prestito contemporaneamente una valuta e prestare un'altra valuta ad una data iniziale, poi scambiando gli importi a scadenza.

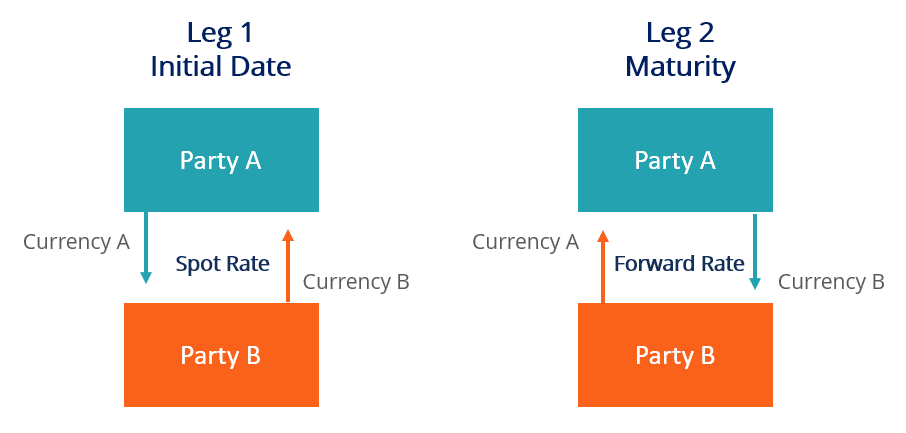

- Leg 1 è l'operazione al tasso spot prevalente. Leg 2 è l'operazione al tasso forward predeterminato.

- Gli swap in valuta a breve termine includono overnight, tom-next, spot-prossima e spot-settimana

- Gli swap in valuta estera e gli swap in valuta incrociata differiscono nei pagamenti degli interessi.

Comprendere gli swap in valuta estera

Affinché uno scambio di valuta estera funzioni, entrambe le parti devono possedere una valuta e hanno bisogno della valuta che possiede la controparte. Ci sono due "gambe":

Tappa 1 alla Data Iniziale

La prima tappa è una transazione al tasso spot prevalente. Le parti scambiano importi dello stesso valore nelle rispettive valute al tasso a pronti. Il tasso spot è il tasso di cambio alla data iniziale.

Tappa 2 a Maturità

La seconda gamba è un'operazione al tasso forward predeterminato alla scadenza. Le parti si scambiano nuovamente gli importi, in modo che ciascuna parte riceva la valuta che ha prestato e restituisca la valuta che ha preso in prestito.

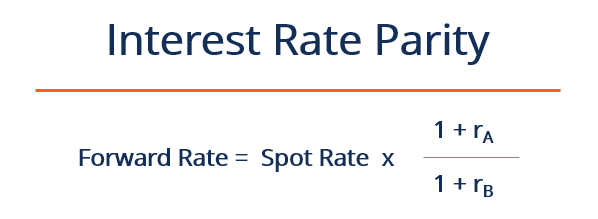

Il tasso a termine è il tasso di cambio su una transazione futura, determinato tra le parti, e di solito si basa sulle aspettative del relativo apprezzamento/deprezzamento delle valute. Le aspettative derivano dai tassi di interesse offerti dalle valute, come dimostrato dalla parità dei tassi di interesse. Se la valuta A offre un tasso di interesse più elevato, è per compensare il deprezzamento atteso rispetto alla valuta B e viceversa.

Gli swap in valuta estera sono utili per prendere in prestito/prestito importi senza sottoscrivere un prestito transfrontaliero. È utile per le imprese multinazionali. Elimina anche il rischio di cambio bloccando il tasso a termine, rendere noto il pagamento futuro.

Esempio pratico

La parte A è canadese e ha bisogno di EUR. La parte B è europea e necessita di CAD. Le parti stipulano oggi uno swap in valuta estera con scadenza a sei mesi. Sono d'accordo a scambiare 1, 000, 000 euro, o equivalente 1, 500, 000 CAD al tasso spot di 1,5 EUR/CAD. Concordano anche su un tasso forward di 1,6 EUR/CAD perché si aspettano che il dollaro canadese si deprezzi rispetto all'euro.

Oggi, La parte A riceve 1, 000, 000 euro e dà 1, 500, 000 dollari canadesi alla parte B. Tra sei mesi, La parte A restituisce 1, 000, 000 EUR e riceve (1, 000, 000 EUR * 1,6 EUR/CAD =1, 600, 000 CAD) dalla parte B, porre fine allo scambio di valuta estera.

Swap in valuta estera a breve termine

Gli swap in valuta a breve termine si riferiscono a quelli con scadenza fino a un mese. Il mercato FX utilizza diverse abbreviazioni per swap FX a breve scadenza, Compreso:

- Pernottamento (N/O) – Uno scambio oggi contro domani

- Tom-Next (T/N) – Uno scambio domani contro il giorno dopo

- Spot-Next (S/N) – Un punto di partenza di scambio (T+2) contro il giorno successivo

- Spot-Settimana (S/W) – Uno scambio di posizione iniziale contro una settimana dopo

Swap in valuta estera contro swap valutario incrociato

Gli swap in valuta estera e gli swap in valuta incrociata sono molto simili e spesso vengono scambiati per sinonimi.

La principale differenza tra i due è il pagamento degli interessi. In uno swap valutario incrociato, entrambe le parti devono pagare gli interessi periodici nella valuta che stanno prendendo in prestito. A differenza di uno swap in valuta estera in cui le parti possiedono l'importo che stanno scambiando, le parti di swap in valuta incrociata prestano l'importo dalla loro banca nazionale e quindi scambiano i prestiti.

Perciò, mentre gli swap in valuta estera sono privi di rischio perché l'importo scambiato funge da garanzia per il rimborso, i cross currency swap sono leggermente più rischiosi. Esiste un rischio di defaultRischio di defaultRischio di default, detta anche probabilità di default, è la probabilità che un mutuatario non effettui i pagamenti completi e tempestivi del capitale e degli interessi, nel caso in cui la controparte non adempia al pagamento degli interessi o al pagamento della somma forfettaria alla scadenza, il che significa che la parte non può pagare il prestito.

Per saperne di più

CFI offre la pagina del programma Commercial Banking &Credit Analyst (CBCA)™ - CBCAG Ottieni la certificazione CBCA™ di CFI e diventa un Commercial Banking &Credit Analyst. Iscriviti e fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione per coloro che desiderano portare la propria carriera a un livello superiore. Per continuare a imparare e far progredire la tua carriera, saranno utili le seguenti risorse:

- Rischio valutarioRischio valutarioRischio valutario, o rischio di cambio, si riferisce all'esposizione affrontata da investitori o società che operano in diversi paesi, in relazione a guadagni o perdite imprevedibili dovuti a variazioni del valore di una valuta rispetto a un'altra valuta.

- Tassi di cambio fissi e ancorati Tassi di cambio fissi e ancorati I tassi di cambio delle valute estere misurano la forza di una valuta rispetto a un'altra. La forza di una valuta dipende da una serie di fattori come il suo tasso di inflazione, tassi di interesse prevalenti nel suo paese d'origine, o la stabilità del governo, per dirne alcuni.

- Tasso a termineTasso a termineIl tasso a termine, in parole povere, è l'aspettativa calcolata del rendimento di un'obbligazione che, teoricamente, avverrà nell'immediato futuro, solitamente alcuni mesi (o anche alcuni anni) dal momento del calcolo. Il corrispettivo del tasso forward viene utilizzato quasi esclusivamente quando si parla di acquisto di buoni del Tesoro

- Parità dei tassi di interesse (IRP) Parità dei tassi di interesse (IRP) La parità dei tassi di interesse (IRP) è una teoria relativa alla relazione tra il tasso di cambio a pronti e il tasso di cambio atteso a pronti o a termine di due valute, in base ai tassi di interesse. La teoria sostiene che il tasso di cambio a termine dovrebbe essere uguale al tasso di cambio a pronti per il tasso di interesse del paese di origine, diviso per il tasso di interesse del paese estero.

investire

-

Linee guida Medicaid in caso di trasferimento all'estero

Linee guida Medicaid in caso di trasferimento all'estero Trasferirsi fuori dallo stato può essere un momento stressante per molte ragioni, soprattutto se si ricevono benefici Medicaid. Mentre esamini attentamente un elenco di agenzie Medicaid statali e cerc...

-

9 modi per invertire la tendenza allo stile di vita

9 modi per invertire la tendenza allo stile di vita Col passare del tempo, potresti scoprire che stai guadagnando più soldi di prima. Congratulazioni! È una buona cosa. Sfortunatamente, nuovo reddito spesso significa nuova spesa. Usi stipendi più alti ...

-

Analisi cloud Ichimoku di Amazon Stock:ORA è un buon momento per acquistare azioni AMZN?

Analisi cloud Ichimoku di Amazon Stock:ORA è un buon momento per acquistare azioni AMZN? Quando acquistare azioni Amazon? Oggi sto usando lanalisi cloud di Ichimoku per il movimento del prezzo delle azioni Amazon (AMZN) per scoprire se ORA è un buon momento per acquistare AMZN. Il prezzo ...

-

Perché prendere in prestito denaro per acquistare criptovalute è davvero una pessima idea

Perché prendere in prestito denaro per acquistare criptovalute è davvero una pessima idea Molti o tutti i prodotti qui provengono dai nostri partner che ci pagano una commissione. È così che guadagniamo. Ma la nostra integrità editoriale garantisce che le opinioni dei nostri esperti non si...