Cos'è una siepe naturale?

Una copertura naturale si riferisce a una strategia che riduce i rischi finanziari nel normale funzionamento di un'istituzione. In genere viene fatto investendo in diversi asset e strumenti finanziari con correlazioni negative tra di loro. La strategia di copertura finanziaria convenzionale di solito contiene derivati e forwardContratto forwardUn contratto forward, spesso abbreviato in "avanti", è un accordo per acquistare o vendere un bene a un prezzo specifico in una data specificata nel futuro. La strategia di copertura naturale non richiede strumenti finanziari sofisticati.

Riepilogo

- Una copertura naturale si riferisce a una strategia che riduce i rischi finanziari nel normale funzionamento di un'istituzione.

- Le coperture naturali sono spesso utilizzate per i rischi di cambio nelle operazioni commerciali, compresa la corrispondenza dei ricavi e dei costi, centri di rifatturazione, e linee di prestito multivaluta.

- Rispetto alle coperture finanziarie, le siepi naturali costano meno, ma sono anche meno flessibili.

Copertura naturale nelle operazioni aziendali

La chiave per le coperture naturali è allocare risorse ad attività correlate negativamente che si comportano in modo opposto in un clima economico. Il guadagno di un asset (o comportamento operativo) dovrebbe essere in grado di compensare approssimativamente la perdita di un altro in modo che il portafoglio o il rischio dell'azienda sia naturalmente coperto.

Le aziende che vendono i loro prodotti nei mercati esteri in genere affrontano rischi valutariRischio valutarioRischio valutario, o rischio di cambio, si riferisce all'esposizione affrontata da investitori o società che operano in diversi paesi, in relazione a guadagni o perdite imprevedibili dovuti a variazioni del valore di una valuta rispetto a un'altra valuta. Il rischio può essere coperto sostenendo spese nella stessa valuta. Tale strategia di copertura naturale è meno costosa e molto più facile da implementare rispetto alla copertura con derivati o forward. Però, la copertura mediante l'adeguamento delle procedure operative è meno flessibile e meno efficace, poiché il valore e la tempistica delle entrate e delle spese potrebbero essere molto diversi.

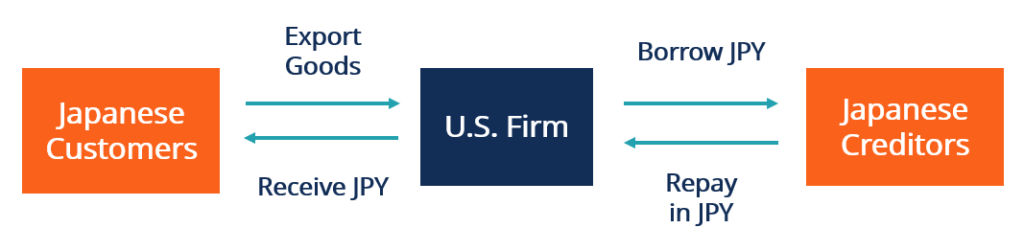

Un altro metodo di copertura naturale per il rischio di cambio consiste nell'indebitarsi nella stessa valuta estera. Per esempio, una società statunitense vende i propri prodotti in Giappone e incassa i propri ricavi in JPY. Affronterà una perdita di cambio se lo JPY si svaluta rispetto all'USD. Per coprire il rischio, la società può prendere in prestito denaro intorno all'importo delle entrate stimate in JPY.

Se lo JPY si apprezza in futuro, la società genererà un guadagno in valuta estera ricevendo entrate in JPY ma una perdita ripagando il suo debito denominato in JPY. Se lo yen si deprezza, la società subirà una perdita dalle sue vendite in Giappone e un guadagno ripagando in JPY meno costosi. In entrambi gli scenari, l'utile e la perdita possono essere approssimativamente compensati in modo che la società abbia una copertura naturale contro il proprio rischio di cambio.

Copertura naturale nella gestione del portafoglio

Per mantenere una copertura naturale per il rischio di ribasso di un portafoglio, un gestore di portafoglio può bilanciare la detenzione di attività con correlazioni negative. Gli asset correlati negativamente generano per la maggior parte del tempo performance opposte. Un gestore di portafoglio deve analizzare le performance storiche degli asset per cercare quelli con correlazioni negative.

Generalmente, il mercato obbligazionario e quello azionario si comportano in modo opposto. Un portafoglio può essere naturalmente coperto detenendo sia obbligazioni che azioni in quantità appropriate. Quando il mercato azionario crolla, la perdita da azioni può essere parzialmente compensata dal guadagno da obbligazioni, e viceversa. Però, anche due beni correlati negativamente possono perdere contemporaneamente in casi estremi. Nella crisi finanziaria globale del 2008Crisi finanziaria globale del 2008-2009La crisi finanziaria globale del 2008-2009 si riferisce alla massiccia crisi finanziaria che il mondo ha affrontato dal 2008 al 2009. La crisi finanziaria ha avuto un impatto su individui e istituzioni in tutto il mondo, con milioni di americani profondamente colpiti. Le istituzioni finanziarie hanno iniziato ad affondare, molti furono assorbiti da entità più grandi, e il governo degli Stati Uniti è stato costretto a offrire salvataggi, sia il mercato azionario che quello obbligazionario sono stati gravemente danneggiati.

Scambio di coppie, come strategia di arbitraggio neutrale rispetto al mercato, può essere utilizzato anche per creare coperture naturali per portafogli. Nel metodo di scambio di coppie, un portafoglio detiene posizioni lunghe e corte in due attività altamente correlate. Poiché i valori degli asset si muovono nella stessa direzione, le posizioni opposte creano guadagni e perdite che possono compensarsi a vicenda.

L'asset allocation è essenziale per le coperture naturali nei portafogli. Un gestore di portafoglio deve determinare con attenzione il rapporto tra le attività da detenere analizzando le loro correlazioni. Anche, le attività con correlazioni positive (negative) non si muovono sempre nelle stesse direzioni (opposte). La copertura non è sempre efficace.

Hedge naturali vs. coperture finanziarie

A differenza delle coperture finanziarie, le coperture naturali non richiedono l'implementazione di complessi derivati finanziari. Per esempio, le strategie di copertura naturale per il rischio di cambio includono il matching di ricavi e costi, centri di rifatturazione, e prestiti multivalutari, mentre le strategie di copertura finanziaria prevedono l'utilizzo di future, inoltrare, o pacchetti di opzioni, e swap sui tassi di interesse cross-currencyInterest Rate SwapUn swap sui tassi di interesse è un contratto derivato attraverso il quale due controparti concordano di scambiare un flusso di pagamenti di interessi futuri con un altro.

Entrambi i tipi di copertura possono portare a una minore redditività. Il rendimento si riduce contemporaneamente al diminuire del rischio. Anche, il processo di copertura stesso comporta dei costi. Però, le coperture naturali sono molto più economiche delle coperture finanziarie che richiedono l'acquisto e la vendita di strumenti finanziari sofisticati.

Lo svantaggio delle coperture naturali è che sono meno flessibili delle coperture finanziarie. Un'azienda ha bisogno di modificare le sue normali procedure operative per raggiungere una siepe naturale. I nuovi comportamenti operativi possono entrare in conflitto con la strategia aziendale originale dell'azienda.

I due tipi di copertura possono essere utilizzati come complementari tra loro per massimizzare il beneficio della copertura. Per esempio, un'azienda può abbinare i propri ricavi con i costi nella stessa valuta per creare una copertura naturale. Se la società ritiene che i propri costi non siano sufficienti a coprire il rischio di ribasso dei propri ricavi, può ulteriormente coprire il resto detenendo alcuni contratti future.

Risorse addizionali

CFI è il fornitore ufficiale della pagina del programma Commercial Banking &Credit Analyst (CBCA)™ globale - CBCAG Ottieni la certificazione CBCA™ di CFI e diventa un Commercial Banking &Credit Analyst. Iscriviti e fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare ad avanzare nella tua carriera, le risorse aggiuntive di seguito saranno utili:

- Contratti futureContratto futureUn contratto futures è un accordo per acquistare o vendere un'attività sottostante in una data successiva per un prezzo predeterminato. È anche noto come derivato perché i contratti future derivano il loro valore da un'attività sottostante. Gli investitori possono acquistare il diritto di acquistare o vendere l'attività sottostante in una data successiva a un prezzo predeterminato.

- Guadagno/perdita in valuta estera Guadagno/perdita in valuta estera Un guadagno/perdita in valuta estera si verifica quando una società acquista e/o vende beni e servizi in una valuta estera, e quella valuta fluttua

- Trading di coppie Trading di coppie Il trading di coppie è un'opzione di trading strategica che viene utilizzata per generare profitti indipendentemente dalla direzione del mercato. I trader che utilizzano la strategia delle coppie determinano due titoli

- USD/CAD Currency CrossUSD/CAD Currency CrossLa coppia di valute USD/CAD rappresenta il tasso quotato per lo scambio da USA a CAD, o, quanti dollari canadesi si riceve per dollaro USA. Per esempio, un tasso USD/CAD di 1,25 significa che 1 dollaro USA è equivalente a 1,25 dollari canadesi. Il tasso di cambio USD/CAD è influenzato da forze economiche e politiche su entrambi

investire

-

La bilancia di Facebook ha un potenziale sbalorditivo: il controllo statale sul denaro potrebbe finire

La bilancia di Facebook ha un potenziale sbalorditivo: il controllo statale sul denaro potrebbe finire LONU riconosce 180 valute in tutto il mondo come moneta a corso legale, tutti emessi da stati nazionali. Non riconosce criptovalute come bitcoin in questo modo, anche se le comunità di appassionati li...

-

Che cos'è un "ICO?"

Che cos'è un "ICO?" Nel mondo della finanza, ci sono offerte iniziali di prodotti, o IPO, dove le azioni di una società sono vendute a investitori istituzionali e solitamente anche investitori al dettaglio. UnIPO è tradi...

-

Cos'è la chiamata a domicilio?

Cos'è la chiamata a domicilio? Una chiamata a domicilio è un ordine da parte di una società di brokeraggio che richiede al titolare del conto di aumentare il capitale del conto a margine quando è inferiore al requisito. La call è s...

-

Riduzioni auto:come funzionano?

Riduzioni auto:come funzionano? Stai pensando di acquistare una nuova auto? Cercando in giro per i rimborsi hai diritto per primo, potresti essere in grado di risparmiare un bel centesimo lungo la strada. Gli sconti sono incentivi...