Che cos'è un fondo negoziato in borsa (ETF)?

Un fondo negoziato in borsa (ETF) è un prodotto di investimento quotato che cattura un paniere di attività che spesso replica la performance di un indice azionario popolare. Come per un'attività finanziaria, un ETF è un fondo che viene negoziato a un prezzo determinato dal mercato e consente a un investitore di negoziare azioni in base alla performance di un intero portafoglio.

Un ETF condivide caratteristiche simili con i fondi comuni di investimento, e i suoi prezzi cambiano durante il giorno, a seconda della domanda e dell'offerta. Gli ETF sono registrati come fondi comuni di investimento o società di investimento a capitale variabile in linea con le linee guida previste dall'Investment Company Act del 1940.

La Securities and Exchange Commission (SEC) degli Stati Uniti Securities and Exchange Commission (SEC) La Securities and Exchange Commission degli Stati Uniti, o SEC, è un'agenzia indipendente del governo federale degli Stati Uniti responsabile dell'attuazione delle leggi federali sui titoli e della proposta di norme sui titoli. È anche responsabile della manutenzione del settore dei titoli e delle borse valori e delle opzioni sovrintende alle operazioni degli ETF. I fondi negoziati in borsa stanno diventando sempre più i prodotti finanziari preferiti da diversi tipi di investitori. Riflettendo la performance di mercato di un indice popolare, come l'S&P 500, un ETF fornisce un rendimento proporzionato all'indice. Presenta minori rischi per l'investitore perché le attività messe in comune sono molto diversificate.

Riepilogo

- Un fondo negoziato in borsa (ETF) è un investimento in un portafoglio di più classi di azioni con la maggior parte delle caratteristiche di investimento e negoziazione simili a quelle di un fondo comune e di azioni ordinarie, rispettivamente.

- I prezzi e la liquidità degli ETF cambiano durante il giorno, a differenza dei fondi comuni il cui valore patrimoniale netto viene determinato alla fine di ogni giornata di negoziazione.

- Gli ETF offrono molteplici vantaggi agli investitori in termini di trasferimento, basso costo, sgravi fiscali, accesso alle varie parti del mercato, e la proprietà di un pool di fondi per gli investimenti.

Origine dei fondi negoziati in borsa (ETF)

La storia degli ETF può essere fatta risalire al concetto di negoziazione di portafoglio o negoziazione di programmi degli anni '80. Il primo scambio di portafoglio ha consentito agli investitori di negoziare azioni dei principali indici utilizzando un unico ordine di negoziazione.

Spesso, un portafoglio era costituito da tutti i titoli S&P 500. Poco dopo, i contratti futures sull'indice S&P 500 sono stati introdotti presso il Chicago Mercantile Exchange, e hanno posto le basi per i portafogli negoziati e le azioni future. La premessa di tale sviluppo era quella di attirare gli investitori istituzionali attraverso un portafoglio di negoziazione e mercati futuri attraenti. Gli investitori individuali e istituzionali avevano bisogno di un prodotto di portafoglio regolamentato dalla SEC.

All'inizio degli anni '90, SPY è stato quotato all'American Stock Exchange (AMEX) come il primo ETF a offrire l'accesso negoziato in borsa al principale indice di mercato. Però, la seconda introduzione dell'ETF nel 1995 ha reso gli ETF come prodotti finanziari isolati fino al 1996, quando World Equity Benchmark Shares (WEBS) è nato sotto la gestione di Barclays Global Investors. I prodotti di investimento sono cresciuti rapidamente fino a diventare una parte importante del trading di ETF, e ora abbracciano varie strategie di trading e classi di attivitàAsset ClassUna classe di attività è un gruppo di veicoli di investimento simili. In genere sono negoziati negli stessi mercati finanziari e soggetti alle stesse regole e regolamenti..

Composizione degli ETF

Gli ETF iniziali sono stati progettati per tenere traccia della performance di specifici indici azionari negli Stati Uniti. Tuttavia, il nuovo e il tipo predominante di ETF cercano di realizzare una particolare strategia di investimento. I moderni ETF sono obbligati a rivelare le informazioni sulla loro quotazione precedente all'inizio di una giornata di negoziazione per facilitare la valutazione.

Una caratteristica che mantiene gli ETF allineati al valore equo è che possono essere creati e rimborsati alla fine di ogni giornata di negoziazione. Sono ibridi in quanto combinano i fondi comuni e le caratteristiche di trading intraday dei fondi chiusi. Tuttavia, Gli ETF possono essere acquistati e condivisi solo da investitori al dettaglio in transazioni di mercato, piuttosto che vendere direttamente singole azioni.

Per acquistare azioni da un ETF, un investitore assembla e deposita un potenziale portafoglio di titoli e liquidità presso il fondo, dopo di che le azioni vengono date in cambio. L'investitore è quindi libero di vendere azioni ai market maker, investitori instituzionali, o singoli investitori su un mercato secondario.

Tipi di ETF

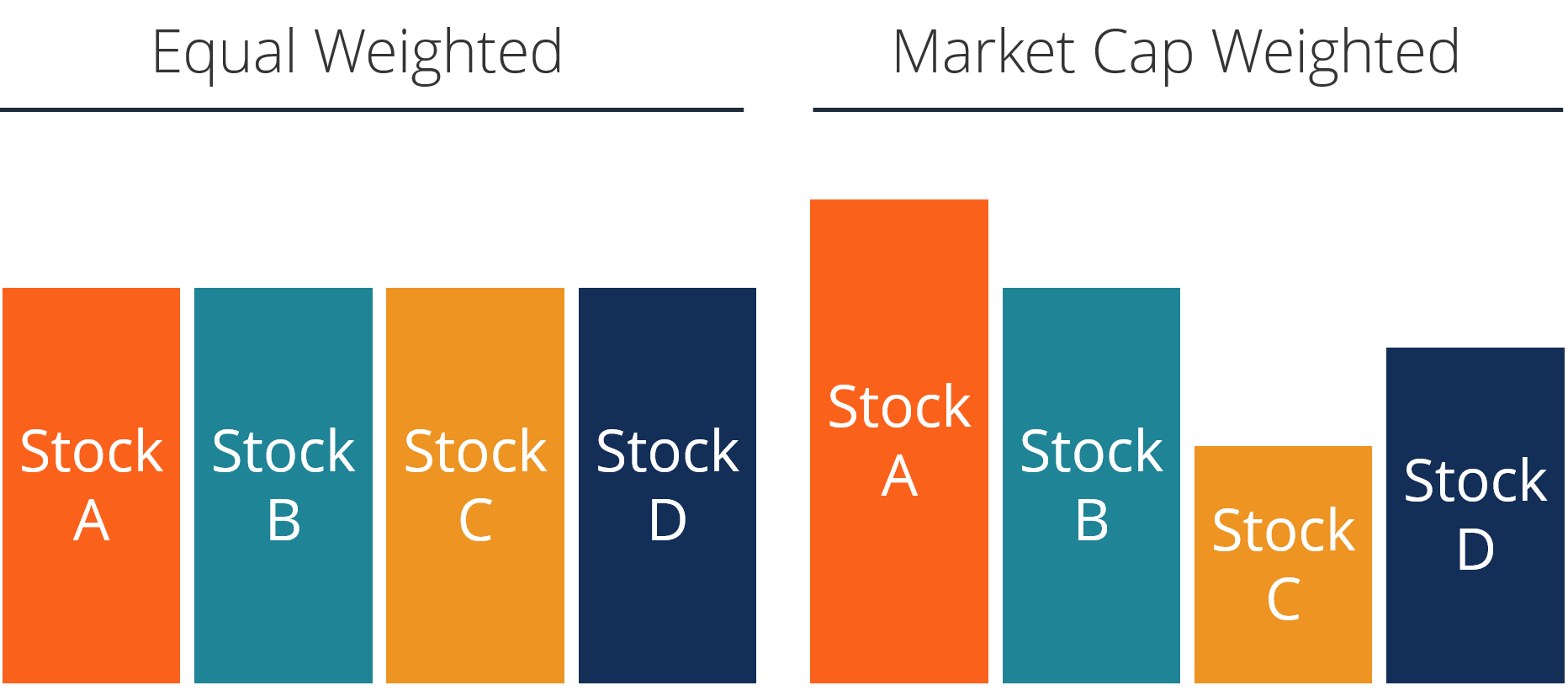

I due tipi di ETF sono basato su indice e ETF a gestione attiva . Gli ETF basati su indici investono specificamente nei titoli che compongono l'indice, mentre quest'ultimo cerca di realizzare una strategia di investimento dichiarata. Gli ETF indicizzati sono progettati per replicare settori di mercato specifici, a differenza degli ETF a gestione attiva, che possono essere acquistati o venduti giornalmente senza considerare la conformità con l'indice.

Vantaggi dell'utilizzo degli ETF come veicoli di investimento

Gli ETF offrono agli investitori ampi vantaggi rispetto ad altri veicoli di investimento, Compreso:

1. Accesso a diverse aree di mercato ad un costo straordinariamente basso

L'industria degli ETF costituisce il 12% del mercato azionario statunitense da 35,5 trilioni di dollari a giugno 2020. A causa del loro basso rapporto di spesa Rapporto di spesaUn rapporto di spesa è una commissione addebitata da una società di investimento per gestire i fondi degli azionisti. Le società di investimento come i fondi comuni di investimento spesso sostengono varie spese operative durante la gestione dei fondi degli investitori, e addebitano una piccola percentuale sui fondi in gestione per coprire le spese., Gli ETF espongono gli investitori ad ampie aree di mercato a un costo straordinariamente basso. Per gli investitori che operano a livello di vendita al dettaglio, Gli ETF sono più economici rispetto ai fondi comuni di investimento indicizzati.

2. Opportunità di costruire nuovi portafogli

Un altro vantaggio fondamentale degli ETF sono le nuove opportunità di costruzione del portafoglio. Gli investitori possono possedere un'ampia gamma di nuove classi di attività a fini di investimento, un'opportunità che prima era difficile e costosa, ad eccezione degli investitori istituzionali. Anche gli ETF sono soggetti a regole di trasparenza. Divulgando giornalmente il loro portafoglio, Gli ETF consentono agli investitori di sapere se il loro portafoglio è gestito secondo il loro obiettivo di investimento dichiarato.

3. Efficienza fiscale

L'efficienza fiscale è un altro vantaggio chiave degli ETF. I loro bassi rendimenti al netto delle imposte risparmiano agli investitori l'onere dell'imposta sulle plusvalenze.

Altre risorse

CFI offre la pagina del programma Capital Markets &Securities Analyst (CMSA)™ - CMSA Iscriviti al programma CMSA® di CFI e diventa un Analista di mercati finanziari e titoli certificato. Fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione per coloro che desiderano portare la propria carriera al livello successivo. Per continuare ad apprendere e sviluppare la tua base di conoscenze, si prega di esplorare le risorse pertinenti aggiuntive di seguito:

- Imposta sulle plusvalenze Imposta sulle plusvalenze L'imposta sulle plusvalenze è un'imposta imposta sulle plusvalenze o sui profitti che un individuo realizza dalla vendita di beni. L'imposta viene applicata solo una volta che il bene è stato convertito in denaro, e non quando è ancora nelle mani di un investitore.

- DiversificazioneDiversificazioneLa diversificazione è una tecnica di allocazione delle risorse del portafoglio o del capitale a una varietà di investimenti. L'obiettivo della diversificazione è mitigare le perdite

- Indice S&P 500 Indice S&P 500 Indice Standard and Poor's 500, abbreviato come indice S&P 500, è un indice che comprende le azioni di 500 società quotate in borsa nel

- Il Securities Act del 1933 Il Securities Act del 1933 Il Securities Act del 1933 è stata la prima grande legge federale sui titoli approvata in seguito al crollo del mercato azionario del 1929. La legge è anche chiamata Truth in Securities Act, la legge federale sui valori mobiliari, o la legge del 1933. È stato approvato il 27 maggio 1933 durante la Grande Depressione. ...la legge mirava a correggere alcuni illeciti

investire

-

Ecco una mappa per uscire da Amazon

Ecco una mappa per uscire da Amazon Cè molto da dire per il negozio di tutto. In modi molto reali, può risparmiare tempo e denaro, e molte famiglie e individui si affidano alla facilità duso di Amazon, spedizione veloce, e vasto catalog...

-

Come scoprire se un creditore ha presentato una sentenza contro di te?

Come scoprire se un creditore ha presentato una sentenza contro di te? Ogni tribunale conserva i registri delle precedenti sentenze giudiziarie. A seconda delle leggi del tuo stato, un creditore con una sentenza del tribunale contro di te può avere il diritto di associa...

-

Il posto più economico in cui vivere nell'Ontario meridionale

Il posto più economico in cui vivere nell'Ontario meridionale Alla ricerca del posto più economico in cui vivere in Ontario, Canada? Allora potresti prendere in considerazione lidea di trasferirti a Windsor, Londra, Barrie o una piccola città come Amherstburg. O...

-

Fallo se hai troppi debiti sulla carta di credito

Fallo se hai troppi debiti sulla carta di credito Le tue carte di credito sono esaurite e ti senti sotto pressione. Sei stressato e devi fare un cambiamento. Non sei solo. Secondo le statistiche del debito 2015 pubblicate da NerdWallet, la famiglia...