Il mercato sta vivendo un debacle del fondo di debito? (Include informazioni su DHFL)

Gli investitori di fondi comuni di investimento di debito sono preoccupati, visti i recenti avvenimenti nel mercato.

La situazione è iniziata con il fiasco IL&FS per poi concretizzarsi con una serie di declassamenti in società come Yes Bank, DHFL, Reliance Capital e Essel Group.

La situazione di panico è stata causata anche dal fatto che la maggior parte degli investitori in fondi comuni di investimento di debito ritiene che questi prodotti siano strumenti davvero sicuri. Dunque, la dura realtà dei declassamenti e delle insolvenze ha preso d'assalto interi mercati.

Dunque, gli investitori devono sapere che i rendimenti generati dopo il tasso privo di rischio verranno con una quantità di rischio. Così, da un lato molti strumenti di fondi comuni di investimento di debito soddisfano i rendimenti dei depositi vincolati nelle banche, ma si tratta di una serie di rischi associati.

La situazione di panico è iniziata con il declassamento del gruppo IL&FS da AAA a D in meno di due mesi (avvenuto lo scorso anno a settembre). Ciò è stato determinato dal default sulle sue passività.

Ultimamente è successa una cosa simile con il Gruppo Essel. Kotak Mutual Fund non ha potuto onorare completamente il denaro dovuto nei suoi piani a scadenza fissa (FMP) ai suoi investitori.

Questa situazione ha anche creato scetticismo nella comunità degli investitori. (Nota:tuttavia, Essel Group ha avuto tempo fino al 30 settembre, 2019 per onorare tutto il suo debito. I promotori sono in trattativa e si ritiene che presto verranno prese decisioni per risolvere la questione)

A causa dell'espandersi della crisi di IL&FS, il governo centrale e la Banca centrale hanno dovuto intervenire per pacificare l'investitore e la comunità aziendale.

Sebbene siano stati presi dei provvedimenti, permangono ancora vincoli di liquidità. Cerchiamo di capirlo attraverso dati che aiuteranno i nostri investitori a prendere atto della situazione.

L'Associazione dei fondi comuni dell'India (AMFI) ha previsto per la prima volta la suddivisione delle posizioni nette sui fondi di tutte le categorie di schemi dopo la ricategorizzazione dei fondi comuni di investimento. (Nota:ci sono 16 categorie di fondi comuni di investimento di debito e un totale di categorie nei fondi comuni di investimento è di 36 dopo la ricategorizzazione)

I dati riflettono che i fondi comuni di investimento del debito, principalmente i fondi di media durata e i fondi rischio di credito hanno visto un deflusso il mese scorso ad aprile 2019. I deflussi in ciascuna categoria sono stati mostrati di seguito:-

Tipo di fondo Deflussi (ad aprile 2019) Fondi di media durata INR 531 crore Fondi di rischio di credito INR 1253 croreNota:i fondi per il rischio di credito sono schemi che investono almeno il 65% del loro corpus in titoli con rating AA o inferiore. Dunque, possiamo dire che per questo prodotto il rischio insito rispetto ad altri strumenti di debito simili è molto elevato.

I fondi di media durata sono fondi aperti che investono in strumenti con una durata compresa tra tre e quattro anni. Il rischio associato all'investimento in questo tipo di fondo è medio.

Gli investitori dovrebbero essere preoccupati in questa situazione?

Gli analisti ritengono che i deflussi da questa categoria potrebbero essere motivo di preoccupazione e influire sulla domanda di commercial paper (CP).

Tuttavia, dovremmo capire che la maggior parte degli afflussi nei PC provengono principalmente da fondi liquidi che stanno vedendo forti afflussi. Diciamo ad esempio nel mese di aprile 2019, gli afflussi netti nei fondi del debito sono stati di circa INR 1,21 lakh crore di cui include INR 89, 778 crore di afflusso in fondi liquidi.

In una recente intervista, Signor Karthik Srinivasan, il vicepresidente dell'ICRA ha affermato di stimare che circa 3,17 milioni di milioni di milioni di CP maturati in meno di 90 giorni vedranno rollover regolari. Anche la maggior parte dei partecipanti al mercato crede lo stesso.

La situazione DHFL

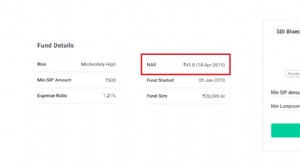

Dewan House Finance Corporation Limited, che è una società finanziaria non bancaria non è riuscita a effettuare un pagamento programmato il 4 giugno, 2019. Infatti, i fondi di DHFL hanno subito perdite fino al 53%.

Circa 165 schemi che hanno investito in questo titolo, registrato un calo di circa il 5%.

Probabilmente una parte minore della comunità degli investitori l'ha visto arrivare, poiché DHFL ha già sofferto di una crisi di liquidità. Tuttavia, DHFL non era inadempiente prima di questo.

Conclusione

Sebbene si siano verificati deflussi nei fondi rischio di credito e di media durata, questi erano di piccole dimensioni. Questi fondi non investono in PC dove risiede il massimo pessimismo e attenzione.

I fondi liquidi hanno visto quindi un forte afflusso e quindi, i rischi possono essere gestiti correttamente.

Inoltre, se guardi l'immagine più grande, l'esposizione di tutte le case di fondi comuni di investimento a carte di società di DHFL, IL&FS, Essel Group e Yes Bank sono una parte molto piccola dell'AUM dei fondi comuni di investimento di debito totale.

Tuttavia, sono stati predisposti schemi e linee guida per risolvere il problema. Governo così come gli organismi di regolamentazione vale a dire. SEBI e AMFI stanno controllando lo stesso.

Diciamo per esempio sulla scia dei continui declassamenti del rating, la banca centrale ha affermato che le società finanziarie non bancarie (NBFC) con attività superiori a INR 5000 crore devono nominare un chief risk officer (CRO).

Il ruolo primario della CRO sarà l'identificazione, misurazione e quindi mitigazione dei rischi.

Per gli investitori è sempre consigliabile effettuare ricerche approfondite sui prodotti prima di investire. Quando si investe in fondi comuni di investimento di debito, è estremamente importante scegliere uno schema che corrisponda al nostro orizzonte di investimento e al nostro profilo di rischio.

La tabella seguente può aiutare gli investitori a fare una scelta informata:-

Finanziare Stile di investimento Rischio coinvolto Fondi notturni 1 giorno Meno rischioso Fondi liquidi Fino a 91 giorniMolto basso Fondi di durata ultra breve Da 3 a 6 mesiMolto basso Fondi a bassa durata Da 6 a 12 mesi Bassa Fondi del mercato monetario Fino a 1 annoBasso Fondo di breve durata da 1 a 3 anni Bassa Fondi di media durata Da 3 a 4 anniMedio Fondi a lunga durata Superiore a 7 anniAlto Fondi di rischio di credito Min 65% investito in obbligazioni societarieMolto alto Fondo obbligazionario aziendale Min 80 percento investito in obbligazioni societarieMolto alto Fondi dorati 80 percento in G sec, per tutta la maturitàMolto alto Fondi bancari e PSU Min 80 per cento investito in banche, alimentatori, istituzioni finanziarie pubblicheMedioBuon investimento!

Disclaimer:le opinioni espresse in questo post sono quelle dell'autore e non quelle di Groww

Fondo di investimento pubblico

- La differenza tra fondi comuni di investimento a carico e a vuoto

- Il fondo di debito

- Il Fondo dei Fondi

- Conseguenze giuridiche della definizione di fondi comuni di investimento

- I fondi comuni di investimento possono radunarsi contro i mercati ribassisti?

- Fondi comuni contro il conto secondario

- Fondi comuni di investimento e metrica del prelievo

- Il potenziale illimitato dei fondi in pool

- Le economie di scala dei fondi comuni di vantaggio

- I rendimenti irregolari dei fondi comuni di investimento

-

I migliori e peggiori fondi comuni della correzione di mercato

I migliori e peggiori fondi comuni della correzione di mercato 2005 Getty Images Lesperienza è un insegnante meraviglioso, è così che sappiamo che molti funghi sono velenosi e che i gufi sono degli schifosi animali domestici. Gli investitori che hanno vissuto l...

-

I 5 migliori fondi comuni di investimento per un mercato roccioso

I 5 migliori fondi comuni di investimento per un mercato roccioso Getty Images Il mercato azionario ha dato agli investitori un brutto caso di colpo di frusta negli ultimi mesi. In dicembre, lindice Standard &Poors 500 è crollato del 9%. Da allora, però, il benchm...