Esempi di politiche monetarie espansive

Ci sono diverse azioni che una banca centrale può intraprendere che sono politiche monetarie espansive. Le politiche monetarie sono azioni intraprese per influenzare l'economia di un paese. I passaggi chiave utilizzati da una banca centrale per espandere l'economia includono:

- Diminuendo il tasso di sconto.

- Acquisto di titoli di Stato.

- Ridurre il coefficiente di riserva.

Tutte queste opzioni hanno lo stesso scopo:espandere l'offerta di valuta o l'offerta di moneta per il paese.

Punti chiave

- Una banca centrale, come la Federal Reserve negli Stati Uniti, utilizzerà moneta espansiva per rafforzare un'economia.

- Le tre azioni chiave della Fed per espandere l'economia includono un tasso di sconto ridotto, acquistare titoli di stato, e coefficiente di riserva ridotto.

- Uno dei più grandi esempi di politica monetaria espansiva è avvenuto negli anni '80.

- La Fed ha anche impiantato una politica espansionistica durante gli anni 2000 in seguito alla Grande Recessione, abbassare i tassi di interesse e utilizzare il quantitative easing.

Stimolare le politiche monetarie

La banca centrale utilizzerà spesso la politica per stimolare l'economia durante una recessione o in previsione di una recessione. L'espansione dell'offerta di moneta ha lo scopo di ridurre i tassi di interesse e i costi di finanziamento, con l'obiettivo di aumentare i consumi e gli investimenti.

Tassi di interesse

Quando i tassi di interesse sono già alti, la banca centrale si concentra sulla riduzione del tasso di sconto. Man mano che questo tasso diminuisce, le aziende e i consumatori possono prendere in prestito più a buon mercato. Il calo del tasso di interesse rende i titoli di stato, e conti di risparmio meno attraenti, incoraggiare investitori e risparmiatori verso attività di rischio.

Facilitazione per quantità

Quando i tassi di interesse sono già bassi, c'è meno spazio per la banca centrale per tagliare i tassi di sconto. In questo caso, le banche centrali acquistano titoli di stato. Questo è noto come allentamento quantitativo (QE).

Il QE stimola l'economia riducendo il numero di titoli di Stato in circolazione. L'aumento della moneta rispetto a una diminuzione dei titoli crea una maggiore domanda di titoli esistenti, abbassare i tassi di interesse, e incoraggiando l'assunzione di rischi.

Rapporto di riserva

Un coefficiente di riserva è uno strumento utilizzato dalle banche centrali per aumentare l'attività di prestito. Durante le recessioni, le banche hanno meno probabilità di prestare denaro, e i consumatori hanno meno probabilità di richiedere prestiti a causa dell'incertezza economica. La banca centrale cerca di incoraggiare l'aumento dei prestiti da parte delle banche diminuendo il coefficiente di riserva, che è essenzialmente la quantità di capitale che una banca commerciale deve trattenere quando concede prestiti.

Esempio di attuazione della politica monetaria

L'attuazione di successo più ampiamente riconosciuta della politica monetaria negli Stati Uniti si è verificata nel 1982 durante la recessione antinflazionistica causata dalla Federal Reserve sotto la guida di Paul Volcker.

L'economia degli Stati Uniti alla fine degli anni '70 stava vivendo un aumento dell'inflazione e dell'aumento della disoccupazione. Questo fenomeno, chiamata stagflazione, era stato precedentemente considerato impossibile secondo la teoria economica keynesiana e l'ormai defunta curva di Phillips. Nel 1978, Volcker era preoccupato che la Federal Reserve stesse mantenendo i tassi di interesse troppo bassi e li avesse portati al 9%. Ancora, persisteva l'inflazione.

Volcker ha mantenuto la rotta e ha continuato a combattere le pressioni inflazionistiche aumentando i tassi di interesse. Entro giugno 1981, il tasso sui fed funds è salito al 20%, e il prime rate è salito al 21,5%. Inflazione, che ha raggiunto il 13,5% nello stesso anno, si è schiantato fino al 3,2% entro la metà del 1983.

L'aumento dei tassi è stato uno shock per la struttura del capitale nell'economia. Molte aziende hanno dovuto rinegoziare i loro debiti e tagliare i costi. Le banche hanno chiesto prestiti, e la spesa totale e il prestito sono diminuiti drasticamente. Durante questa riorganizzazione, il livello di disoccupazione negli Stati Uniti è salito a oltre il 10% per la prima volta dalla Grande Depressione. Però, l'obiettivo di politica monetaria di riduzione dell'inflazione sembrava essere stato raggiunto.

Un esempio più recente di politica monetaria espansiva è stato osservato negli Stati Uniti alla fine degli anni 2000 durante la Grande Recessione. Quando i prezzi delle case hanno iniziato a scendere e l'economia ha rallentato, la Federal Reserve ha iniziato a ridurre il tasso di sconto dal 5,25% nel giugno 2007 fino allo 0% entro la fine del 2008. Con l'economia ancora debole, ha intrapreso acquisti di titoli di Stato da gennaio 2009 ad agosto 2014, per un totale di 3,7 trilioni di dollari.

mercato dei cambi

-

Come calcolare una linea di base

Come calcolare una linea di base Calcola la media di base. Una linea di base indica un normale, valore atteso e rende evidenti e calcolabili i cambiamenti rispetto alla norma. Le linee di base possono essere utilizzate per qualsiasi...

-

Cosa succede quando qualcun altro paga la mia tassa di proprietà?

Cosa succede quando qualcun altro paga la mia tassa di proprietà? Molti proprietari di case non devono nemmeno pensare di pagare le tasse sulla proprietà. I loro prestatori di mutui includono un dodicesimo dellimporto annuo in ciascuna delle loro rate mensili del mu...

-

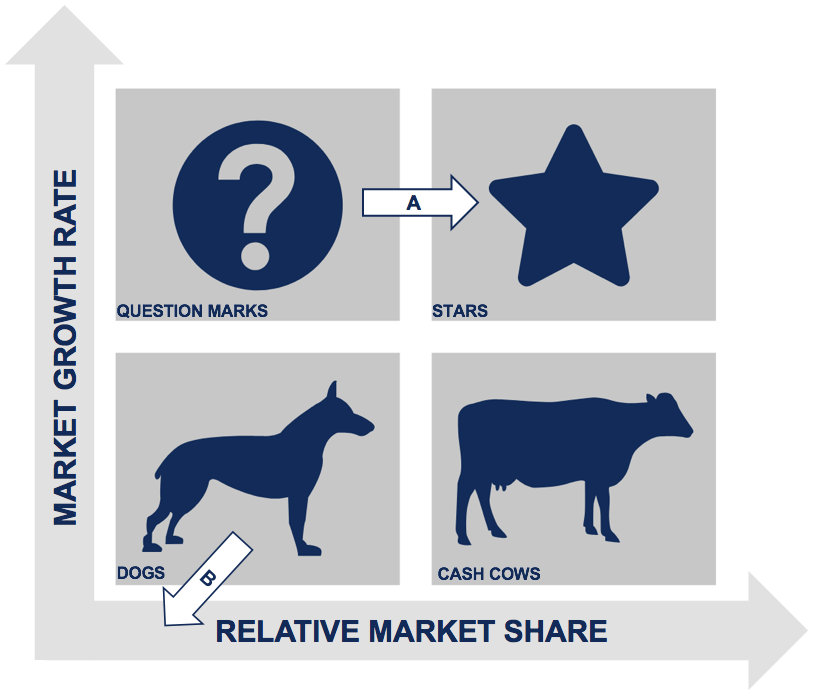

Che cos'è la matrice del Boston Consulting Group (BCG)?

Che cos'è la matrice del Boston Consulting Group (BCG)? La matrice del Boston Consulting Group (matrice BCG), indicata anche come matrice del portafoglio prodotti, è uno strumento di pianificazione aziendale utilizzato per valutare la posizione strategica ...

-

Che cos'è un rollover in natura?

Che cos'è un rollover in natura? Il materiale rotabile in unIRA non è difficile con il piano giusto. Un rinnovamento in natura è un metodo per trasferire fondi non in contanti da un piano pensionistico del datore di lavoro a un cont...