Fondi in pool

Cosa sono i fondi in pool?

I fondi in pool sono fondi in un portafoglio di molti investitori individuali che vengono aggregati ai fini dell'investimento. Fondi comuni di investimento, hedge fund, fondi negoziati in borsa, fondi pensione, e i fondi comuni di investimento sono tutti esempi di fondi in pool gestiti professionalmente. Gli investitori in fondi comuni beneficiano di economie di scala, che consentono costi di negoziazione inferiori per dollaro di investimento, e diversificazione.

Punti chiave

- I fondi aggregati aggregano il capitale di un numero di individui, investendo come un unico portafoglio gigante.

- Molti fondi in comune, come fondi comuni di investimento e fondi comuni di investimento (UIT), sono gestiti professionalmente.

- I fondi in pool consentono a un individuo di accedere a opportunità di scala disponibili solo per i grandi investitori istituzionali.

Le basi dei fondi in pool

Gruppi come i club di investimento, partnership, e i trust utilizzano fondi comuni per investire in azioni, obbligazioni, e fondi comuni di investimento. Il conto di investimento collettivo consente agli investitori di essere trattati come un unico titolare del conto, consentendo loro di acquistare più azioni collettivamente di quanto potrebbero individualmente, e spesso a prezzi migliori, scontati.

I fondi comuni di investimento sono tra i più noti tra i fondi in pool. Gestito attivamente da professionisti, a meno che non siano fondi indicizzati, hanno distribuito le loro partecipazioni su vari veicoli di investimento, riducendo l'effetto che ogni singolo o classe di titoli ha sul portafoglio complessivo. Poiché i fondi comuni di investimento contengono centinaia o migliaia di titoli, gli investitori sono meno colpiti se un titolo sottoperforma.

Un altro tipo di fondo comune è il fondo comune di investimento. Questi fondi riuniti prendono denaro da investitori più piccoli per investire in azioni, obbligazioni, e altri titoli. Però, a differenza di un fondo comune, il fondo comune di investimento non modifica il proprio portafoglio nel corso della vita del fondo e investe per un periodo di tempo determinato.

Vantaggi e svantaggi dei fondi in pool

Vantaggi

Con fondi comuni, gruppi di investitori possono trarre vantaggio da opportunità tipicamente disponibili solo per i grandi investitori. Inoltre, gli investitori risparmiano sui costi di transazione e diversificano ulteriormente i loro portafogli. Poiché i fondi contengono centinaia o migliaia di titoli, gli investitori sono meno colpiti se un titolo ha una performance inferiore.

La gestione professionale aiuta a garantire che gli investitori ricevano il miglior compromesso rischio-rendimento, allineandosi al loro lavoro con gli obiettivi del fondo. Questa gestione aiuta gli investitori che potrebbero non avere il tempo e le conoscenze per gestire interamente i propri investimenti.

Fondi comuni di investimento, in particolare, offrono una gamma di opzioni di investimento per le persone altamente aggressive, investitore moderatamente aggressivo e avverso al rischio. I fondi comuni consentono il reinvestimento di dividendi e interessi che possono acquistare ulteriori quote di fondi. L'investitore risparmia denaro non pagando commissioni di transazione per detenere tutti i titoli contenuti nel paniere del portafoglio del fondo mentre fa crescere il suo portafoglio.

Professionisti-

La diversificazione riduce il rischio.

-

Le economie di scala aumentano il potere d'acquisto.

-

La gestione del denaro professionale è disponibile.

-

Gli investimenti minimi sono bassi.

-

Sono previste commissioni e canoni annuali.

-

Le attività del fondo possono avere conseguenze fiscali.

-

L'individuo non ha il controllo sugli investimenti.

-

La diversificazione può limitare il rialzo.

Svantaggi

Quando il denaro viene raccolto in un fondo di gruppo, il singolo investitore ha meno controllo sulle decisioni di investimento del gruppo rispetto a quando prendesse le decisioni da solo. Non tutte le decisioni di gruppo sono le migliori per ogni individuo del gruppo. Anche, il gruppo deve raggiungere un consenso prima di decidere cosa acquistare. Quando il mercato è volatile, dedicare tempo e sforzi per raggiungere un accordo può togliere opportunità di profitti rapidi o ridurre potenziali perdite.

Quando si investe in un fondo gestito professionalmente, un investitore cede il controllo al gestore del denaro che lo gestisce. Inoltre, sostiene costi aggiuntivi sotto forma di commissioni di gestione. Addebitato annualmente come percentuale delle attività in gestione (AUM), le commissioni riducono il rendimento totale di un fondo.

Alcuni fondi comuni di investimento addebitano anche un carico o una commissione di vendita. I fondi varieranno in base al momento in cui viene fatturata questa commissione, ma i più comuni sono i costi di front-end, pagati al momento dell'acquisto e quelli di back-end, pagati al momento della cessione.

Un investitore archivierà e pagherà le tasse sulle plusvalenze distribuite dal fondo. Questi profitti sono distribuiti equamente tra tutti gli investitori, a volte a scapito di nuovi azionisti che non hanno avuto la possibilità di beneficiare nel tempo delle partecipazioni cedute.

Se il fondo vende spesso partecipazioni, le distribuzioni delle plusvalenze potrebbero avvenire annualmente, aumentare il reddito imponibile di un investitore.

Esempio di fondo in pool

Il gruppo d'avanguardia, Inc. è una delle più grandi società di gestione degli investimenti e fornitori di servizi di piani pensionistici al mondo. L'azienda offre centinaia di diversi fondi comuni di investimento, ETF, e altri fondi comuni agli investitori di tutto il mondo.

Per esempio, la sua filiale canadese, Vanguard Investments Canada, offre agli investitori canadesi molti prodotti di fondi in pool. Questi prodotti includono 39 ETF canadesi e quattro fondi comuni di investimento, insieme a 12 fondi pensione target e otto fondi in pool, questi ultimi due gruppi sono disponibili per gli investitori istituzionali.

Uno dei fondi riuniti, Vanguard Global ex Canada Fixed Income Index Pooled Fund (CAD-hedged), investe in obbligazioni estere. Ad aprile 2019, è stato necessario un nuovo benchmark, il Bloomberg Barclays Global Aggregate ex-CAD Float Adjusted and Scaled Index, per trarre vantaggio dall'inclusione delle obbligazioni bancarie della politica del governo cinese nella sua offerta di portafoglio canadese.

Informazioni sul fondo

-

I miei genitori non possono più permettersi il college:cosa devo fare?

I miei genitori non possono più permettersi il college:cosa devo fare? Quando la maggior parte dei genitori si offre di finanziare le tasse scolastiche dei propri figli, è con laspettativa che le loro circostanze finanziarie rimarranno relativamente invariate. Anche con ...

-

Come allenarsi per diventare un istruttore SilverSneakers

Come allenarsi per diventare un istruttore SilverSneakers X La popolazione degli Stati Uniti di età pari o superiore a 65 anni raddoppierà tra il 2000 e il 2030, secondo lAmministrazione sullinvecchiamento. Medicare e altri piani di assicurazione sanitaria ...

-

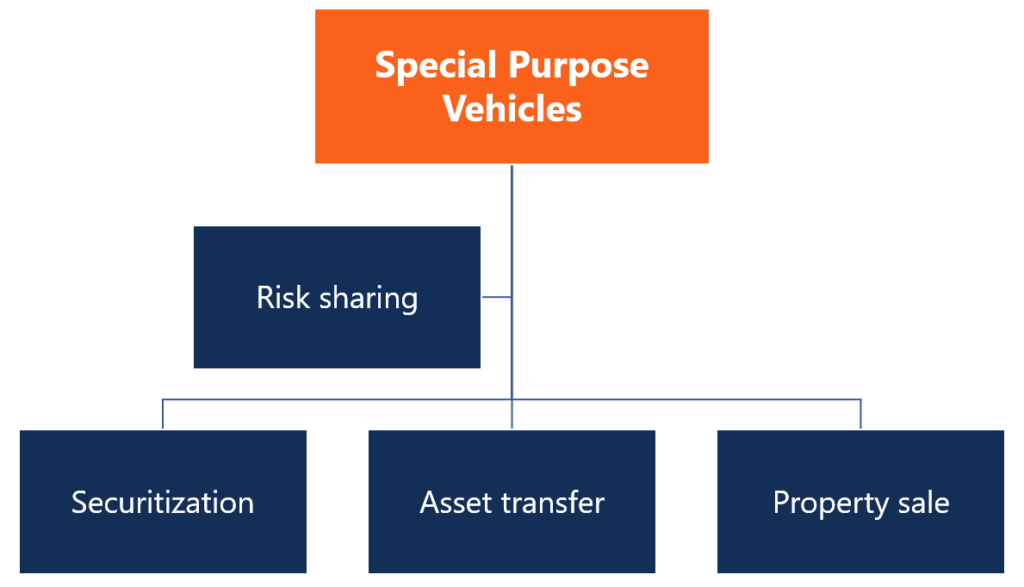

Che cos'è un veicolo per scopi speciali (SPV)?

Che cos'è un veicolo per scopi speciali (SPV)? Uno Special Purpose Vehicle (SPV) è unentità legale separata creata da unorganizzazione. La SPV è una società distinta con proprie attivitàTipi di attivitàI tipi comuni di attività includono correnti,...

-

Tenere il passo o trattenersi? La sfida della regolamentazione per il governo

Tenere il passo o trattenersi? La sfida della regolamentazione per il governo Il nuovo primo ministro australiano, Malcom Turnbull, ha annunciato quello che chiama un “governo del 21° secolo”. The Conversation continua la sua serie concentrandosi su come dovrebbe essere un tale...