L'effetto del debito sul costo del capitale

L'importo del debito che una società detiene è importante da considerare quando si valuta il proprio titolo

L'importo del debito che una società detiene è importante da considerare quando si valuta il proprio titolo Sebbene ci siano diversi metodi per calcolare il costo del capitale di una società, è essenzialmente l'importo del rendimento che una società deve fornire sulle sue azioni, attraverso dividendi e apprezzamenti, che costringerà gli investitori ad acquistarli e quindi a finanziare l'azienda. Può anche essere visto come una misura del rischio dell'azienda, poiché gli investitori richiederanno un profitto maggiore dalle azioni di una società rischiosa in cambio dell'esposizione a un rischio più elevato. Poiché l'aumento del debito di un'azienda generalmente porta a un aumento del rischio, l'effetto del debito è di aumentare il costo del capitale di una società.

In che modo il debito influisce sui profitti

L'assunzione di debiti per finanziare una società è nota come leva finanziaria, o ingranaggio, perché il debito funziona per amplificare i guadagni o le perdite dell'impresa. Considera un'impresa in grado di prendere in prestito denaro o emettere obbligazioni con un interesse del 7%. Se l'azienda realizza un rendimento del 10% sulle proprie attività in un anno positivo, contrarre il debito è una buona idea, poiché il rendimento supera gli interessi dovuti. Aumentando il patrimonio aziendale, il finanziamento del debito ha anche aumentato i suoi profitti. Nel caso di un brutto anno, però, con l'impresa che restituisce il 4 per cento sulle sue attività, il debito ridurrà i profitti anche più del normale, poiché il costo dell'interesse è maggiore del rendimento.

Prezzo azionario

Più debito ha un'azienda aumenta la volatilità dei suoi profitti e quindi il suo rischio. La volatilità è un fattore importante nelle formule che aiutano gli investitori a determinare il prezzo equo di un'azione. Una delle formule più popolari, il capital asset pricing model o CAPM, afferma sostanzialmente che all'aumentare della volatilità, gli investitori dovrebbero aspettarsi rendimenti maggiori. Ciò significa che le azioni di società con un debito più elevato (e una volatilità più elevata) dovrebbero avere rendimenti maggiori rispetto a società simili con un debito inferiore.

Finanziamento azionario

Quando una società con una grande quantità di debito tenta di emettere azioni, o azioni, per autofinanziarsi, il costo di tale capitale sarà relativamente più elevato in termini di dividendi attesi e apprezzamento del titolo. Se il prezzo delle sue azioni non raggiunge l'obiettivo, l'azienda potrebbe vedere diminuire il suo valore, poiché gli investitori considerano la società una società sottoperformante. Va inoltre notato che come leva di una società, o la proporzione del debito rispetto al patrimonio netto aumenta, il costo del capitale aumenta in modo esponenziale. Ciò è dovuto al fatto che gli obbligazionisti e altri prestatori richiederanno tassi di interesse più elevati delle società con un'elevata leva finanziaria.

Usare il debito in modo efficace

Gli effetti del debito sul costo del capitale non significano che debba essere evitato. Il finanziamento con debito è solitamente più economico del capitale perché i pagamenti degli interessi sono deducibili dal reddito imponibile di una società, mentre i pagamenti dei dividendi non lo sono. Inoltre il debito può essere rifinanziato se i tassi si abbassano, ed eventualmente viene rimborsato; una volta emesso, le azioni rappresentano l'obbligazione perpetua dei dividendi e una diluizione del controllo della società.

Effetto sugli investitori

Gli investitori spesso considerano le aziende che si assumono il rischio come dinamiche e dotate di potenziale di crescita. Si rendono conto che per ottenere rendimenti più elevati dovranno investire in società più rischiose. Se un'impresa è saggia sul suo rapporto debito/PIL e su come utilizza i suoi maggiori profitti, l'assunzione di debiti può rendere l'azienda più attraente per gli investitori.

investire

-

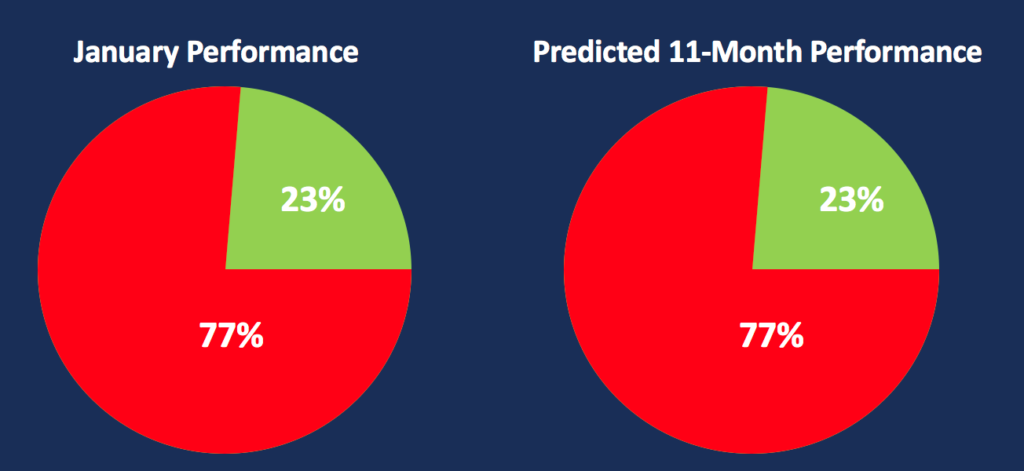

Cos'è il barometro di gennaio?

Cos'è il barometro di gennaio? Il barometro di gennaio è lidea che la performance degli investimenti dellindice S&P 500S&P 500 IndexThe Standard and Poors 500 Index, abbreviato come indice S&P 500, è un indice che comprende le azio...

-

Fred Schebesta era perfetto con la sua previsione sui prezzi dei bitcoin

Fred Schebesta era perfetto con la sua previsione sui prezzi dei bitcoin Fred Schebesta, un co-fondatore del sito di confronto di finanza personale globale Finder.com , uscito ad aprile a Previsione del prezzo del bitcoin di $7, 500 entro il 1 giugno. Con i prezzi ...

-

C'è un progetto per il successo?

C'è un progetto per il successo? No. Almeno, Non lho ancora trovato. E immagino che lo stesso valga per te. Altrimenti non staresti leggendo questo. Questi giorni, Vedo sempre più persone che fingono di avere il progetto per il suc...

-

L'imposta sull'età dell'assicurazione auto potrebbe avere un impatto su due generazioni,

L'imposta sull'età dell'assicurazione auto potrebbe avere un impatto su due generazioni, lo studio trova I baby boomer e i Gen Zer pagano un premio medio mensile di assicurazione auto più alto, e forse ingiustificato, in parte a causa della presunta tassa sulletà, secondo un nuovo ...