Misurazione della volatilità con l'Average True Range (ATR)

Intervallo medio reale ( ATR ) è una misura della volatilità proposta da Welles Wilder, un analista tecnico e commerciante che ha introdotto il termine nel suo libro del 1978, Nuovi concetti. L'ATR viene misurato determinando un intervallo basato su alti e bassi durante un ciclo di trading corrente. L'ATR è sempre la più grande di tre misure:

- Corrente alta meno corrente bassa

- Valore assoluto del massimo attuale meno la chiusura precedente

- Valore assoluto del minimo attuale meno la chiusura precedente

Termini e definizioni

Per comprendere questi tre intervalli, è prima necessario comprendere i termini utilizzati. Spesso, nell'analisi vengono utilizzate due gamme di titoli; c'è un corto raggio e un lungo raggio. Il punto in cui i due crossover è una misura fondamentale per stabilire se il titolo tenderà al rialzo o al ribasso. Il alta corrente e corrente bassa di un titolo sono il punto più alto e più basso durante l'intervallo a breve termine. Per esempio, l'intervallo può essere un giorno o 14 giorni, e la formula misura la volatilità in quel periodo. Chiudi precedente è il prezzo di chiusura del titolo il giorno di negoziazione precedente. L'ultimo termine utilizzato è valore assoluto. Questo significa la stessa cosa in finanza come in matematica. È una misura di quanto un numero si sia allontanato dalla norma, e se la mossa è stata verso l'alto o verso il basso non importa.

Corrente alta Meno corrente bassa

Dei tre possibili intervalli utilizzati per calcolare l'ATR, corrente alta meno corrente bassa è forse la più facile da capire. La gamma dei prezzi di un titolo in un dato momento avrà un punto più alto e un punto più basso. Per esempio, Il prezzo delle azioni XYZ è stato compreso tra $ 7 per azione e $ 12 per azione negli ultimi 14 giorni. Il valore della corrente massima meno corrente minima è di $ 5.

Valore assoluto del massimo attuale Meno chiusura precedente

Per confrontare questa seconda misura di intervallo, inizia semplicemente calcolando il massimo attuale meno la chiusura precedente. Nello scenario sopra, il massimo attuale è $ 12. La sicurezza ha chiuso ieri a 10 dollari. La differenza è di $2. Poiché ci interessa solo la dimensione del movimento e non la direzione, non importa se la sicurezza ha chiuso ieri o ieri. L'intervallo in base a questa parte della misurazione è $2.

Valore assoluto del minimo corrente Meno chiusura precedente

Nello stesso ciclo di 14 giorni, il più basso Stock XYZ è caduto è $4. La differenza tra questo attualmente basso e la precedente chiusura di $ 10 è $ 6. Ancora, stiamo misurando in valore assoluto, quindi non importa se il titolo ha chiuso in ribasso o in rialzo. Rimaniamo con una gamma di $6. Secondo i calcoli ATR, confrontiamo tutte e tre le misurazioni per determinare il vero intervallo. Poiché quest'ultima misurazione ci dà la gamma più ampia, $6, determiniamo che $6 è l'intervallo reale medio per il titolo nel periodo di 14 giorni. Se lo confronti con un altro titolo con un ATR di $ 3 nello stesso periodo, Si può dire che il titolo XYZ sia più volatile. Perciò, è un investimento più rischioso e dovrebbe essere perseguito solo se i potenziali profitti compensano i potenziali rischi.

Articoli in Evidenza

- Non sei soddisfatto del tuo attuale custode? Passa sopra il tuo IRA

- Media mobile adattiva

- Indice di volatilità VDAX

- Problemi con la media mobile semplice

- Day Trading con il MACD

- Trovare il movimento del mercato con l'ADX (indice direzionale medio)

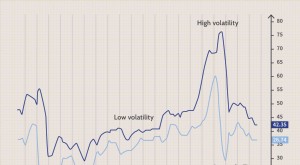

- Volatilità nei mercati delle materie prime

- Volatilità del mercato di trading con l'opzione VIX

- Misurazione della volatilità dei fondi comuni con il valore beta

- Misurazione della volatilità dei fondi comuni di investimento

-

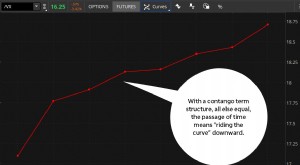

Surf's Up? 3 modi per cavalcare l'onda con VIX e prodotti per la volatilità

Surf's Up? 3 modi per cavalcare l'onda con VIX e prodotti per la volatilità Se la storia ci ha insegnato qualcosa, è che puoi aspettarti incertezza del mercato. Ma molti trader attivi dicono che un po di volatilità può effettivamente essere una buona cosa, soprattutto se sei ...

-

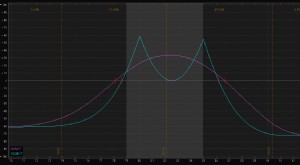

Doppi calendari:il commercio a bassa volatilità con due picchi

Doppi calendari:il commercio a bassa volatilità con due picchi Sei un trader di opzioni alla ricerca di una strategia progettata per un ambiente a bassa volatilità in cui lazione del prezzo sottostante gravita verso uno dei due diversi prezzi di esercizio? Il dop...