Ecco come mantieni i profitti che hai realizzato

Tom Gentile

Tom Gentile L'S&P 500 è salito alle stelle del 46% negli ultimi quattro mesi, e il Nasdaq ha raggiunto il massimo storico di 10, 767 il 20 luglio in aumento del 56% nello stesso periodo.

Grazie agli investimenti mobili, sempre più persone partecipano alla grande festa per l'acquisto di azioni. Se stai seguendo insieme a noi, Sono sicuro che stai abbattendo i vincitori, pure.

Ora, Sono l'ultimo ragazzo che vorrebbe rovinare una bella festa, specialmente una in cui la stiamo rastrellando a mano a mano.

Così, piuttosto che insistere sugli ovvi rischi sistemici che sappiamo tutti essere là fuori, Ti mostrerò un modo economico per proteggere quei profitti del mercato rialzista e, anche meglio, tasca Di più quando il mercato fa la sua inevitabile svolta.

Perché i tuoi profitti non devono subire un colpo solo perché lo ha fatto un mercato rialzista. C'è un ulteriore vantaggio nella copertura quando i mercati sono vicini ai massimi, anche:la protezione è ridicolmente economica.

Il tempismo è buono, e il prezzo è giusto. Facciamo un salto...

"Assicurare" i tuoi profitti

Dobbiamo riconoscere che, nonostante $ 3 trilioni (e oltre) di stimolo, il mercato probabilmente volere serbatoio di nuovo prima di uscire dall'altra parte della pandemia di coronavirus. Probabilmente è inevitabile.

Se stai comprando e vendendo azioni, probabilmente hai realizzato profitti nella metà delle due cifre ormai; se fai trading, è probabile che tu abbia raddoppiato i tuoi soldi molte volte. ( C'è una strategia fast-cash che conosco che ha prodotto alcune delle opportunità di profitto più rapide che abbia mai visto .)

Così, proprio come assicureresti la tua casa o la tua macchina, è intelligente spendere poco per assicurarsi che i tuoi profitti siano sani e salvi quando le azioni crollano.

Ci sono tre strategie qui:due per i singoli titoli che potresti possedere, e uno per interi indici.

Ora, un modo per farlo è "affittare" azioni per pochi centesimi sul dollaro invece di possederle a titolo definitivo. È molto più economico.

Prendiamo Amazon.com Inc. (NASDAQ:AMZN), Per esempio. Vuoi entrare in questo titolo che è andato in crisi quest'anno - in crescita del 65% da gennaio. Bene, 100 azioni ti costerebbero $ 314, 000. È una grossa spesa, e il modo in cui AMZN si muove, potresti perdere molto in fretta se il titolo dovesse crollare.

Anziché, potresti acquistare un call spread lungo, che potrebbe ridurre drasticamente il costo di ingresso, e a sua volta, il tuo rischio.

Al di sopra, puoi vedere come si rompe questo spread AMZN. Ti costerà solo $ 900 per controllare 100 azioni di Amazon. Acquistando il 18 settembre, Il call spread da $ 217 a $ 266 del 2020 ha il potenziale per raddoppiare i tuoi soldi con un aumento inferiore all'1%.

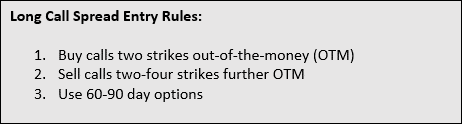

Ecco le mie regole di ingresso per gli spread call lunghi su azioni rialziste:

Ora, un altro gioco che puoi usare sarebbe quello di coprire quelle posizioni azionarie con una strategia di colletto.

Ora, un altro gioco che puoi usare sarebbe quello di coprire quelle posizioni azionarie con una strategia di colletto.

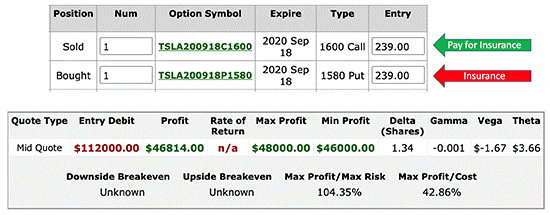

Se avessi comprato 100 azioni di Tesla Inc. (NASDAQ:TSLA) a $ 1, 120 il 1 luglio, 2020, saresti seduto su circa $ 46, 800 di profitto oggi, e la tua posizione varrebbe $ 112, 000.

Ora, è facile proteggere questa posizione e continuare a trarre profitto se TSLA sale da qui utilizzando questa strategia del collare.

Un collare è costruito in questo modo:

- Acquista un OTM di 60-90 giorni per proteggere il tuo magazzino.

- Vendi una chiamata OTM di 60-90 giorni per pagare la tua put.

Attualmente, puoi comprare un TSLA 18 settembre 2020 $ 1, 580 mettere per $ 239 che proteggerà TSLA a $ 1, 580.

Attualmente, puoi comprare un TSLA 18 settembre 2020 $ 1, 580 mettere per $ 239 che proteggerà TSLA a $ 1, 580.

Sono solo $ 23, 900 a tutela di 100 azioni di TSLA per due mesi.

Ora, $ 23, 900 sono tanti soldi, soprattutto quando le cose sono così folli. Ma ecco la parte bella: Non devi anticipare quei soldi da solo!

Puoi coprire il costo "assicurativo" vendendo a TSLA 18 settembre bando 2020 per $ 239, pagando completamente l'assicurazione.

I diritti e gli obblighi si suddividono in questo modo:

- Il TSLA 18 settembre 2020 $ 1, 580 long put ti dà il diritto di vendere TSLA a $ 1, 580.

- Il TSLA 18 settembre 2020 $ 1, 600 short call ti danno l'obbligo di vendere TSLA a $ 1, 600.

I collari possono anche essere pensati come una chiamata coperta con un put protettivo.

C'è di meglio:ricorda che $ 46, 800 di profitto TSLA su cui stai ipoteticamente seduto? Con questo collare, hai bloccato $46, 000 di esso e posizionato per guadagnare ancora di più.

Se TSLA dovesse precipitare, la tua chiamata scadrà senza valore, e la tua put aumenterà di valore, compensazione delle perdite in borsa.

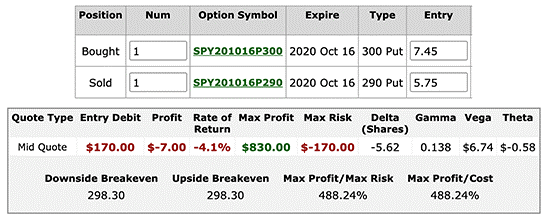

C'è un'ultima mossa da fare:è qui che puoi coprire l'intero mercato con put OTM poco costose o mettere spread su un fondo negoziato in borsa (ETF) su un indice di mercato, come il SPDR S&P 500 ETF (NYSEArca:SPIA).

Per esempio, potresti acquistare il seguente put spread lungo tre mesi sullo SPY per $ 170.

Se la SPY dovesse scendere ai livelli recenti, potresti guadagnare fino a $ 830 - o un ritorno del 488% sul tuo investimento, tutto mentre le persone meno prudenti stanno perdendo le loro magliette.

Se la SPY dovesse scendere ai livelli recenti, potresti guadagnare fino a $ 830 - o un ritorno del 488% sul tuo investimento, tutto mentre le persone meno prudenti stanno perdendo le loro magliette.

Ora, ci sono molti modi per fare operazioni a basso rischio che proteggono i tuoi investimenti, ma queste tre strategie sono le migliori da giocare nel mercato attuale.

Non devi aspettare che i mercati girino

Ma c'è anche un modo per entrare mentre il mercato continua la sua ascesa che potrebbe farti intascare contanti ogni giorno in cui il mercato è aperto.

Infatti, questo gruppo di lettori ha avuto la possibilità di portare a casa sei set di profitti in un solo giorno la scorsa settimana!

Può essere veloce:con questa strategia, ci vogliono solo poche ore - e credimi quando dico che questo è il denaro più veloce che ho visto nei miei oltre 30 anni di trading.

Per saperne di più, basta cliccare qui.

Commercio di azioni

- Scambio di azioni

- Sei invitato a sederti allo schermo di trading di Chris Johnsons ... e portare via una selezione di azioni ad alto profitto

- Sei titoli (incluso AAL) Sto cadendo come una cattiva abitudine

- Strategie per la stagione dei guadagni trimestrali

- La lezione del Black Monday è particolarmente toccante nel 2020

- Corto (posizione corta)

-

Richiedere la previdenza sociale a 65 anni? Potrebbe essere necessario ripensarci

Richiedere la previdenza sociale a 65 anni? Potrebbe essere necessario ripensarci Investitore:la chiave per il risparmio previdenziale è il potere dellinteresse composto Phil Blancato condivide i suoi consigli per risparmiare per gli anni doro Rivendicare la previdenza sociale ...

-

Che cos'è il mercato degli investimenti alternativi (AIM)?

Che cos'è il mercato degli investimenti alternativi (AIM)? LAlternative Investment Market (AIM) è stato lanciato il 19 giugno, 1995 come mercato secondario della Borsa di Londra (LSE). Il mercato è stato progettato per aiutare i piccoli, società ad alta cresc...

-

Come acquistare De Beers Stock

Come acquistare De Beers Stock De Beers gioiellieri di diamanti, con sede in Sudafrica, è il principale minatore e rivenditore di diamanti da oltre 100 anni, controllando oltre l85 per cento della fornitura, secondo la CNN. Nel 200...

-

Stock Royal Caribbean Cruises:dovresti comprare o dire addio nel 2020?

Stock Royal Caribbean Cruises:dovresti comprare o dire addio nel 2020? Analisi delle azioni di Royal Caribbean Cruises 2020: Il settore delle crociere ha chiuso a causa della pandemia di coronavirus. Royal Caribbean (NYSE:RCL) ha interrotto le sue operazioni il 14 marzo....