Opzione Profit/Loss Graph Maker

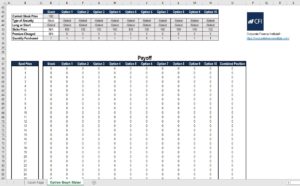

Questa opzioneOpzioni:Call e PutUn'opzione è un contratto derivato che conferisce al titolare il diritto, ma non l'obbligo, acquistare o vendere un bene entro una certa data a un prezzo specificato. Il creatore di grafici profitti/perdite consente all'utente di creare grafici di strategie di opzioni su Excel. Fino a dieci diverse opzioni, così come l'attività sottostante possono essere combinati. Oltre a poter inserire manualmente le informazioni, una serie di strategie di opzioni precaricate sono incluse in questa cartella di lavoro. Per utilizzare questi pulsanti precaricati, le macro devono essere abilitate.

Per scaricare questo creatore di grafici di opzioni gratuito, dai un'occhiata al Marketplace di CFI:Option Profit/Loss Graph MakerOption Profit/Loss Graph MakerQuesto creatore di grafici di profitti/perdite consente all'utente di combinare fino a dieci diversi tipi di opzioni e l'azione sottostante per creare un profitto grafico /perdita.

Di seguito è riportata una breve anteprima del creatore di grafici profitti/perdite di CFI:

L'immagine sopra mostra un'opzione call sinteticaOpzioni sinteticheUn'opzione sintetica è una posizione di trading che detiene un numero di titoli che, se presi insieme, emulare un'altra posizione., una delle posizioni di trading precaricate in questa cartella di lavoro. A destra del grafico, uno qualsiasi dei pulsanti può essere selezionato per visualizzare in anteprima un esempio della strategia dell'opzione.

La linea blu scuro sul grafico mostra che profitProfitProfit è il valore rimanente dopo che le spese di un'azienda sono state pagate. Può essere trovato su un conto economico. Se il valore che rimane/perdita delle posizioni combinate. Le linee tratteggiate mostrano il profitto/perdita delle opzioni e dell'attività sottostante. Di seguito è riportato un esempio di diffusione di una farfalla di ferro. Utilizzando questa opzione creatore di grafici profitti/perdite, puoi davvero visualizzare perché la diffusione della farfalla di ferro ha il suo nome.

Il pulsante "Ripristina valori" cancellerà tutti i valori visualizzati nel grafico. Da li, l'utente può anche inserire manualmente i valori nella tabella sotto il grafico. In alternativa, un'opzioneOpzioni:Call e PutUn'opzione è un contratto derivato che conferisce al titolare il diritto, ma non l'obbligo, acquistare o vendere un bene entro una certa data a un prezzo specificato. La strategia può essere selezionata dall'elenco dei pulsanti come punto di partenza e i valori nella tabella possono essere modificati in base alle esigenze dell'utente. Le caselle in grigio rappresentano le variabili in cui l'utente può inserire informazioni:

Questa opzione creatore di grafici profitti/perdite consente all'utente di:

- Modificare il prezzo corrente delle azioniPrezzo delle azioniIl termine prezzo delle azioni si riferisce al prezzo corrente a cui un'azione viene scambiata sul mercato. Ogni società quotata in borsa, quando le sue azioni sono

- Combina fino a dieci diverse opzioni

- Scegli se Long o ShortPosizioni lunghe e corteNegli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short). le Azioni o le Opzioni

- Scegli la quantità di ciascuna opzione o stock da acquistare o vendere

- Scegli il prezzo di esercizioPrezzo di esercizioIl prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione per acquistare o vendere un titolo sottostante, a seconda di ciascuna opzione

- Scegli il premio in carica

Le strategie di trading precaricate in questa cartella di lavoro includono:

- Posizioni sintetiche

- Calcio lungo sintetico

- Calcio Corto Sintetico

- Sintetico Long Call/Put Protettiva

- Chiamata breve sintetica

- Putt lungo sintetico

- Short Put/Covered Call Sintetici

- Strategie Direzionali

- Collare

- Bull Call Spread

- Orso Call Spread

- Bull Put Spread

- Orso Put Spread

- Strategie non direzionali

- Cavalletto lungo

- Strangolamento lungo

- Farfalla Lunga Chiamata

- Farfalla chiamata breve

- Farfalla lunga messa

- Farfalla a messa corta

- Farfalla di ferro

- Farfalla di ferro rovesciata

- Condor di ferro

- lucertola di giada

- budella lunghe

Posizioni sinteticheOpzioni sinteticheUn'opzione sintetica è una posizione di trading che detiene un numero di titoli che, se presi insieme, emulare un'altra posizione.

Le posizioni sintetiche sono portafogli che detengono più titoli che, presi insieme, emulare un'altra posizione. Queste posizioni vengono solitamente create per modificare una posizione di trading esistente. Le posizioni sintetiche possono anche aiutare i trader a ridurre le transazioni necessarie per modificare una posizione o per identificare potenziali errori di prezzo nel mercato.

Calcio lungo sintetico

Viene creato un lungo stock sintetico con una posizione lungaPosizioni lunghe e corteNegli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short). sull'opzione callOpzione callUn'opzione call, comunemente indicato come "chiamata, " è una forma di contratto derivato che conferisce all'acquirente dell'opzione call il diritto, ma non l'obbligo, acquistare un'azione o un altro strumento finanziario a un prezzo specifico - il prezzo di esercizio dell'opzione - entro un periodo di tempo specificato. e una posizione corta sull'opzione put. Questa posizione di trading può essere creata per emulare l'asset corrispondente, però, comporterà requisiti patrimoniali iniziali inferiori.

Calcio Corto Sintetico

Viene creato uno short stock sintetico con una posizione cortaPosizioni lunghe e corteNegli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short). sull'opzione call e una posizione lunga sull'opzione put. Questa posizione di trading può essere creata per emulare una posizione corta sull'attività sottostante. Il vantaggio, come il calcio lungo sintetico, sono requisiti patrimoniali iniziali inferiori. C'è anche il vantaggio di non dover considerare i dividendi. Dividendo in azioni Un dividendo in azioni, un metodo utilizzato dalle aziende per distribuire la ricchezza agli azionisti, è un pagamento di dividendi effettuato sotto forma di azioni anziché in contanti. I dividendi azionari vengono emessi principalmente al posto dei dividendi in contanti quando la società ha poca liquidità disponibile. come nella posizione di vendita allo scoperto del titolo.

Sintetico Long Call/Put Protettiva

La chiamata lunga sintetica viene creata mantenendo una posizione lunga Posizioni lunghe e corteNegli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short). sull'asset e una posizione lunga sull'opzione put. Questa posizione di trading emula un'opzione call long. Spesso questa posizione viene creata quando un trader detiene già l'asset o l'opzione putOpzione putUn'opzione put è un contratto di opzione che dà all'acquirente il diritto, ma non l'obbligo, vendere il titolo sottostante a un prezzo specificato (noto anche come prezzo di esercizio) prima o a una data di scadenza predeterminata. È uno dei due tipi principali di opzioni, l'altro tipo è un'opzione call.. Se detengono l'attività e ritengono che i prezzi possano scendere, possono acquistare l'opzione put, quindi il nome alternativo put protettivo Put protettivo PutA è una strategia di gestione del rischio e opzioni che implica il mantenimento di una posizione lunga nell'attività sottostante (ad es. stock) e acquistando un'opzione put con un prezzo di esercizio uguale o vicino al prezzo corrente dell'attività sottostante. Una strategia put protettiva è anche nota come call sintetica. Se un trader detiene l'opzione put perché pensava che i prezzi sarebbero diminuiti, ma le aspettative cambiano, invece di vendere la put potrebbero acquistare l'asset, che crea la chiamata lunga sintetica e riduce i costi di transazioneCosti di transazioneI costi di transazione sono costi sostenuti che non maturano per nessun partecipante alla transazione. Sono costi irrecuperabili risultanti dal commercio economico in un mercato. In economia, la teoria dei costi di transazione si basa sul presupposto che le persone siano influenzate dall'interesse personale competitivo.

Chiamata breve sintetica

Si crea una short call sintetica attraverso una posizione short sull'asset sottostante, e una posizione corta sull'opzione put. Questa posizione di trading emula una posizione call corta. Spesso questa posizione viene creata per alterarne una esistente per ridurre i costi di transazione. Per esempio, se un trader vuole cambiare la propria posizione da shortLong e Short PositionsNegli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short). mettere a una breve chiamata, possono semplicemente shortare l'asset sottostanteAsset ClassUna asset class è un gruppo di veicoli di investimento simili. In genere sono negoziati negli stessi mercati finanziari e soggetti alle stesse regole e regolamenti. piuttosto che chiudere la posizione put e aprire la posizione call.

Putt lungo sintetico

Una posizione put sintetica lunga viene creata mantenendo una posizione corta sull'attività sottostante e una posizione lunga Posizioni lunghe e corte Negli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short). sull'opzione call. Questa posizione di trading emula una posizione put lunga. Ancora, un long put sintetico viene spesso creato per alterare una posizione esistente. Se un trader ha una posizione call lunga e vuole passare a una put lunga, possono semplicemente shortare l'attività sottostante. Questo è preferibile alla chiusura dell'opzione call e all'acquisto di una put poiché riduce il numero di transazioni, che a sua volta riduce i costi.

Short Put/Covered Call Sintetici

Una posizione sintetica short put viene creata detenendo l'attività sottostante e vendendo allo scoperto l'opzione call. Questa posizione di trading emula una posizione put corta. Lo short put sintetico può essere creato per modificare una posizione esistente. Questa posizione è indicata anche come call copertaCovered CallUna chiamata coperta è una strategia di gestione del rischio e di opzioni che implica il mantenimento di una posizione lunga nell'attività sottostante (ad es. azioni) e vendere (scrivere) un'opzione call sull'attività sottostante. Gli investitori possono vendere opzioni call per generare reddito, e detenendo l'attività sottostante, sono coperti se il prezzo dell'attività sottostante aumenta e le opzioni vengono esercitate.

Strategie di trading direzionale Strategie di trading direzionale Le strategie di opzioni direzionali sono operazioni che scommettono sul movimento al rialzo o al ribasso del mercato. Per esempio, se un investitore ritiene che il mercato sia in aumento,

Le strategie di trading direzionale sono scommesse sul fatto che l'attività sottostante aumenterà o diminuirà di valore. Queste strategie vengono utilizzate quando un trader crede di poter prevedere la direzione del mercato o dell'asset sottostante.

Collare

Una strategia di opzione collarCollarUna strategia di opzione collar limita sia le perdite che i guadagni. La posizione viene creata con il titolo sottostante, un posto protettivo, e una chiamata coperta. viene creato vendendo un'opzione call, detenere l'attività sottostante, e l'acquisto di un'opzione put. può essere pensato come un put protettivo simultaneoPut protettivo PutA è una strategia di gestione del rischio e opzioni che implica il mantenimento di una posizione lunga nell'attività sottostante (ad es. stock) e acquistando un'opzione put con un prezzo di esercizio uguale o vicino al prezzo corrente dell'attività sottostante. Una strategia put protettiva è anche nota come call sintetica. e Covered CallCovered CallUna Covered Call è una strategia di gestione del rischio e di opzioni che implica il mantenimento di una posizione lunga nell'attività sottostante (ad es. stock) e la vendita (scrittura) di un'opzione call sull'attività sottostante. Un collar limita sia la perdita al ribasso che il guadagno al rialzo. I collari vengono spesso utilizzati quando l'attività sottostante è aumentata in modo significativo di prezzo e un investitore che detiene tale attività desidera proteggere questo guadagno non realizzato.

Bull Call Spread

Un bullBullish e BearishI professionisti della finanza aziendale si riferiscono regolarmente ai mercati come rialzisti e ribassisti in base a movimenti di prezzo positivi o negativi. Un mercato ribassista è in genere considerato esistere quando si è verificato un calo dei prezzi del 20% o più dal picco, e un mercato rialzista è considerato un recupero del 20% da un fondo di mercato. lo spread call viene creato mantenendo una posizione lunga su un'opzione call e vendendo un'opzione call a un prezzo di esercizio più elevato Prezzo di esercizioIl prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione per acquistare o vendere un titolo sottostante, a seconda di. L'investitoreInvestorUn investitore è un individuo che mette denaro in un'entità come un'impresa per un ritorno finanziario. L'obiettivo principale di qualsiasi investitore è ridurre al minimo il rischio e guadagnerà se l'attività aumenta di prezzo, però, il guadagno al rialzo è limitato dall'opzione call short. Uno spread call rialzista viene impiegato quando un investitore ritiene che il prezzo dell'attività corrispondente aumenterà di un importo limitato. Il premio dell'opzione call short può essere utilizzato per coprire parte del costo della call long.

Orso Call Spread

BearBullish e BearishProfessional nella finanza aziendale si riferiscono regolarmente ai mercati come rialzisti e ribassisti in base a movimenti di prezzo positivi o negativi. Un mercato ribassista è in genere considerato esistere quando si è verificato un calo dei prezzi del 20% o più dal picco, e un mercato rialzista è considerato un recupero del 20% da un fondo di mercato. lo spread call viene creato mettendo allo scoperto un'opzione call con un prezzo di esercizio più basso e tenendo una chiamata lunga con un prezzo di esercizio più alto. Questa strategia è anche chiamata credit call spread poiché genera un credito netto alla prima apertura. lo spread call ribassista viene generalmente utilizzato per generare reddito se si prevede che il prezzo dell'attività diminuisca o rimanga stabile.

Bull Put Spread

Uno spread put rialzista viene creato acquistando un'opzione putOpzione putUn'opzione put è un contratto di opzione che dà all'acquirente il diritto, ma non l'obbligo, vendere il titolo sottostante a un prezzo specificato (noto anche come prezzo di esercizio) prima o a una data di scadenza predeterminata. È uno dei due tipi principali di opzioni, l'altro tipo è un'opzione call. e la vendita di un'opzione put a un prezzo di esercizio più elevato. Questa strategia di opzione viene utilizzata quando un trader ritiene che l'asset aumenterà leggermente di prezzo. Questa strategia può essere utilizzata per generare reddito e si tradurrà in un addebito netto all'apertura della posizione.

Orso Put Spread

Uno spread put ribassista viene creato vendendo un'opzione put, e l'acquisto di un'opzione put a un prezzo di esercizio più elevato Prezzo di esercizioIl prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione per acquistare o vendere un titolo sottostante, a seconda di. Questa strategia viene utilizzata quando un trader ritiene che il prezzo dell'asset diminuirà. I guadagni sono limitati quando l'asset diminuisce di prezzo, ma anche le perdite sono limitate all'aumentare del prezzo dell'asset.

Strategie di trading non direzionaleModello di strategie di trading non direzionaleIl modello di strategie di trading non direzionale consente agli utenti di determinare il profitto quando acquistano opzioni. Questo modello si concentra su strategie non direzionali

Le strategie di trading non direzionali scommettono sulla volatilitàVega (ν)Vega è una misura di sensibilità utilizzata nella valutazione delle opzioni. È la sensibilità del prezzo di un'opzione a una variazione dell'1% nella volatilità dell'attività sottostante dell'attività sottostante. La direzione in cui si muove il valore dell'asset sarà generalmente molto meno importante in queste strategie di trading. Ci sono tuttavia eccezioni che considerano la direzione del prezzo dell'asset in queste strategie. Le strategie non direzionali vengono utilizzate quando un trader ritiene che un asset avrà una volatilità molto bassa Volatilità La volatilità è una misura del tasso di fluttuazione del prezzo di un titolo nel tempo. Indica il livello di rischio associato alle variazioni di prezzo di un titolo. Investitori e trader calcolano la volatilità di un titolo per valutare le variazioni passate dei prezzi o l'elevata volatilità ma non sanno in quale direzione.

a cavallo

Un long straddle viene creato acquistando un'opzione call at-the-money e un'opzione put at-the-money. Il risultato è un credito netto e l'investitore trarrà vantaggio da un'ampia oscillazione del prezzo al rialzo o al ribasso. I trader che credono che ci sia un'elevata volatilità La volatilità La volatilità è una misura del tasso di fluttuazione del prezzo di un titolo nel tempo. Indica il livello di rischio associato alle variazioni di prezzo di un titolo. Investitori e trader calcolano la volatilità di un titolo per valutare le variazioni passate dei prezzi, ma non sanno in quale direzione si sposterà l'asset potrebbe impiegare uno straddle.

Uno short straddle viene creato vendendo un'opzione call at-the-moneyCall OptionUn'opzione call, comunemente indicato come "chiamata, " è una forma di contratto derivato che conferisce all'acquirente dell'opzione call il diritto, ma non l'obbligo, acquistare un'azione o un altro strumento finanziario a un prezzo specifico - il prezzo di esercizio dell'opzione - entro un periodo di tempo specificato. e opzione put at-the-moneyOpzione putUn'opzione put è un contratto di opzione che conferisce all'acquirente il diritto, ma non l'obbligo, vendere il titolo sottostante a un prezzo specificato (noto anche come prezzo di esercizio) prima o a una data di scadenza predeterminata. È uno dei due tipi principali di opzioni, l'altro tipo è un'opzione call. Ciò si traduce in un addebito netto, tuttavia l'investitore ha un potenziale illimitato di perdite al rialzo e al ribasso.

Strangolare

Uno strangolamento è simile a uno straddle. Invece di acquistare call e put option at-the-money, sono entrambi acquistati out-of-the-money. Poiché entrambe le opzioni sono out of the money, il costo di uno strangolamento è generalmente inferiore a quello di uno straddle, tuttavia richiede una maggiore volatilità per ottenere profittoProfitProfit è il valore che rimane dopo che le spese di un'azienda sono state pagate. Può essere trovato su un conto economico. Se il valore che rimane da. Gli investitori che credono che ci sia un'elevata volatilità possono impiegare uno strangolamento.

Uno strangolamento breve viene creato vendendo un'opzione call out of the money e un'opzione put out of the money. Questa strategia è simile a uno short straddle. Risulta in un debito netto inferiore allo short straddle, però, il debito è trattenuto in un intervallo maggiore per il prezzo dell'attività corrispondente.

Chiama la diffusione della farfalla

Una long call butterfly viene creata acquistando un'opzione call in-the-money, vendere due opzioni call at-the-moneyCall OptionUn'opzione call, comunemente indicato come "chiamata, " è una forma di contratto derivato che conferisce all'acquirente dell'opzione call il diritto, ma non l'obbligo, acquistare un'azione o un altro strumento finanziario a un prezzo specifico - il prezzo di esercizio dell'opzione - entro un periodo di tempo specificato. e l'acquisto di un'opzione call out-of-the-money. Ciò si traduce in un addebito netto all'apertura di questa posizione. Quando il prezzo dell'asset si muove in entrambe le direzioni, questa posizione diminuirà di valore, tuttavia, le perdite al rialzo e al ribasso sono limitate. Un trader utilizzerà uno spread a farfalla quando ritiene che l'attività sottostante subirà una volatilità minima.

Una short call butterfly viene creata vendendo un'opzione call in-the-money, l'acquisto di due opzioni call at the money e la vendita di un'opzione call out of the money. Ciò si traduce in un credito netto, tuttavia l'investitore guadagnerà dal rialzo o dal ribasso. Il guadagno al rialzo o al ribasso in una farfalla a chiamata breve è limitato. Un investitore potrebbe utilizzare questa strategia se ritiene che l'attività sottostante subirà un'elevata volatilità La volatilità La volatilità è una misura del tasso di fluttuazione del prezzo di un titolo nel tempo. Indica il livello di rischio associato alle variazioni di prezzo di un titolo. Investitori e trader calcolano la volatilità di un titolo per valutare le variazioni passate dei prezzi.

Metti la diffusione della farfalla

Una long put butterfly è costruita acquistando un'opzione put out-of-the-moneyOpzione putUn'opzione put è un contratto di opzione che dà all'acquirente il diritto, ma non l'obbligo, vendere il titolo sottostante a un prezzo specificato (noto anche come prezzo di esercizio) prima o a una data di scadenza predeterminata. È uno dei due tipi principali di opzioni, l'altro tipo è un'opzione call., vendendo due opzioni put at-the-money e acquistando un'opzione put in-the-money. Ciò si traduce in un debito netto. Lo spread farfalla long put dà un profitto molto simile alla farfalla long call, tuttavia è costruito con opzioni put piuttosto che opzioni call. Un investitore utilizzerà questa strategia quando ritiene che l'attività sottostante subirà una volatilità minima.

Una short put butterfly viene creata vendendo un'opzione put out-of-the-money, l'acquisto di due opzioni put at-the-money, e la vendita di un'opzione put in-the-money. Il grafico profitti/perdite di questa strategia è molto simile a uno short call butterfly spread, tuttavia è costruito con opzioni put piuttosto che opzioni call.

Farfalla di ferro

Una lunga farfalla di ferro viene creata acquistando un'opzione put out of the money, la vendita di un'opzione put at-the-money, vendita di un'opzione call "at-the-money", e l'acquisto di un'opzione call out-of-the-money. Questa strategia può anche essere pensata come una combinazione di uno spread ribassista e uno spread rialzista.

Il profittoProfitProfit è il valore che rimane dopo che le spese di un'azienda sono state pagate. Può essere trovato su un conto economico. Se il valore che rimane/perdita di questa strategia è molto simile al long call butterfly e al long put butterfly spread. Il payoff sarà maggiore tra il prezzo di esercizio inferiore e quello superiore. Un trader potrebbe impiegare una farfalla di ferro se ritiene che l'attività sottostante subirà una volatilità minima La volatilità La volatilità è una misura del tasso di fluttuazione del prezzo di un titolo nel tempo. Indica il livello di rischio associato alle variazioni di prezzo di un titolo. Investitori e trader calcolano la volatilità di un titolo per valutare le variazioni passate dei prezzi.

Il reverse iron butterfly o short iron butterfly spread viene creato vendendo un'opzione put out-of-the-money, l'acquisto di un'opzione put at-the-money, acquistare un'opzione call "at-the-money", e la vendita di un'opzione call out-of-the-money. Ciò si tradurrà in un grafico profitti/perdite molto simile allo spread della farfalla short put e della farfalla short call. L'investitore inizierà con un credito netto all'apertura di questa posizione di trading, tuttavia beneficerà del corrispondente prezzo dell'attività che si muove al rialzo o al ribasso.

Condor di ferro

La strategia Iron Condor è costruita acquistando un'opzione put out-of-the-moneyOpzione putUn'opzione put è un contratto di opzione che dà all'acquirente il diritto, ma non l'obbligo, vendere il titolo sottostante a un prezzo specificato (noto anche come prezzo di esercizio) prima o a una data di scadenza predeterminata. È uno dei due tipi principali di opzioni, l'altro tipo è un'opzione call., vendere un'opzione put leggermente out-of-the-money con un prezzo di esercizio più elevato, vendere un'opzione call leggermente out-of-the-money e acquistare un'opzione call out-of-the-money con un prezzo di esercizio più elevato. Il condor di ferro è simile alla farfalla di ferro, tuttavia l'addebito netto iniziale è inferiore.

I valori in cui il condor di ferro risulta in un profitto è generalmente maggiore della farfalla di ferro. Un trader può impiegare un condor di ferro se ritiene che l'attività sottostante subirà una volatilità molto bassa. Un condor di ferro può essere impiegato su una farfalla di ferro se il trader è meno sicuro di quanto stabile sarà il prezzo dell'attività.

lucertola di giada

La lucertola di giada è costruita vendendo un'opzione put con un prezzo di esercizio più basso Prezzo di esercizioIl prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione per acquistare o vendere un titolo sottostante, a seconda di, vendere un'opzione call con un prezzo di esercizio più elevato, e l'acquisto di un'opzione call con un prezzo di esercizio ancora più elevato. La lucertola di giada tenta di sfruttare l'inclinazione della volatilità. Ciò significa che la put out of the money dovrebbe essere scambiata con un premio più elevato rispetto a una call out of the money equidistante. La lucertola di giada cercherà di raccogliere un premio dalla bassa volatilità eliminando anche il rischio al rialzoRischioIn finanza, il rischio è la probabilità che i risultati effettivi differiscano dai risultati attesi. Nel Capital Asset Pricing Model (CAPM), il rischio è definito come la volatilità dei rendimenti. Il concetto di "rischio e rendimento" è che le attività più rischiose dovrebbero avere rendimenti attesi più elevati per compensare gli investitori per la maggiore volatilità e l'aumento del rischio. Questa strategia è leggermente rialzista Rialzista e ribassista I professionisti della finanza aziendale si riferiscono regolarmente ai mercati come rialzisti e ribassisti in base movimenti di prezzo positivi o negativi. Un mercato ribassista è in genere considerato esistere quando si è verificato un calo dei prezzi del 20% o più dal picco, e un mercato rialzista è considerato un recupero del 20% da un fondo di mercato. in direzione poiché il rischio di ribasso non viene eliminato.

Intestini

Una strategia di opzione long guts è simile a strangolare, tuttavia, invece di costruirlo utilizzando opzioni out-of-the-money, viene creato acquistando un'opzione call in-the-moneyCall OptionUn'opzione call, comunemente indicato come "chiamata, " è una forma di contratto derivato che conferisce all'acquirente dell'opzione call il diritto, ma non l'obbligo, acquistare un'azione o un altro strumento finanziario a un prezzo specifico - il prezzo di esercizio dell'opzione - entro un periodo di tempo specificato. e l'acquisto di un'opzione put in-the-moneyOpzione putUn'opzione put è un contratto di opzione che conferisce all'acquirente il diritto, ma non l'obbligo, vendere il titolo sottostante a un prezzo specificato (noto anche come prezzo di esercizio) prima o a una data di scadenza predeterminata. È uno dei due tipi principali di opzioni, l'altro tipo è un'opzione call. I premi pagati si tradurranno in un credito netto. Questa strategia trarrà vantaggio da un'ampia oscillazione del prezzo al rialzo o al ribasso. Analogamente allo strangolamento, i trader possono utilizzare questa strategia quando ritengono che l'attività sottostante subirà un'elevata volatilità.

investire

-

Come calcolare il costo ante imposte di un debito

Come calcolare il costo ante imposte di un debito Il costo del debito ante imposte è importante per le aziende che cercano di raccogliere capitali. Il costo del debito è ciò che costa a unazienda mantenere il debito. Limporto del debito viene normal...

-

Le basi finanziarie che ogni neolaureato dovrebbe conoscere

Le basi finanziarie che ogni neolaureato dovrebbe conoscere Se sei un neolaureato, Congratulazioni. Mentre ti stabilisci nel tuo primo lavoro, probabilmente avrai più soldi che scorreranno nella tua vita che mai. Prenditi un minuto per pensare al tuo potenzi...

-

8 abitudini autodistruttive che ti tengono indebitato

8 abitudini autodistruttive che ti tengono indebitato Leconomia consumistica americana si basa sulla spesa eccessiva, e la nostra cultura del consumo incoraggia luso liberale del credito per pagare tutto, dai cheeseburger alle automobili. Tirarci fuori d...

-

La tua personalità sta sabotando i tuoi risparmi?

La tua personalità sta sabotando i tuoi risparmi? Dicono che occorrono tutti i tipi, ma alcuni tipi hanno un risparmio di tempo più difficile di altri. Stai permettendo ad alcuni dei tuoi tratti caratteriali meno lusinghieri di far deragliare le tue ...