Che cos'è l'asset lungo sintetico?

A volte indicato come un lungo stock sintetico, un'attività lunga sintetica è una strategia per il trading di opzioni progettata per imitare una posizione azionaria lunga. I trader creano un asset long sintetico acquistando call at-the-money (ATM) e poi vendendo un numero equivalente di put ATM con la stessa data di scadenza.

Gli asset sintetici lunghi hanno un importo illimitato di rischio; però, offrono anche un potenziale profitto illimitato. La posizione long sintetica è un modo più conveniente per fare trading senza vincolare tutto il capitale di investimento necessario per acquistare un numero equivalente di azioni del titolo sottostante a titolo definitivo. Può essere creato con un capitale molto ridotto perché il costo delle opzioni callCall OptionUn'opzione call, comunemente indicato come "chiamata, " è una forma di contratto derivato che conferisce all'acquirente dell'opzione call il diritto, ma non l'obbligo, acquistare un'azione o un altro strumento finanziario a un prezzo specifico - il prezzo di esercizio dell'opzione - entro un periodo di tempo specificato. è almeno in parte compensato dal denaro ricevuto per la vendita delle opzioni put.

Riepilogo:

- Le posizioni sintetiche (che includono attività lunghe sintetiche) vengono create utilizzando una combinazione di strumenti finanziari – tipicamente opzioni – per rispecchiare lo stesso investimento di un'attività sottostante.

- I trader creano posizioni di asset long sintetiche acquistando call at-the-money e poi vendendo lo stesso numero di put at-the-money; sia le call che le put dovrebbero avere la stessa data di scadenza.

- Proprio come una posizione azionaria lunga, gli asset sintetici lunghi hanno un potenziale illimitato di profitto o di perdita (rischio).

Posizioni sintetiche

Per comprendere meglio un asset sintetico lungo, è prima importante capire le posizioni sintetiche.

Le posizioni sintetiche sono formate utilizzando più strumenti finanziari in luogo di un unico, altro strumento finanziario o bene. È fatta, tipicamente, acquistando o vendendo derivati di strumenti finanziari sottostanti come opzioni Opzioni:Call e Put Un'opzione è un contratto derivato che conferisce al titolare il diritto, ma non l'obbligo, acquistare o vendere un bene entro una certa data a un prezzo specificato. Quando i più strumenti vengono combinati, viene creata una posizione sintetica che imita essenzialmente il valore dell'attività sottostante. Le posizioni sintetiche sono più comunemente create per investimenti nel mercato azionario (azioni).

Vantaggi delle posizioni sintetiche

Il vantaggio principale e più importante delle posizioni sintetiche - rispetto all'acquisto di azioni o alla vendita allo scoperto - è che il costo o il margine richiesto per la posizione sintetica è inferiore a quello di un investimento a titolo definitivo nell'attività sottostante.

Una distinzione chiave delle posizioni sintetiche è che non comportano pagamenti di dividendiPolitica dei dividendiLa politica dei dividendi di una società determina l'importo dei dividendi pagati dalla società ai suoi azionisti e la frequenza con cui vengono pagati i dividendi. Il titolo sottostante può avere un dividendo; però, con la creazione di una posizione sintetica, i trader/investitori non hanno bisogno di calcolare i pagamenti dei dividendi nel loro profitto/perdita complessivo.

Una spada a doppio taglio

Gli asset sintetici lunghi sono un'arma a doppio taglio perché hanno un potenziale illimitato sia per profitti che per perdite.

Proprio come le posizioni lunghe su azioni, le attività lunghe sintetiche non sono soggette a un limite di profitto. Finché il titolo sottostante continua a salire, il commerciante sta per continuare a realizzare un profitto. L'equazione per il profitto è simile a questa:

UTILE =Profitti realizzati in opzioni call + Premi ricevuti dalla vendita di opzioni put – Premi pagati per opzioni call e costi di transazione

Si ottiene profitto quando il prezzo dell'azione sottostante sale a un valore superiore al prezzo di esercizio Prezzo di esercizio Il prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione per acquistare o vendere un titolo sottostante, a seconda delle opzioni call long acquistate prima della data di scadenza delle opzioni. Il profitto è uguale al profitto delle opzioni call lunghe, più i proventi della vendita delle opzioni put, e meno i premi pagati per le opzioni call e gli eventuali costi di transazione.

L'altro lato della spada è il fatto che le posizioni lunghe sintetiche hanno un potenziale illimitato di rischio o perdita. Perdite significative possono verificarsi con attività lunghe sintetiche se il prezzo dell'attività sottostante scende in modo significativo. In uno scenario del genere, le opzioni call (assumendo che l'attività sottostante rimanga al di sotto del prezzo di esercizio dell'opzione call) scadono senza valore, ed essendo breve, le opzioni put espongono l'investitore a perdite potenzialmente illimitate.

Poiché il prezzo totale (premio) per le opzioni call acquistate può essere superiore ai proventi ricevuti dalla vendita delle opzioni put, i trader spesso entrano in una posizione di asset long sintetica con un debito. Significa che anche se il titolo sottostante non scende - se il prezzo rimane relativamente invariato - il trader mostrerà comunque una perdita dell'importo del debito che è stato creato dall'entrare nella posizione.

Altre risorse

CFI offre il Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nella tua carriera finanziaria. Iscriviti oggi! programma di certificazione per coloro che desiderano portare la propria carriera a un livello superiore. Per continuare a imparare e ad avanzare nella tua carriera, saranno utili le seguenti risorse:

- Opzioni esoticheOpzioni esoticheLe opzioni esotiche sono le classi di contratti di opzione con strutture e caratteristiche diverse dalle opzioni plain-vanilla (ad es. opzioni americane o europee). Le opzioni esotiche sono diverse dalle opzioni normali nelle loro date di scadenza, prezzi di esercizio, guadagni, e sottostante come

- Futures e Forward Futures e Forward I contratti future e forward (più comunemente denominati future e forward) sono contratti utilizzati da aziende e investitori per proteggersi dai rischi o speculare.

- Posizioni lunghe e cortePosizioni lunghe e corteNegli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short).

- Meccanismi di tradingMeccanismi di trading I meccanismi di trading si riferiscono ai diversi metodi con cui vengono scambiati gli asset. I due principali tipi di meccanismi di trading sono i meccanismi di trading basati sulle quotazioni e sugli ordini

investire

-

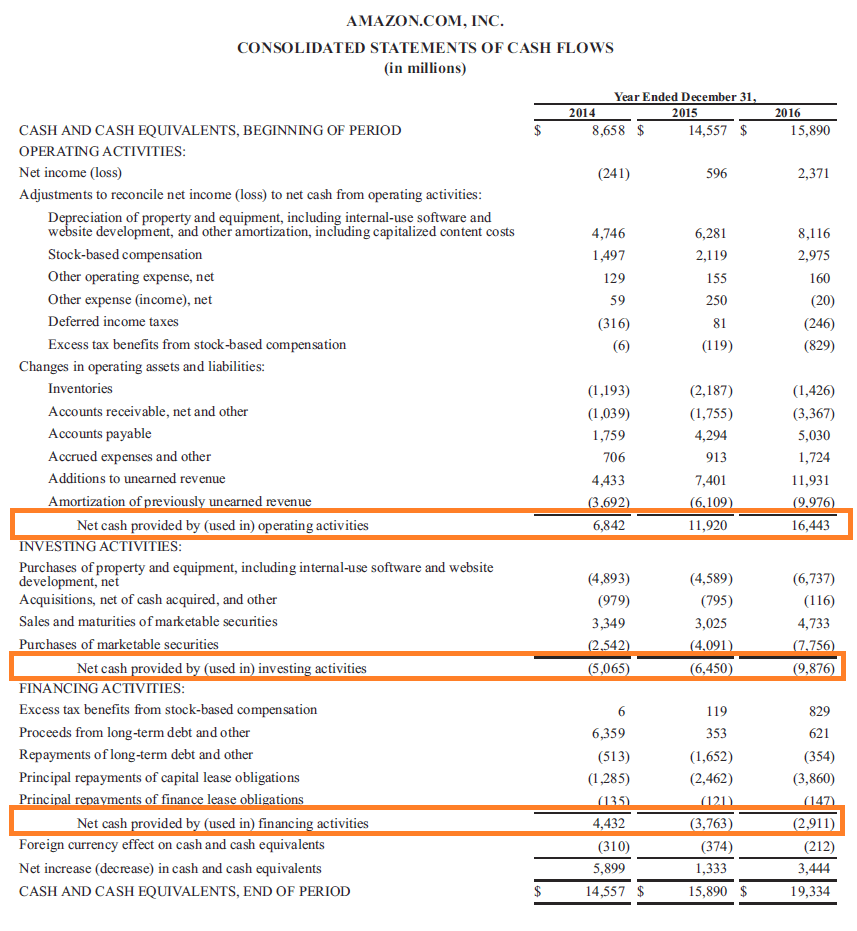

Che cos'è una dichiarazione su fonti e usi dei fondi?

Che cos'è una dichiarazione su fonti e usi dei fondi? Un rendiconto delle fonti e degli usi dei fondi è un riepilogo delle variazioni della posizione finanziaria di unimpresa da un periodo allaltro. Viene anche chiamato rendiconto del flusso di fondi o r...

-

Voto 101:dove,

Voto 101:dove, quando e come votare nel 2020 Saper votare è la chiave per esercitare i tuoi diritti costituzionali come americano dai 18 anni in su. Ma la risposta alla domanda “Come voto?” varia a seconda di d...

-

Che cos'è un rapporto di redditività?

Che cos'è un rapporto di redditività? I gestori finanziari e gli analisti possono discernere quanto sia redditizia unazienda in base agli indici di redditività. Unazienda è redditizia quando le sue spese e altri costi associati alla produ...

-

Cosa sono i guadagni principali?

Cosa sono i guadagni principali? I guadagni principali sono una rideterminazione del profitto di unazienda che rimuove leffetto di oneri una tantum, svalutazioni, taglio dei costi, e altri elementi straordinari come le passività fisc...