I grandi errori di risparmio pensionistico che stanno facendo gli americani

Gli americani stanno commettendo errori chiave quando si tratta di risparmiare per la pensione, secondo un sondaggio condotto da MagnifyMoney.

Quasi la metà delle persone intervistate ha prelevato denaro dal proprio conto di risparmio pensionistico sponsorizzato dal datore di lavoro, e quasi un quinto degli intervistati non contribuisce con l'importo adeguato per massimizzare la corrispondenza del proprio datore di lavoro.

"La scoperta più schiacciante di tutte è che il 27% degli intervistati non ha mai pensato a quanto gli servirà in pensione, " afferma il rapporto del sondaggio. "E mentre 'l'ignoranza è beatitudine' può essere vero quando si tratta di alcune cose nella vita, questa espressione non dovrebbe applicarsi ai tuoi piani pensionistici."

Il sondaggio non ha distinto se le persone hanno rifornito i loro 401 (k) dopo aver prelevato denaro da loro prendendo un prestito.

Poiché l'avere di vecchiaia è destinato a essere utilizzato durante il pensionamento, ritirarli prima del previsto può essere dannoso lungo la linea, che potrebbe portare le persone a lavorare più a lungo del previsto per essere in grado di sostenersi finanziariamente.

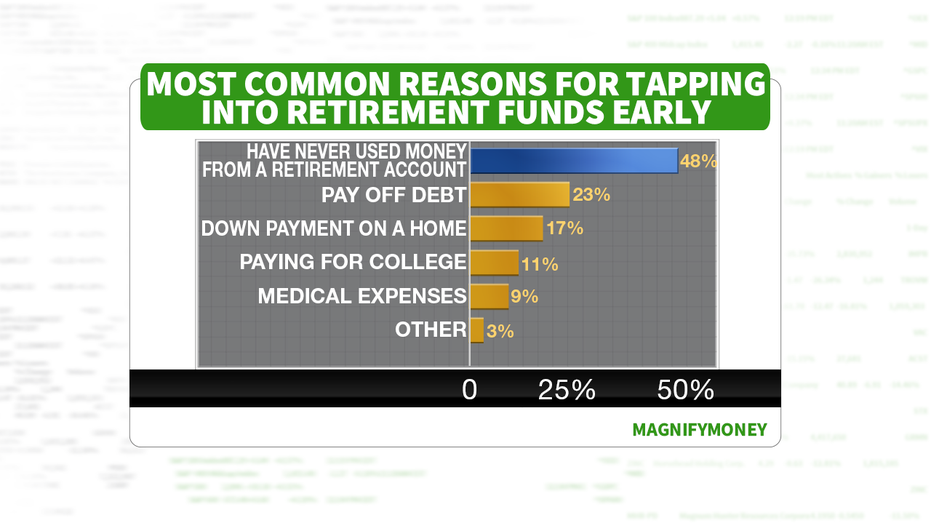

La maggior parte delle persone intervistate ha prelevato denaro dal proprio piano pensionistico per estinguere i debiti o per aiutare a comprare una casa, e un quinto non sta mettendo da parte abbastanza soldi per raccogliere i benefici di una partita sponsorizzata dal datore di lavoro.

Motivi più comuni per un prelievo di previdenza

Comprare una casa

Gli esperti consigliano ancora alle persone di versare almeno il 20% in un acconto quando si tratta di acquistare una casa per ottimizzare le rate del mutuo. I prestiti agli studenti e il debito delle carte di credito incombono su molte generazioni più giovani, ecco perché alcuni millennial stanno ritirando i propri risparmi per la pensione per realizzare quelli che considerano i loro sogni di possedere una casa o pagare i propri debiti.

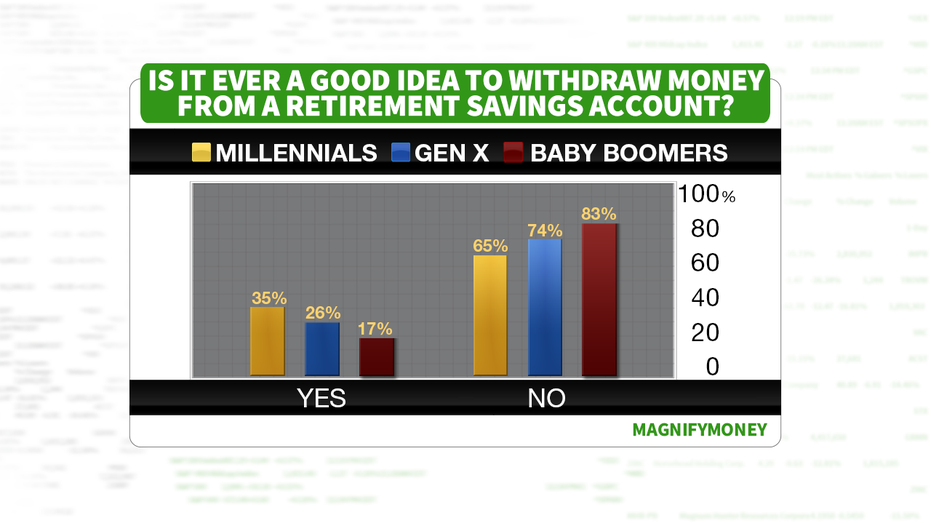

Generalmente, più di un terzo dei millennial (36%) ha ritenuto accettabile ritirare i propri risparmi per la pensione, contro solo il 26% di Gen Xers che ritiene che sia un'azione appropriata. Non sorprendentemente, solo il 17% dei baby boomer riteneva accettabile ritirare i propri risparmi per la pensione.

Ritirare i fondi pensione prima dell'età appropriata per farlo comporterà inevitabilmente sanzioni pecuniarie, comprese tasse e imposte.

La ripartizione tra le generazioni sui prelievi dell'avere di vecchiaia

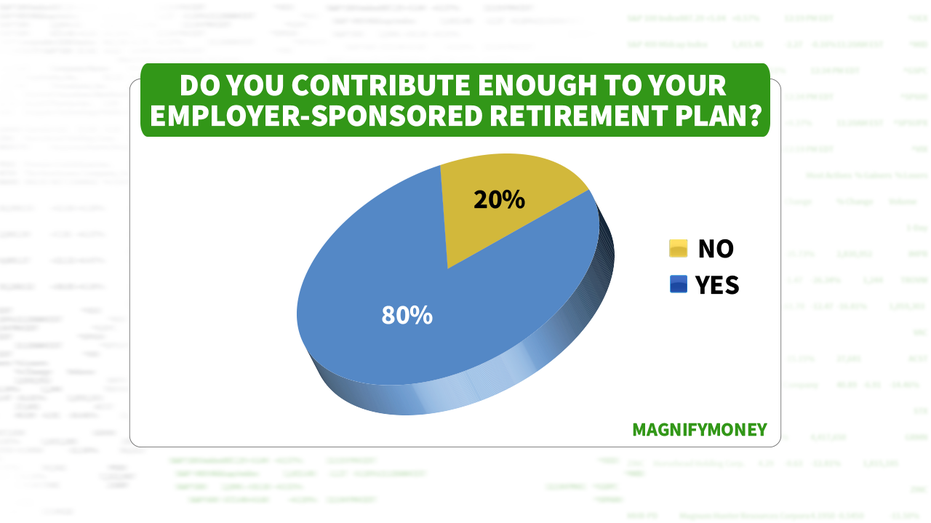

Massimizzare le corrispondenze del datore di lavoro

Mentre l'80% degli intervistati contribuisce con l'importo adeguato al proprio piano di risparmio sponsorizzato dal datore di lavoro, Il 20% ha ammesso di non massimizzare l'opportunità data loro contribuendo con denaro sufficiente per guadagnare partite sponsorizzate dal datore di lavoro. Perdere il "denaro gratis" che la tua azienda ti offre nel suo programma di incontri è un errore finanziario critico.

Gli esperti ritengono che sia fondamentale risparmiare in anticipo e risparmiare spesso nella carriera di una persona per garantire che la pensione sia finanziariamente realizzabile. Supponiamo che il tuo datore di lavoro corrisponda al 100% del tuo contributo fino al 3% del tuo stipendio e corrisponda al 50% del tuo contributo fino al 5% del tuo stipendio, massimizzare tale contributo può creare o distruggere i risparmi per la pensione di qualcuno.

Contributi al piano pensionistico a carico del datore di lavoro

Usando i numeri per capire meglio queste percentuali, se guadagni $ 3, 000 per busta paga e contribuisci con il 10% del tuo stipendio al tuo 401 (k), quindi $ 300 dei tuoi soldi vengono messi nel tuo 401 (k) e il tuo datore di lavoro depositerà altri $ 120 per busta paga sul tuo 401 (k). Ciò significa che se non massimizzi quanto il tuo datore di lavoro è disposto a corrispondere, ti stai perdendo un ulteriore 4% del cosiddetto "denaro gratis" se non contribuisci con almeno il 5% del tuo stipendio al tuo 401(k).

Questo sondaggio ha mostrato anche altri errori di risparmio previdenziale, compreso il 35% che afferma di non risparmiare abbastanza per la pensione. Gli esperti finanziari ribadiscono che è fondamentale contribuire al tuo piano pensionistico il prima possibile, poiché un importo inferiore investito in precedenza si comporterà a un importo maggiore in seguito.

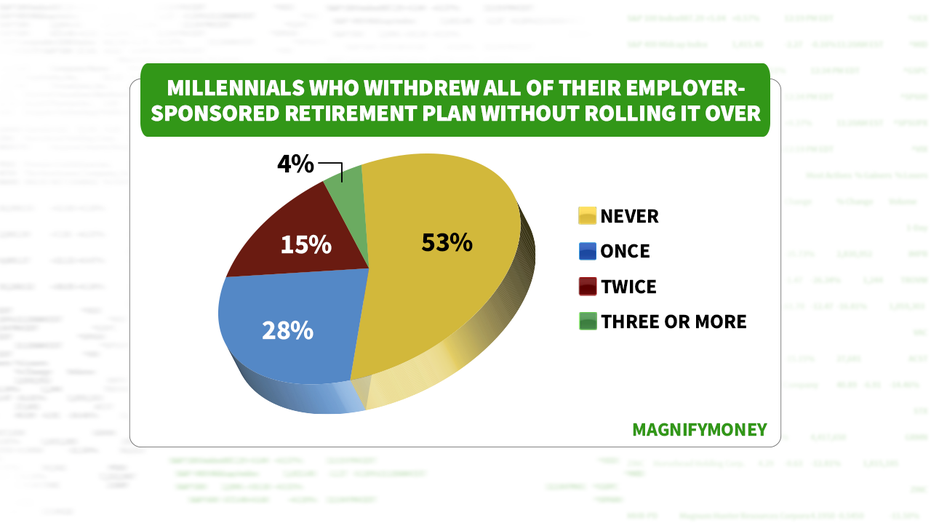

E quando si cambia lavoro, invece di trasferire il loro piano di risparmio previdenziale da un'azienda all'altra, quasi un terzo degli intervistati ha dichiarato di aver ritirato il saldo.

Ritiro del piano di risparmio sponsorizzato dal datore di lavoro senza rinnovare

andare in pensione

- I migliori conti IRA nell'ottobre 2021

- Il coronavirus spinge i pensionati a spendere "molto di più" su questa spesa del previsto

- 9 volte in cui la vita può mandare fuori rotta la pensione

- Conti previdenziali individuali:il nucleo del risparmio previdenziale

- Quanto dovrei risparmiare per la pensione?

- Ora puoi risparmiare di più per la pensione:limiti contributivi 2021

-

Quando scade il termine per la dichiarazione dei redditi per il 2020?

Quando scade il termine per la dichiarazione dei redditi per il 2020? Questo articolo è stato verificato dai nostri redattori e da un membro del team di specialisti del prodotto Credit Karma Tax®, guidato dal Senior Manager delle operazioni Christina Taylor. È stato a...

-

Stavano arrivando i migliori sei mesi di mercato dell'anno

Stavano arrivando i migliori sei mesi di mercato dell'anno D.R. Barton, jr. Parla di Jekyll e Hyde. Ora che siamo al sicuro fuori ottobre, il mercato Mr. Hyde con tutta la volatilità sta volgendo al termine. Il tempo sta diventando più fresco, ma il mercat...

-

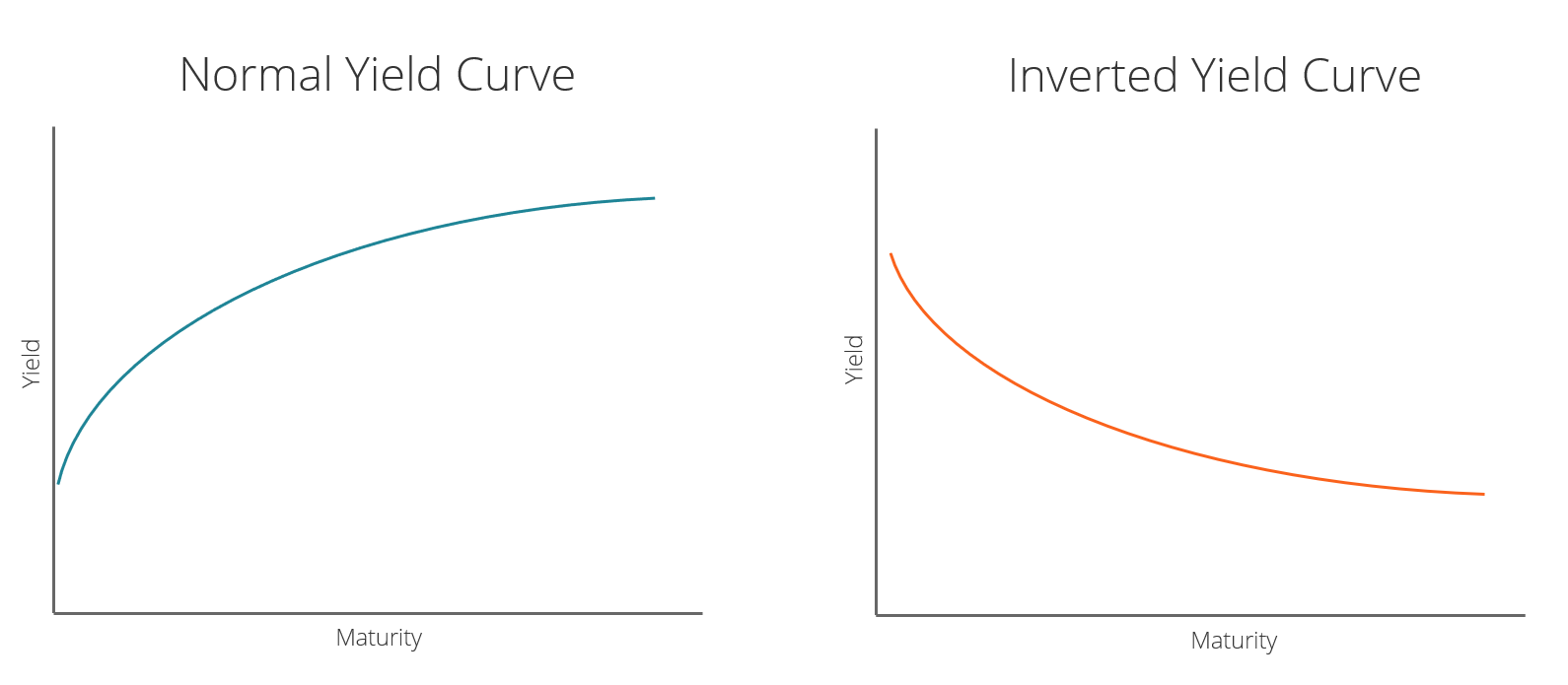

Che cos'è una curva di rendimento invertita?

Che cos'è una curva di rendimento invertita? Una curva dei rendimenti invertita spesso indica linizio di una recessione o di un rallentamento economico. spesso il risultato di un periodo di attività negativa basata sul tasso del prodotto interno...

-

Non rinunciare ai tuoi sogni! 8 motivi per cui!

Non rinunciare ai tuoi sogni! 8 motivi per cui! Quando eri più giovane, cosa sognavi di fare o avere? Era vivere in una casa che aveva un cinema? O era più orientato alla carriera, come essere un insegnante? Sono fermamente convinto che non sia mai...