4 modi per proteggere la pensione dall'inflazione

Quando risparmi per la pensione, è facile dimenticare che i beni che comprerai tra anni o decenni probabilmente costeranno di più, tutto grazie all'inflazione. È importante tenerlo a mente quando pianifichi la quantità di denaro di cui avrai bisogno durante gli anni dopo il lavoro.

Ecco cinque modi per rendere a prova di inflazione i tuoi risparmi per la pensione:

Non essere troppo conservatore

Si può essere tentati di stivare una percentuale maggiore del proprio reddito da pensione in obbligazioni a basso rischio, soprattutto quando ti avvicini alla data di pensionamento. E le obbligazioni dovrebbero certamente far parte del tuo portafoglio pensionistico. Ma troppe persone si concentrano troppo sulle obbligazioni. Non considerano il rendimento reale di questi veicoli di investimento tenendo conto degli effetti dell'inflazione. Poiché le obbligazioni sono meno rischiose, offrono anche tassi di rendimento inferiori.

Supponiamo che un'obbligazione abbia un tasso di rendimento del 6%. Se l'inflazione è al 3 per cento, quel tasso di rendimento è in realtà solo del 3%, un guadagno piuttosto basso.

Ecco perché è importante includere alcuni investimenti più rischiosi, come azioni, nel tuo piano previdenziale. Sì, c'è più rischio che le azioni perdano valore. Ma le azioni hanno anche il potenziale di fornire un tasso di rendimento molto più elevato; uno che aiuterà a superare i costi crescenti che derivano dall'inflazione. (Vedi anche:7 motivi per investire in azioni dopo i 50 anni)

Fai la tua ricerca

Investire in qualsiasi gruppo di azioni non ti aiuterà a superare l'inflazione. Alcune aziende e settori finanziari prosperano quando l'inflazione aumenta, mentre altri tendono a lottare. Ad esempio, investire in azioni al dettaglio potrebbe non aiutarti a superare l'inflazione. Questo perché i rivenditori tendono ad avere difficoltà quando l'inflazione elevata rende i prodotti che vendono poco attraenti per i consumatori. Però, le aziende del settore agricolo tendono a fare meglio quando l'inflazione è più alta. Le loro scorte, poi, sono una migliore copertura contro un aumento del tasso di inflazione.

Investire in titoli del Tesoro protetti dall'inflazione

Titoli del Tesoro protetti dall'inflazione, meglio conosciuto come TIPS, sono progettati per proteggere gli investitori dall'inflazione. Questo perché il rendimento è legato all'indice dei prezzi al consumo. Questo è uno strumento particolarmente utile per gli investitori che vivono con un reddito fisso, come i pensionati.

Diciamo che investi $ 100, 000 in SUGGERIMENTI. Se l'inflazione è del 4%, il tuo saldo principale ora varrà $ 104, 000 dopo un anno. Quando i TIPS raggiungono la loro data di scadenza, gli investitori recuperano il loro importo capitale originale - quello che hanno originariamente investito - o uno che è stato corretto per l'inflazione, qualunque sia maggiore. I TIPS forniscono anche un po' di reddito da interessi, pagandolo ogni sei mesi. Gli investitori non devono pagare tasse statali e locali su questo interesse o sulla crescita del capitale, ma devono pagare le tasse federali su quei soldi guadagnati.

Gli investitori possono acquistare TIPS gratuitamente dal Tesoro degli Stati Uniti in valori di $ 100. Potresti anche essere in grado di investire in TIPS quando investi in un fondo comune che li include come parte del loro mix di investimenti.

Investire in immobili commerciali

Il valore degli immobili commerciali può continuare a crescere anche se il mercato azionario è in difficoltà. Includendo gli investimenti in immobili commerciali insieme alle azioni nel tuo portafoglio di risparmio previdenziale, puoi costruire un mix di investimenti diversificato che puoi quindi utilizzare come copertura contro l'inflazione.

Il modo più semplice per investire in immobili commerciali è mettere i tuoi soldi in un fondo di investimento immobiliare, o REIT. Con un REIT, metterai in comune i tuoi soldi insieme ad altri investitori in edifici immobiliari commerciali come uffici e proprietà di appartamenti. Puoi anche investire in un fondo comune di investimento che include attività immobiliari commerciali tra il suo mix di investimenti. (Vedi anche:Le uniche 5 regole che devi sapere sugli investimenti nel settore immobiliare)

andare in pensione

- I lavoratori si rivolgono alla previdenza sociale per l'aiuto alla pensione mentre il coronavirus rallenta il risparmio

- Cos'è un gruzzolo e come si costruisce uno grande?

- La rendita indicizzata:3 termini chiave definiti

- Pagare la tua conversione IRA in un Roth

- 2 dei migliori calcolatori di pensionamento

- Doppio reddito senza bambini (DINK)? Ignora questo consiglio di pensionamento

-

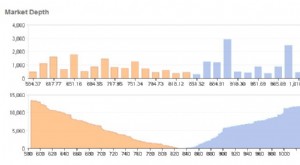

Che cos'è la profondità del mercato?

Che cos'è la profondità del mercato? La profondità del mercato si riferisce alla capacità del mercato di sostenere un ordine sostanzialmente più grande senza avere un impatto sul prezzo di mercato del titolo. Generalmente, mentre si calc...

-

Cos'è Rho?

Cos'è Rho? In finanza, rho è una metrica utilizzata per determinare la sensibilità di unopzione alle variazioni dei tassi di interesse prive di rischio. Probabilmente la meno importante e la meno utilizzata dell...

-

Le case di avviamento sono ancora una cosa?

Le case di avviamento sono ancora una cosa? La vecchia formula funzionava così:quando eri stanco di affittare un appartamento, compreresti una casa di partenza. Questa casa di partenza sarebbe economica e piccola. Quando la tua famiglia ha iniz...

-

Revisione del prestito DCU:molteplici opzioni di prestito personale per i membri

Revisione del prestito DCU:molteplici opzioni di prestito personale per i membri Professionisti Contro Molteplici opzioni di prestito personaleDeve diventare un membro DCU per applicareNessuna penale di emissione o pagamento anticipatoNessuna richiesta di prequalificaI tassi di...