Che cos'è una curva di rendimento invertita?

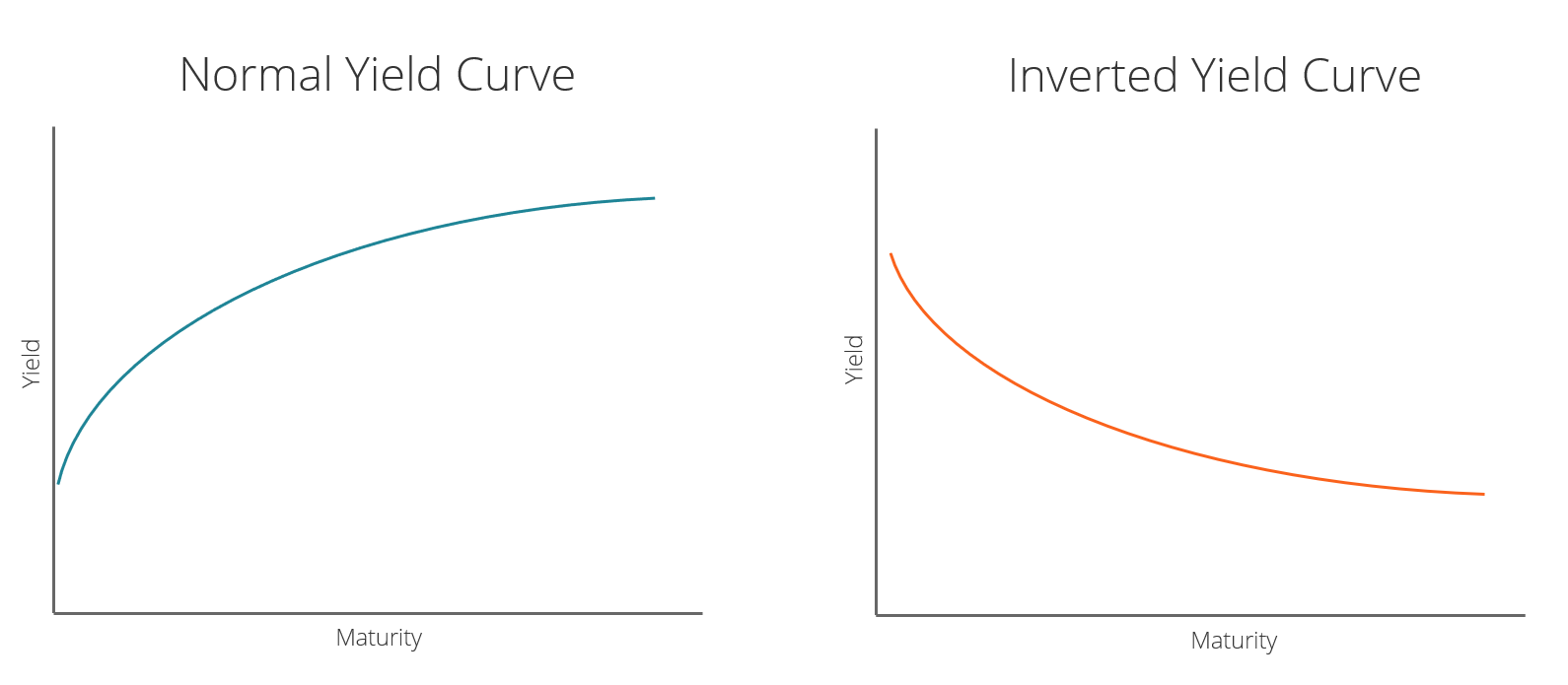

Una curva dei rendimenti invertita spesso indica l'inizio di una recessione o di un rallentamento economico. spesso il risultato di un periodo di attività negativa basata sul tasso del prodotto interno lordo (PIL) del paese. È molto peggio di una recessione, con il PIL in forte calo, e di solito dura per molti anni. La curva dei rendimenti è una rappresentazione grafica della relazione tra il tasso di interesse pagato da un bene (di solito i titoli di stato Titoli del Tesoro (T-Bills) I Buoni del Tesoro (o T-Bill in breve) sono un strumento finanziario a termine emesso dal Tesoro statunitense con periodi di scadenza da pochi giorni fino a 52 settimane.) e il tempo di scadenza. Il tasso di interesse è misurato sull'asse verticale e il tempo alla scadenza è misurato sull'asse orizzontale. Normalmente, i tassi di interesse e il tempo alla scadenza sono correlati positivamente.

In condizioni normali, i tassi di interesse salgono all'aumentare del tempo fino alla scadenza. Ciò si traduce in una pendenza positiva della curva dei rendimenti. Se i tassi di interesse e il tempo alla scadenza sono correlati negativamente, quindi la curva dei rendimenti invertita risultante mostrerà una pendenza negativa.

Storicamente, la curva dei rendimenti assume una pendenza negativa in vista di recessioni e rallentamenti economici. spesso il risultato di un periodo di attività negativa basata sul tasso di prodotto interno lordo (PIL) del paese. È molto peggio di una recessione, con il PIL in forte calo, e di solito dura molti anni..

Curva di rendimento invertita – L'ipotesi delle aspettative

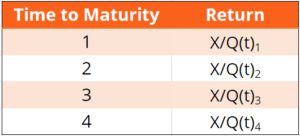

Si consideri il seguente esempio:un titolo di Stato a N anni costa Q(t) n nel periodo t e paga un importo X nel periodo t+N anni. Perciò, il rendimento di un'obbligazione a un anno è X/Q(t) 1 . L'obbligazione a un anno paga X nel periodo t+1.

Considera un investitore che fa quanto segue:

- Acquista ora un'obbligazione a un anno pagando Q(t) 1 .

- Alla fine dell'anno riceve X.

- Alla fine dell'anno, spende tutto X per l'acquisto di obbligazioni a un anno, che scadrà alla fine del prossimo anno.

Il rendimento di questa sequenza di due investimenti di un anno è X/Q(t) 1 * X/Q(t+1) 1 .

Se gli investitori sono neutrali al rischio, quindi il rendimento di un'obbligazione a due anni dovrebbe essere uguale al rendimento atteso su una sequenza di due obbligazioni a un anno. Generalmente, il rendimento atteso di N titoli a un anno dovrebbe essere uguale al rendimento di un titolo a N anni.

La E intorno ai prezzi futuri delle obbligazioni rappresenta i valori attesiValore attesoValore atteso (noto anche come EV, aspettativa, media, o valore medio) è un valore medio di lungo periodo di variabili casuali. Il valore atteso indica anche il fatto che gli investitori non conoscono i prezzi futuri delle obbligazioni.

La curva dei rendimenti invertita – Previsioni di recessione del mercato obbligazionario

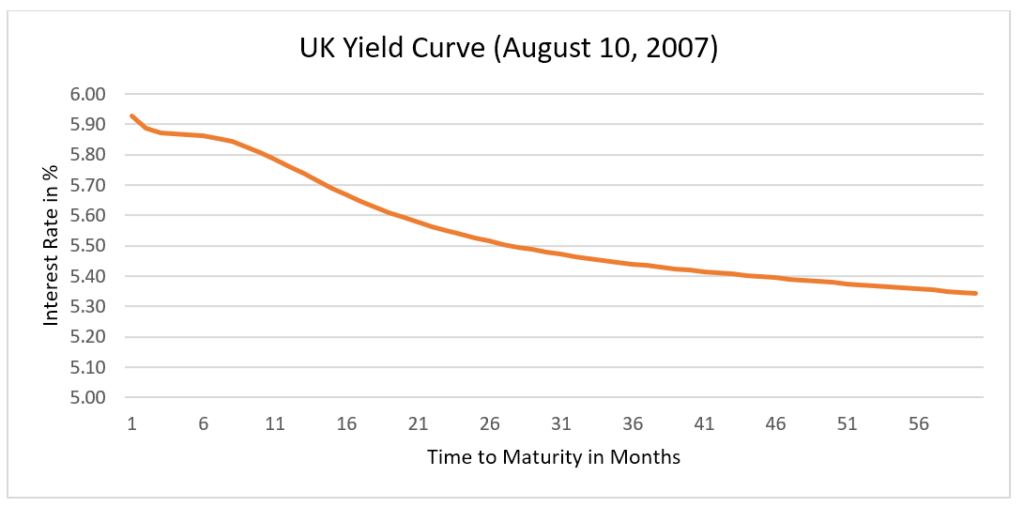

La curva dei rendimenti è spesso vista come una misura del mercato obbligazionario della fiducia nell'economia. Una pendenza positiva implica il mercato obbligazionarioPrezzo obbligazionarioIl prezzo obbligazionario è la scienza del calcolo del prezzo di emissione di un'obbligazione in base alla cedola, valore nominale, rendimento e termine alla scadenza. Il prezzo delle obbligazioni consente agli investitori di aspettarsi che l'economia vada bene, e una pendenza negativa implica che il mercato obbligazionario si aspetta che l'economia vada male.

Una curva dei rendimenti inclinata negativamente - invertita - implica che gli investitori si aspettano che i tassi di interesse siano più bassi in futuro. Questo, a sua volta, implica che i rendimenti degli investimenti saranno generalmente inferiori in futuro. Rendimenti più bassi portano a una diminuzione degli investimenti che è associata alla stagnazione economica e alla deflazione.

Le banche centrali spesso contrastano le pressioni deflazionistiche nell'economia riducendo i tassi di interesse a breve termine. Perciò, un'aspettativa di rallentamento economico è coerente con una curva dei rendimenti inclinata negativamente.

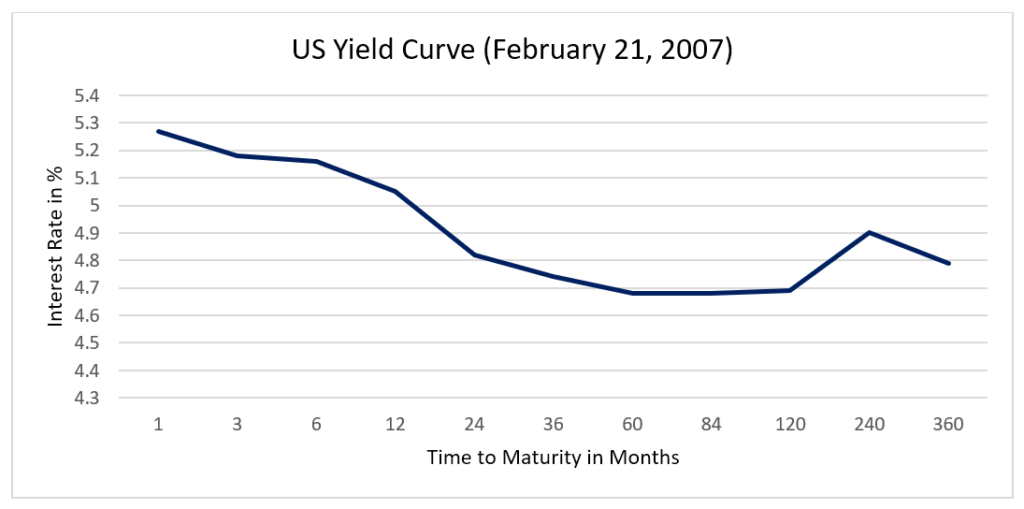

Curva di rendimento invertita – Misure di inversione

Lo spread tra un'obbligazione a 10 anni e un'obbligazione a 2 anni viene spesso utilizzato per verificare l'inversione della curva dei rendimenti. Se lo spread 10-2 scende al di sotto di 0, quindi la curva dei rendimenti è inclinata negativamente in media tra 24 mesi e 120 mesi (tempo alla scadenza).

Letture correlate

Grazie per aver letto questa guida CFI per comprendere una curva dei rendimenti invertita. CFI è il fornitore ufficiale della Global Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nel tuo carriera finanziaria. Iscriviti oggi! programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare ad avanzare nella tua carriera, le risorse aggiuntive CFI di seguito saranno utili:

- Rialzista e RibassistaRialzista e RibassistaI professionisti della finanza aziendale si riferiscono regolarmente ai mercati come rialzisti e ribassisti in base a movimenti di prezzo positivi o negativi. Un mercato ribassista è in genere considerato esistere quando c'è stato un calo dei prezzi del 20% o più dal picco, e un mercato rialzista è considerato un recupero del 20% da un fondo di mercato.

- Titoli detenuti fino alla scadenza Titoli detenuti fino alla scadenza I titoli detenuti fino alla scadenza sono titoli che le società acquistano e intendono detenere fino alla scadenza. Sono diversi dai titoli scambiati o dai titoli disponibili per la vendita

- RallyRallyUn rally si riferisce a un periodo di continuo aumento dei prezzi delle azioni, indici o obbligazioni. La parola rally è tipicamente usata come parola d'ordine dai media aziendali come Bloomberg per descrivere un periodo di aumento dei prezzi.

- US Treasury Note a 10 anni US Treasury Note a 10 anni La US Treasury Note a 10 anni è un'obbligazione di debito emessa dal Dipartimento del Tesoro statunitense e ha una scadenza di 10 anni.

Articoli in Evidenza

- Che cos'è il rendimento del dividendo?

- Che cos'è il rendimento dei dividendi a termine?

- Che cosa sta abbassando la curva dei rendimenti?

- Che cos'è il rendimento degli azionisti?

- Che cos'è la curva del tasso di swap?

- Che cos'è il rendimento (definizione)?

- Riepilogo settimanale del mercato:cos'è una curva di rendimento?

- Cos'è la curva?

- Che cos'è la produzione agricola?

- Che cos'è la regressione?

-

Cos'è la curva del rendimento alla pari?

Cos'è la curva del rendimento alla pari? La curva dei rendimenti par è una rappresentazione grafica che mostra il rendimento alla scadenza Yield to Maturity (YTM) Yield to Maturity (YTM) - altrimenti indicato come rimborso o rendimento conta...

-

Che cos'è il rendimento della SEC?

Che cos'è il rendimento della SEC? Il rendimento della SEC, indicato anche come rendimento standardizzato, è un calcolo che consente il confronto dei fondi obbligazionari che rientrano nella giurisdizione della Securities and Exchange ...