Ciclismo aziendale:il ruolo dei cicli economici negli investimenti di settore

Alta marea e bassa marea. Luna piena e luna nuova. Mercato rialzista e mercato ribassista.

Il mondo sembra muoversi in cicli. Alcuni sono prevedibili come il geyser Old Faithful, mentre altri sono inevitabili ma alquanto casuali nella loro tempistica e lunghezza.

I cicli economici rientrano in quest'ultima categoria. E sebbene i pullback economici non siano sempre facili da identificare, alcuni elementi lo sono. Il ciclo economico di base si compone di quattro fasi:espansione, picco, recessione, e recupero. Ogni fase tende a favorire diversi segmenti dell'economia.

Fare un passo indietro:i settori spiegati

Quando pensi agli investimenti per la crescita, potresti immaginare nuove tecnologie e aziende che le utilizzano, come i social, biotecnologia, e la cosiddetta “sharing economy”. La crescita è divertente. La crescita è eccitante, soprattutto in tempi di boom.

Ma i tempi non sono sempre in piena espansione.

Che dire delle strategie per la conservazione del capitale e il reddito? Sembra quella sana colazione a base di cereali che i tuoi genitori volevano che tu mangiassi. I benefici sembravano intangibili a breve termine, e i cereali integrali sembravano opachi rispetto alla roba ad alto contenuto di zucchero. Ma a seconda della fase del ciclo economico in cui ci troviamo, l'azione potrebbe allontanarsi dai settori ad alta crescita.

Investimenti settoriali e cicli economici vanno di pari passo, permettendoti di ruotare dentro e fuori i diversi settori a seconda del ciclo economico. Il mercato azionario tende a riflettere dove si trova l'economia in quelle fasi, e alcuni settori tendono ad avere prestazioni migliori durante determinate fasi. Il grafico sottostante illustra le quattro fasi e i settori che sono tipicamente presi di mira dagli investimenti settoriali.

L'investimento mirato in settori azionari può essere uno strumento potenziale in una strategia di conservazione del capitale e reddito. Sì, l'investimento nel settore è spesso più eccitante e intrinsecamente più rischioso dei modi comuni di preservare il capitale, come CD, obbligazioni, e altri titoli a reddito fisso. Ma per gli investitori che desiderano un approccio diverso e sono disposti ad accettare un po' più di rischio senza diventare troppo aggressivi, gli investimenti nel settore possono essere qualcosa da considerare, se affrontato con cura.

Apprezzamento del capitale dalla crescita; Reddito da dividendi

Avere una strategia di settore come parte di un più ampio, portafoglio diversificato non riguarda solo la tempistica del ciclo economico. Si tratta anche di essere nel settore appropriato per i tuoi obiettivi di investimento.

Quando la crescita è all'ordine del giorno, cioè durante le fasi di espansione e di picco:tecnologia, Servizi di comunicazione, e i settori dei beni di consumo discrezionali tendono a funzionare bene poiché i consumatori gravitano verso "più cose". Quando l'economia raggiunge il suo apice, i Materiali e l'Energia che alimentano l'espansione possono dare il via a una marcia alta.

Durante la recessione e la ripresa, si tratta di giocare in difesa e forse di mirare agli introiti dei dividendi. Alcuni settori, come Utilità, Beni di consumo, e Real Estate possono fornire reddito da dividendi, consentendo a un investitore di guadagnare potenzialmente reddito nel proprio portafoglio attraverso l'emissione di dividendi. Questi dividendi possono essere utilizzati per acquistare più azioni, o può essere preso come reddito. Certo, il pagamento dei dividendi non è garantito, e l'emissione e il pagamento dei dividendi possono essere interrotti dalla società in qualsiasi momento. Questo fa parte di ciò che rende una strategia sui dividendi stabile ma allo stesso tempo rischiosa.

Rischi degli investimenti di settore

Adeguare il proprio portafoglio per cercare di trarre vantaggio dai settori richiede uno sforzo maggiore rispetto all'acquisto e alla detenzione di azioni a lungo termine. C'è qualche rischio coinvolto, forse più di quanto ci sarebbe con una strategia più conservatrice. Il mercato azionario riflette la psicologia umana, che non è sempre lineare o matematico, e ciò significa che gli investimenti del settore possono gettare la palla curva occasionale.

Ad esempio, il ciclo economico può spesso dare un'idea di come potrebbero funzionare i settori, ma non è un indicatore perfetto. Sappiamo tutti che le prestazioni passate non sono una garanzia delle prestazioni future. Qualche volta, potresti finire in un settore che tradizionalmente si comporta bene durante una certa parte del ciclo economico, ma per qualche motivo non segue lo schema storico e ti lascia con delle perdite.

È qualcosa che non accadrebbe se infilassi tutti i tuoi soldi in CD assicurati dalla FDIC pagando l'1% o l'1,5%, perché in quello scenario hai la garanzia di riavere il tuo principale. Il problema con i CD e il mantenimento dei soldi in contanti è che potresti non essere in grado di tenere il passo con l'inflazione.

Le obbligazioni tradizionalmente pagano tassi di interesse migliori rispetto ai contanti, sebbene la loro crescita non sia storicamente forte come quella delle azioni. Ma come i CD, le obbligazioni offrono un po' più di sicurezza per chi vuole proteggere il proprio capitale. Le obbligazioni a volte perdono valore, ad esempio quando i tassi di interesse aumentano, ma tendono a essere meno volatili delle azioni a lungo termine.

Seguire una strategia di settore può anche significare pagare di più in costi di transazione, poiché gli investitori possono apportare ulteriori modifiche ai propri portafogli.

E poi c'è il problema dei tempi. Se stai cercando di trarre vantaggio dai cambiamenti di ciclo, dovresti iniziare a prepararti per la fase successiva del ciclo quando riconosci la fase in cui ti trovi. Ma può essere un'arma a doppio taglio, perché è così difficile stabilire quando iniziano e finiscono queste fasi. Anche i migliori gestori di fondi hanno difficoltà a farlo bene, quindi il tempismo può essere particolarmente impegnativo per l'investitore al dettaglio.

Fai la tua ricerca

TD Ameritrade offre una varietà di risorse di ricerca settoriali progettate per aiutare gli investitori a comprendere e implementare strategie di investimento settoriali. Scopri da dove iniziare con gli investimenti di settore imparando a conoscere strumenti come l'analisi top-down, Monitoraggio del mercato, e rapporti di analisti di terze parti che possono aiutarti a trovare idee di investimento in linea con i tuoi obiettivi di investimento specifici.

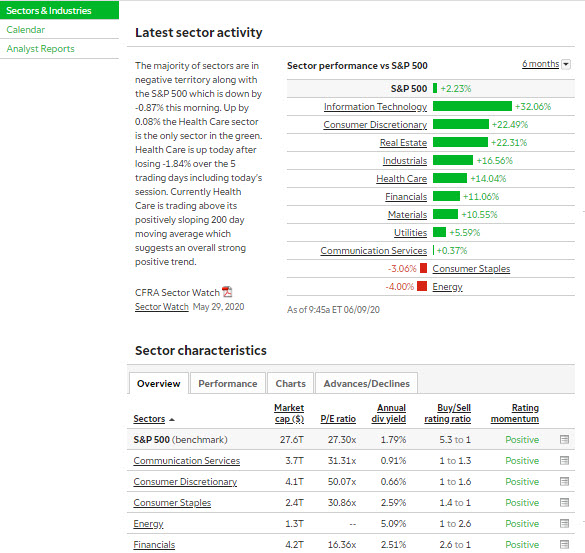

Il Settori e industrie strumento è un modo per eseguire l'analisi dall'alto verso il basso (vedere la figura 1). Lo strumento si basa sull'S&P 500 e sui suoi 11 settori:Consumer Discretionary, Beni di consumo, Energia, finanziari, Assistenza sanitaria, industriali, Tecnologie dell'informazione, Materiali, Servizi di telecomunicazione, Immobiliare, e Utilità. Per accedervi, accedi a tdameritrade.com e vai su Ricerca &Idee > mercati > Settori e industrie .

FIGURA 1:SETTORI E INDUSTRIE ORDINATI PER RENDIMENTO SEMESTRALE. Il Settori e industrie strumento visualizza le prestazioni di 11 settori in un periodo di tempo specificato. Fonte immagine:tdameritrade.com. Solo a scopo illustrativo. Le prestazioni passate non garantiscono risultati futuri.

FIGURA 1:SETTORI E INDUSTRIE ORDINATI PER RENDIMENTO SEMESTRALE. Il Settori e industrie strumento visualizza le prestazioni di 11 settori in un periodo di tempo specificato. Fonte immagine:tdameritrade.com. Solo a scopo illustrativo. Le prestazioni passate non garantiscono risultati futuri. Una volta individuati i settori a cui rivolgersi, potresti considerare di trovare investimenti che soddisfino i tuoi obiettivi. Alla ricerca di singoli titoli all'interno di un settore? Seleziona un settore e scorri verso il basso per vedere i sottosettori, industrie, e alcune delle aziende che guidano i settori. Da li, puoi controllare le valutazioni degli analisti e i fondamentali dell'azienda. In alternativa, potresti impostare uno screener per restringere la ricerca.

Puoi controllare le azioni, fondi negoziati in borsa (ETF), e fondi comuni di investimento, e puoi filtrare per settore, industria, e sotto-industria. Da li, puoi impostare una serie di filtri, come i fondamentali, storia dei dividendi, indicatori tecnici, e altro ancora.

La linea di fondo su cicli e settori

Espansione, picco, recessione, recupero, ripetere. È la natura dell'economia. Come con il flusso e riflusso della marea, puoi aspettare fuori, oppure puoi prendere una tavola da surf e fare un giro.

Un piano settoriale è un'alternativa non tradizionale agli investimenti buy-and-hold. Oppure può essere una strategia aggiuntiva. Non devi essere tutto dentro o tutto fuori. Considera di destinare una parte del tuo portafoglio a investimenti settoriali, e mantieni il resto in strategie di investimento più tradizionali.

Doug Ashburn non è un rappresentante di TD Ameritrade, Inc. Il materiale, visualizzazioni, e le opinioni espresse in questo articolo sono esclusivamente quelle dell'autore e potrebbero non riflettere quelle detenute da TD Ameritrade, Inc.

Consigli per gli investimenti

- Out of This World:lo spazio è una nuova svolta per gli investimenti di frontiera?

- Gli alti (e i bassi) della cannabis nel 2019 e cosa prevedono i segnali di fumo per il 2020

- Realty Income Corporation, Oh, Analisi delle azioni per il reddito mensile da dividendi

- Mangiare dentro:COVID-19,

- Questa settimana nel forex, cripto, e scorte – 20 agosto 2019

- Alibaba BABA Stock Analysis – La più grande azienda cinese

-

Spesa socialmente responsabile:dove vogliono che i loro soldi vadano gli americani?

Spesa socialmente responsabile:dove vogliono che i loro soldi vadano gli americani? Il 2020 è stato un anno di grandi cambiamenti sia a livello sociale che economico. Limpatto sociale di COVID-19 e altre importanti storie sotto i riflettori questanno, come la morte di George Floyd e ...

-

Revisione del prestito LightStream [2021]:Ottieni i tuoi soldi e aiuta l'ambiente

Revisione del prestito LightStream [2021]:Ottieni i tuoi soldi e aiuta l'ambiente Con tutti i diversi istituti di credito là fuori che si posizionano per ottenere la tua attività, può essere travolgente mentre cerchi di trovare quello giusto per il tuo prestito personale. Non tutti...

-

Che cos'è l'Equity Premium Puzzle (PPE)?

Che cos'è l'Equity Premium Puzzle (PPE)? LEquity Premium Puzzle (EPP) si riferisce al fatto che le azioni hanno sovraperformato i titoli del Tesoro con un margine straordinariamente elevato nellultimo secolo, un margine così alto che è molto...

-

Perché una rendita differita può essere un acquisto più intelligente rispetto all'assicurazione per cure a lungo termine

Perché una rendita differita può essere un acquisto più intelligente rispetto all'assicurazione per cure a lungo termine Molte persone attendono con impazienza gli ultimi anni della loro vita. La maggior parte si aspetta di andare in pensione e vivere a un ritmo rilassato che permetta loro di assaporare momenti che potr...