Cos'è il Gold Standard?

Il gold standard è un sistema monetario in cui la valuta o la carta moneta di un paese ha un valore direttamente collegato all'oro. Con il gold standard, paesi hanno deciso di convertire la carta moneta in una quantità fissa di oro. Un paese che utilizza il gold standard fissa un prezzo fisso per l'oro e compra e vende oro a quel prezzo. Quel prezzo fisso viene utilizzato per determinare il valore della valuta. Per esempio, se gli Stati Uniti fissano il prezzo dell'oro a 500 dollari l'oncia, il valore del dollaro sarebbe 1/500 di oncia d'oro.

Il gold standard non è attualmente utilizzato da alcun governo. La Gran Bretagna smise di usare il gold standard nel 1931 e gli Stati Uniti ne seguirono l'esempio nel 1933 e abbandonarono i resti del sistema nel 1973. Il gold standard fu completamente sostituito dalla moneta fiat, un termine per descrivere la valuta utilizzata per ordine di un governo, o fiat, che la valuta deve essere accettata come mezzo di pagamento. Negli Stati Uniti., ad esempio, il dollaro è denaro fiat, e per la Nigeria, è la naira.

Il fascino di un gold standard è che arresta il controllo dell'emissione di denaro dalle mani di esseri umani imperfetti. Con la quantità fisica di oro che funge da limite a tale emissione, una società può seguire una semplice regola per evitare i mali dell'inflazione. L'obiettivo della politica monetaria non è solo quello di prevenire l'inflazione, ma anche deflazione, e per contribuire a promuovere un ambiente monetario stabile in cui possa essere raggiunta la piena occupazione. Una breve storia del gold standard degli Stati Uniti è sufficiente per dimostrare che quando viene adottata una regola così semplice, l'inflazione può essere evitata, ma la stretta osservanza di tale regola può creare instabilità economica, se non disordini politici.

1:17Dove acquistare una moneta da $ 10 milioni

Sistema Gold Standard contro sistema Fiat

Come suggerisce il nome, il termine gold standard si riferisce a un sistema monetario in cui il valore della valuta si basa sull'oro. Un sistema fiat, al contrario, è un sistema monetario in cui il valore della valuta non si basa su alcun bene fisico ma è invece consentito di fluttuare dinamicamente rispetto ad altre valute sui mercati valutari. Il termine "fiat" deriva dal latino "fieri, " che significa un atto o decreto arbitrario. In armonia con questa etimologia, il valore delle valute legali si basa in ultima analisi sul fatto che sono definite a corso legale per decreto governativo.

Nei decenni precedenti la prima guerra mondiale, il commercio internazionale è stato condotto sulla base di quello che è diventato noto come il gold standard classico. In questo sistema, il commercio tra le nazioni è stato regolato utilizzando l'oro fisico. Le nazioni con eccedenze commerciali accumulavano oro come pagamento per le loro esportazioni. Al contrario, le nazioni con deficit commerciali hanno visto diminuire le loro riserve auree, mentre l'oro scorreva fuori da quelle nazioni come pagamento per le loro importazioni.

Il Gold Standard:Una Storia

"Abbiamo oro perché non possiamo fidarci dei governi, Il famoso presidente Herbert Hoover disse nel 1933 nella sua dichiarazione a Franklin D. Roosevelt. Questa dichiarazione prevedeva uno degli eventi più draconiani nella storia finanziaria degli Stati Uniti:l'Emergency Banking Act, che ha costretto tutti gli americani a convertire le loro monete d'oro, lingotti, e certificati in dollari USA. Mentre la legislazione ha fermato con successo il deflusso di oro durante la Grande Depressione, non ha cambiato la convinzione di bug d'oro, persone che sono sempre fiduciose nella stabilità dell'oro come fonte di ricchezza.

L'oro ha una storia come quella di nessun'altra asset class in quanto ha un'influenza unica sulla propria offerta e domanda. Gli insetti d'oro si aggrappano ancora a un passato in cui l'oro era re, ma il passato dell'oro include anche una caduta che deve essere compresa per valutare adeguatamente il suo futuro.

Una storia d'amore Gold Standard della durata di 5, 000 anni

Per 5, 000 anni, la combinazione di lucentezza dell'oro, malleabilità, densità e scarsità ha affascinato l'umanità come nessun altro metallo. Secondo il libro di Peter Bernstein Il potere dell'oro:la storia dell'ossessione , l'oro è così denso che una tonnellata può essere imballata in un piede cubo

All'inizio di questa ossessione, l'oro era usato solo per il culto, dimostrato da un viaggio in uno qualsiasi degli antichi luoghi sacri del mondo. Oggi, l'uso più popolare dell'oro è nella produzione di gioielli.

Intorno al 700 a.C., per la prima volta l'oro fu coniato in moneta, migliorandone l'usabilità come unità monetaria. Prima di questo, l'oro doveva essere pesato e controllato per la purezza quando si stabilivano i commerci.

Le monete d'oro non erano una soluzione perfetta, poiché una pratica comune per secoli a venire era quella di ritagliare queste monete leggermente irregolari per accumulare abbastanza oro da poter essere fuso in lingotti. Nel 1696, il Great Recoinage in Inghilterra ha introdotto una tecnologia che ha automatizzato la produzione di monete e ha posto fine al ritaglio.

Dal momento che non poteva sempre contare su ulteriori rifornimenti dalla terra, l'offerta di oro si è espansa solo attraverso la deflazione, commercio, saccheggio o svilimento.

La prima grande corsa all'oro arrivò in America nel XV secolo. Il saccheggio di tesori del Nuovo Mondo da parte della Spagna aumentò di cinque volte l'offerta di oro dell'Europa nel XVI secolo. Le successive corse all'oro nelle Americhe, Australia, e il Sudafrica ha avuto luogo nel XIX secolo.

L'introduzione in Europa della cartamoneta avvenne nel XVI secolo, con l'utilizzo di strumenti di debito emessi da soggetti privati. Mentre monete d'oro e lingotti continuavano a dominare il sistema monetario europeo, non è stato fino al XVIII secolo che la carta moneta ha cominciato a dominare. La lotta tra la carta moneta e l'oro alla fine avrebbe portato all'introduzione di un gold standard.

L'ascesa del Gold Standard

Il gold standard è un sistema monetario in cui la carta moneta è liberamente convertibile in una quantità fissa di oro. In altre parole, in un tale sistema monetario, l'oro sostiene il valore del denaro. Tra il 1696 e il 1812, lo sviluppo e la formalizzazione del gold standard sono iniziati quando l'introduzione della carta moneta ha posto alcuni problemi.

La Costituzione degli Stati Uniti nel 1789 ha conferito al Congresso il diritto esclusivo di coniare moneta e il potere di regolarne il valore. La creazione di una moneta nazionale unita ha consentito la standardizzazione di un sistema monetario che fino a quel momento consisteva nella circolazione di monete straniere, per lo più argento.

Con l'argento in maggiore abbondanza rispetto all'oro, uno standard bimetallico è stato adottato nel 1792. Mentre il rapporto di parità argento-oro ufficialmente adottato di 15:1 rifletteva accuratamente il rapporto di mercato in quel momento, dopo il 1793 il valore dell'argento diminuì costantemente, cacciando l'oro dalla circolazione, secondo la legge di Gresham.

Il problema non sarebbe stato risolto fino al Coinage Act del 1834, e non senza una forte animosità politica. Gli appassionati di denaro forte sostenevano un rapporto che riportasse in circolazione le monete d'oro, non necessariamente per spingere fuori l'argento, ma per far uscire banconote di piccolo taglio emesse dall'allora odiata Bank of the United States. Un rapporto di 16:1 che l'oro palesemente sopravvalutato è stato stabilito e ha ribaltato la situazione, mettere gli Stati Uniti su un gold standard de facto.

Entro il 1821, L'Inghilterra è diventata il primo paese ad adottare ufficialmente un gold standard. Il drammatico aumento del secolo nel commercio e nella produzione globali ha portato grandi scoperte di oro, che ha aiutato il gold standard a rimanere intatto fino al secolo successivo. Poiché tutti gli squilibri commerciali tra le nazioni furono risolti con l'oro, i governi avevano un forte incentivo ad accumulare oro per tempi più difficili. Quelle scorte esistono ancora oggi.

Il gold standard internazionale è emerso nel 1871 in seguito alla sua adozione da parte della Germania. Nel 1900, la maggior parte delle nazioni sviluppate erano legate al gold standard. Ironia della sorte, gli Stati Uniti sono stati uno degli ultimi paesi ad aderire. Infatti, una forte lobby d'argento ha impedito all'oro di essere l'unico standard monetario negli Stati Uniti per tutto il XIX secolo.

Dal 1871 al 1914, il gold standard era al suo apice. Durante questo periodo, nel mondo esistevano condizioni politiche quasi ideali. I governi hanno lavorato molto bene insieme per far funzionare il sistema, ma tutto questo cambiò per sempre con lo scoppio della Grande Guerra nel 1914.

La caduta del Gold Standard

Con la prima guerra mondiale, cambiarono le alleanze politiche, l'indebitamento internazionale è aumentato e le finanze pubbliche si sono deteriorate. Anche se il gold standard non è stato sospeso, era nel limbo durante la guerra, dimostrando la sua incapacità di resistere sia nei momenti buoni che in quelli cattivi. Ciò ha creato una mancanza di fiducia nel gold standard che ha solo esacerbato le difficoltà economiche. Divenne sempre più evidente che il mondo aveva bisogno di qualcosa di più flessibile su cui basare la sua economia globale.

Allo stesso tempo, il desiderio di tornare agli anni idilliaci del gold standard è rimasto forte tra le nazioni. Poiché l'offerta di oro ha continuato a rimanere indietro rispetto alla crescita dell'economia globale, la sterlina britannica e il dollaro USA sono diventate le valute di riserva globale. I paesi più piccoli hanno iniziato a detenere più di queste valute invece dell'oro. Il risultato fu un accentuato consolidamento dell'oro nelle mani di poche grandi nazioni.

Il crollo della borsa del 1929 fu solo una delle difficoltà mondiali del dopoguerra. La sterlina e il franco francese erano orribilmente disallineati con le altre valute; i debiti di guerra ei rimpatri soffocavano ancora la Germania; i prezzi delle materie prime stavano crollando; e le banche erano sovradimensionate. Molti paesi hanno cercato di proteggere le proprie riserve auree alzando i tassi di interesse per invogliare gli investitori a mantenere intatti i propri depositi anziché convertirli in oro. Questi tassi di interesse più elevati hanno solo peggiorato le cose per l'economia globale. Nel 1931, il gold standard in Inghilterra è stato sospeso, lasciando solo gli Stati Uniti e la Francia con grandi riserve auree.

Quindi, nel 1934, il governo degli Stati Uniti ha rivalutato l'oro da $ 20,67/oz a $ 35/oz, aumentare la quantità di carta moneta necessaria per acquistare un'oncia per contribuire a migliorare la sua economia. Poiché altre nazioni potrebbero convertire le loro riserve auree esistenti in più dollari USA, istantaneamente si è verificata una drammatica svalutazione del dollaro. Questo prezzo più alto per l'oro ha aumentato la conversione dell'oro in dollari USA, permettendo efficacemente agli Stati Uniti di conquistare il mercato dell'oro. La produzione di oro aumentò tanto che nel 1939 ce n'era abbastanza nel mondo per sostituire tutta la valuta globale in circolazione.

Mentre la seconda guerra mondiale volgeva al termine, le principali potenze occidentali si sono incontrate per sviluppare l'accordo di Bretton Woods, che sarebbe stata la struttura per i mercati valutari globali fino al 1971. All'interno del sistema di Bretton Woods, tutte le valute nazionali sono state valutate in relazione al dollaro USA, che divenne la valuta di riserva dominante. Il dollaro, a sua volta, era convertibile in oro al tasso fisso di $35 per oncia. Il sistema finanziario globale ha continuato ad operare su un gold standard, anche se in maniera più indiretta.

L'accordo ha portato nel tempo a un'interessante relazione tra l'oro e il dollaro USA. Oltre il lungo termine, un dollaro in calo generalmente significa aumento dei prezzi dell'oro. A breve termine, Questo non è sempre vero, e la relazione può essere al massimo tenue, come dimostra il seguente grafico giornaliero di un anno. Nella figura sottostante, notare l'indicatore di correlazione che si sposta da una forte correlazione negativa a una correlazione positiva e viceversa. La correlazione è ancora sbilanciata verso l'inverso (negativo nello studio di correlazione), tuttavia, così come il dollaro sale, l'oro tipicamente diminuisce.

Alla fine della seconda guerra mondiale, gli Stati Uniti avevano il 75% dell'oro monetario mondiale e il dollaro era l'unica valuta ancora sostenuta direttamente dall'oro. Però, mentre il mondo si ricostruiva dopo la seconda guerra mondiale, gli Stati Uniti hanno visto le proprie riserve auree diminuire costantemente mentre il denaro scorreva verso le nazioni dilaniate dalla guerra e la propria elevata domanda di importazioni. L'ambiente altamente inflazionistico della fine degli anni '60 ha risucchiato l'ultimo briciolo d'aria dal gold standard.

Nel 1968, una piscina d'oro, che comprendeva gli Stati Uniti e un certo numero di nazioni europee, ha smesso di vendere oro sul mercato londinese, consentendo al mercato di determinare liberamente il prezzo dell'oro. Dal 1968 al 1971, solo le banche centrali potevano negoziare con gli Stati Uniti a 35 dollari l'oncia. Mettendo a disposizione un pool di riserve auree, il prezzo di mercato dell'oro potrebbe essere mantenuto in linea con il tasso di parità ufficiale. Ciò ha alleviato la pressione sui paesi membri per apprezzare le loro valute per mantenere le loro strategie di crescita guidate dalle esportazioni.

Però, la crescente competitività delle nazioni straniere combinata con la monetizzazione del debito per pagare i programmi sociali e la guerra del Vietnam iniziarono presto a pesare sulla bilancia dei pagamenti americana. Con un surplus che si è trasformato in un deficit nel 1959 e i crescenti timori che le nazioni straniere avrebbero iniziato a riscattare le loro attività denominate in dollari per l'oro, Il senatore John F. Kennedy ha rilasciato una dichiarazione nelle ultime fasi della sua campagna presidenziale che, se eletto, non avrebbe tentato di svalutare il dollaro.

Il Gold Pool è crollato nel 1968 poiché i paesi membri erano riluttanti a cooperare pienamente per mantenere il prezzo di mercato al prezzo dell'oro negli Stati Uniti. Negli anni successivi, sia il Belgio che i Paesi Bassi hanno incassato in dollari per l'oro, con la Germania e la Francia che esprimono intenzioni simili. Nell'agosto del 1971, La Gran Bretagna ha chiesto di essere pagata in oro, forzando la mano di Nixon e chiudendo ufficialmente la finestra d'oro. Entro il 1976, era ufficiale; il dollaro non sarebbe più definito dall'oro, segnando così la fine di ogni parvenza di gold standard.

Nell'agosto 1971, Nixon ha reciso la convertibilità diretta dei dollari USA in oro. Con questa decisione, il mercato valutario internazionale, che era diventato sempre più dipendente dal dollaro dall'emanazione dell'accordo di Bretton Woods, perso il suo legame formale con l'oro. Il dollaro USA, e per estensione, il sistema finanziario globale che ha effettivamente sostenuto, è entrata nell'era della moneta fiat.

La linea di fondo

Mentre l'oro ha affascinato l'umanità per 5, 000 anni, non è sempre stata la base del sistema monetario. Un vero gold standard internazionale è esistito per meno di 50 anni, dal 1871 al 1914, in un periodo di pace e prosperità mondiale che coincideva con un drammatico aumento dell'offerta di oro. Il gold standard era il sintomo e non la causa di questa pace e prosperità.

Sebbene una forma minore del gold standard sia continuata fino al 1971, la sua morte era iniziata secoli prima con l'introduzione della cartamoneta, uno strumento più flessibile per il nostro complesso mondo finanziario. Oggi, il prezzo dell'oro è determinato dalla domanda del metallo, e sebbene non sia più utilizzato come standard, svolge ancora una funzione importante. L'oro è una risorsa finanziaria importante per i paesi e le banche centrali. Viene anche utilizzato dalle banche come mezzo per proteggersi dai prestiti concessi al proprio governo e come indicatore della salute economica.

In un sistema di libero mercato, l'oro dovrebbe essere visto come una valuta come l'euro, yen o dollaro USA. L'oro ha una relazione di lunga data con il dollaro USA, e, Oltre il lungo termine, l'oro avrà generalmente una relazione inversa. Con l'instabilità del mercato, è comune sentire parlare di creare un altro gold standard, ma non è un sistema impeccabile. Considerare l'oro come una valuta e scambiarlo come tale può mitigare i rischi rispetto alla valuta cartacea e all'economia, ma ci deve essere la consapevolezza che l'oro è lungimirante. Se si aspetta che il disastro colpisca, potrebbe non fornire un vantaggio se è già passato a un prezzo che riflette un'economia in crisi.

mercato dei cambi

- Che cosa sono R1 e I1 nel rapporto di credito?

- Qual è la differenza tra il COMEX e il prezzo spot dell'oro?

- Qual è il rapporto attuale?

- Qual è il tasso a termine?

- Cos'è il Credito Speranza?

- Cos'è la criptovaluta Bilancia?

- Cos'è il teorema di M&M?

- Cos'è l'NCREIF?

- Cos'è il Nifty 50?

- Che cos'è l'ETF sull'oro?

-

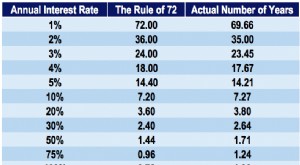

Qual è la regola del 72?

Qual è la regola del 72? In finanza, la Regola del 72 è una formula che stima il tempo necessario affinché un investimento raddoppi di valore, guadagnare un tasso di rendimento annuo fisso Tasso di rendimento Il tasso di rend...

-

Che cos'è la tariffa chilometrica standard?

Che cos'è la tariffa chilometrica standard? Un tasso di chilometraggio standard è limporto in dollari per miglio imposto dallInternal Revenue Service (IRS) nel calcolo dei costi deducibili per luso aziendale delle automobili. Il tasso di chilom...