3 modi in cui i trader utilizzano i future su Bitcoin per generare profitto

Ogni volta che ci sono dati sulla liquidazione dei contratti futures, molti investitori e analisti alle prime armi concludono istintivamente che si tratta di giocatori d'azzardo degenerati che utilizzano un'elevata leva finanziaria o altri strumenti rischiosi. Non c'è dubbio che alcuni scambi di derivati sono noti per incentivare il commercio al dettaglio a utilizzare una leva eccessiva, ma ciò non tiene conto dell'intero mercato dei derivati.

Recentemente, investitori preoccupati come Nithin Kamath, il fondatore e CEO di Zerodha, si è chiesto come gli scambi di derivati possano gestire l'estrema volatilità offrendo al contempo una leva finanziaria pari a 100x.

Quando una piattaforma offre una leva finanziaria o finanzia il cliente per acquistare per più del denaro nel conto, la piattaforma assume un rischio di credito. Con gli scambi Crypto che offrono una leva da 10 a 100x (future), in giorni come oggi, Chissà chi controlla la posizione di liquidità di queste piattaforme 1/2

— Nithin Kamath (@Nithin0dha) 19 maggio 2021

Il 16 giugno, il giornalista Colin Wu ha twittato che Huobi aveva temporaneamente abbassato la leva di trading massima a 5 volte per i nuovi utenti. Entro la fine del mese, lo scambio aveva vietato agli utenti con sede in Cina di negoziare derivati sulla piattaforma.

Dopo alcune pressioni normative e possibili reclami da parte della comunità, Binance Futures ha limitato la leva finanziaria dei nuovi utenti a 20 volte il 19 luglio. Una settimana dopo, FTX ha seguito la decisione, citando "gli sforzi per incoraggiare un commercio responsabile".

Il fondatore di FTX Sam Bankman-Fried ha affermato che la posizione di leva aperta media era di circa 2 volte e solo "una piccola frazione dell'attività sulla piattaforma" sarebbe stata influenzata. Non è noto se queste decisioni siano state coordinate o addirittura incaricate da qualche regolatore.

Cointelegraph ha mostrato in precedenza come una volatilità frequente di appena il 5% nel prezzo di una criptovaluta provochi la liquidazione regolare di posizioni con leva 20x o superiore. Così, ecco tre strategie utilizzate dai trader professionisti che sono spesso più conservatori e assertivi.

I trader di margine tengono la maggior parte delle loro monete su portafogli rigidi

La maggior parte degli investitori comprende il vantaggio di mantenere la quota più alta possibile di monete su un portafoglio freddo perché impedire l'accesso a Internet ai token riduce notevolmente il rischio di hack. Il lato negativo, Certo, è che questa posizione potrebbe non raggiungere lo scambio in tempo, soprattutto quando le reti sono congestionate.

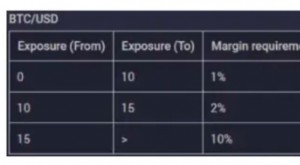

Per questa ragione, i contratti futures sono gli strumenti preferiti che i trader usano quando vogliono diminuire la loro posizione durante mercati volatili. Per esempio, depositando un piccolo margine come il 5% delle loro partecipazioni, un investitore può sfruttarlo di 10 volte e ridurre notevolmente la propria esposizione netta.

Questi trader potrebbero quindi vendere le loro posizioni sugli scambi spot dopo l'arrivo della loro transazione e contemporaneamente chiudere la posizione corta. L'opposto dovrebbe essere fatto per coloro che cercano di aumentare improvvisamente la propria esposizione utilizzando contratti futures. La posizione in derivati verrebbe chiusa quando il denaro (o le stablecoin) arrivasse allo scambio spot.

Forzare liquidazioni a cascata

Le balene sanno che durante i mercati volatili, liquidità tende a ridursi. Di conseguenza, alcuni apriranno intenzionalmente posizioni ad alta leva finanziaria, aspettandosi che vengano risolti con la forza a causa di margini insufficienti.

Mentre "apparentemente" stanno perdendo soldi nel commercio, intendevano forzare liquidazioni a cascata per esercitare pressioni sul mercato nella loro direzione preferita. Certo, un trader ha bisogno di una grande quantità di capitale e di più conti per eseguire tale impresa.

I trader con leva traggono profitto dal "tasso di finanziamento"

Contratti perpetui, noto anche come swap inverso, hanno una tariffa incorporata di solito addebitata ogni otto ore. I tassi di finanziamento garantiscono l'assenza di squilibri del rischio di cambio. Anche se l'open interest di acquirenti e venditori è sempre abbinato, la leva effettiva utilizzata può variare.

Quando gli acquirenti (long) sono quelli che richiedono più leva finanziaria, il tasso di finanziamento diventa positivo. Perciò, quegli acquirenti saranno quelli che pagheranno le tasse.

I market maker e i desk di arbitraggio monitoreranno costantemente questi tassi e alla fine apriranno una posizione di leva finanziaria per riscuotere tali commissioni. Anche se sembra facile da eseguire, questi trader dovranno coprire le loro posizioni acquistando (o vendendo) nel mercato spot.

L'uso di derivati richiede conoscenza, esperienza e preferibilmente un considerevole forziere di guerra per resistere a periodi di volatilità. Però, come mostrato sopra, è possibile utilizzare la leva finanziaria senza essere un trader spericolato.

Cambio valuta digitale

- 3 modi per utilizzare un fondo dell'IRA

- Trading di futures su Bitcoin

- Cos'è Deribit?

- Time of Tears:i trader sono scoraggiati dal fatto che Bitcoin distrugge i loro Altcoin:arriverà il loro momento?

- Crypto Trading Academy:cos'è l'interesse aperto nei futures su Bitcoin e come lo usano i trader?

- 7 modi per utilizzare efficacemente Bitcoin per ottenere profitti nel 2021

- spiegato! Modi in cui i trader possono investire nell'ETF Bitcoin

- Annunciato il trading di futures su Bitcoin

- Modi semplici per acquistare Bitcoin

- 3 modi in cui i trader utilizzano i future su Bitcoin per generare profitto

-

La migliore strategia della classe per i trader di bitcoin principianti

La migliore strategia della classe per i trader di bitcoin principianti Il mondo di oggi è guidato dalla tecnologia, e quindi, tutto sta andando su Internet al giorno doggi. Non importa se qualcosa è basato su Internet o terrestre, troverai la somiglianza della tecnologia...

-

Quali sono i modi migliori per spendere i tuoi Bitcoin?

Quali sono i modi migliori per spendere i tuoi Bitcoin? Bitcoin è la valuta del mondo moderno. È una criptovaluta decentralizzata che ti consente di effettuare transazioni convenienti con grande comodità. Con la crescente popolarità dei bitcoin, persone in...