Che cos'è la volatilità implicita (IV)?

La volatilità implicita (IV) utilizza il prezzo di un'opzione per calcolare ciò che il mercato sta dicendo sulla volatilità futura del titolo sottostante dell'opzione. IV è uno dei sei fattori utilizzati nei modelli di prezzi delle opzioniModelli di prezzi delle opzioniI modelli di prezzi delle opzioni sono modelli matematici che utilizzano determinate variabili per calcolare il valore teorico di un'opzione. Il valore teorico di an; però, non può essere calcolato a meno che i restanti cinque fattori non siano già noti. In definitiva, la volatilità implicita è importante perché agisce come una sorta di misura alternativa per il valore effettivo dell'opzione. Il premio dell'opzione è più alto quando l'IV è più alto.

Con volatilità, il volume degli scambi è critico. Il volume degli scambi di opzioni è in genere più alto per i contratti di opzione at-the-money (ATM); così, sono generalmente usati per calcolare IV. Una volta determinato il prezzo delle opzioni ATM, un modello di pricing delle opzioni può essere utilizzato per determinare IV. La volatilità implicita è generalmente riportata in percentuale, con deviazioni standard Deviazione standard Dal punto di vista statistico, la deviazione standard di un insieme di dati è una misura dell'entità delle deviazioni tra i valori delle osservazioni contenute in un periodo di tempo.

Riepilogo:

- La volatilità implicita (IV) è una metrica utilizzata per prevedere cosa pensa il mercato dei futuri movimenti di prezzo del titolo sottostante di un'opzione.

- IV è utile perché offre ai trader una gamma generale di prezzi tra i quali si prevede che un titolo oscilli e aiuta a indicare buoni punti di entrata e di uscita.

- IV è influenzato da una serie di fattori, con il più significativo è l'offerta e la domanda e il valore del tempo.

Utilizzo della volatilità implicita come strumento di trading

È importante capire che per gli investitori, la volatilità implicita è importante perché fornisce informazioni su ciò che il mercato pensa del movimento del prezzo di un'azione - se i movimenti saranno grandi, moderare, o piccolo. Però, IV non prevede la direzione in cui si verificheranno i movimenti.

La volatilità implicita differisce dalla volatilità storica (HV) in quanto, come suggerisce il nome di quest'ultimo, la volatilità storica fornisce informazioni sui movimenti futuri basati esclusivamente sui movimenti passati. Sebbene l'alta tensione sia utile, i trader in genere trovano IV più utile perché tiene conto dei movimenti passati e di tutte le aspettative del mercato.

Un trader può utilizzare IV per calcolare un intervallo previsto per un'opzione per tutta la sua vita. Indica i massimi e i minimi previsti per il titolo sottostante dell'opzione e indica punti di ingresso e uscita potenzialmente buoni per il trader. In definitiva, IV rivelerà se il mercato è d'accordo con le speculazioni di un trader e lo aiuterà a decidere quanto sia rischioso un trade e se la ricompensa vale l'investimento.

Per saperne di più sulle diverse strategie di trading di opzioni, controlla i CFI Opzioni Intermedie – Strategie di Trading corso!

Cosa influenza la volatilità implicita

La volatilità implicita è influenzata da molti degli stessi fattori che influenzano il mercato generale. Due dei fattori primari che influenzano IV sono l'offerta e la domanda. Offerta e domanda Le leggi della domanda e dell'offerta sono concetti microeconomici che affermano che in mercati efficienti, la quantità offerta di un bene e la quantità. I prezzi in genere aumentano in risposta agli asset che sono molto richiesti. Anche, i prezzi in genere scendono quando le attività non sono quelle desiderate. IV aumenta anche con la domanda, portando a un premio più elevato perché l'opzione è stata ritenuta avere una maggiore possibilità di ripagare.

Quando la domanda è in ritardo, i prezzi e IV tendono a diminuire. Significa che l'offerta del bene è sana, ma il mercato non lo sta cercando in modo così aggressivo. Quando il prezzo e IV scendono, l'opzione è considerata più rischiosa, e quindi il premio è inferiore.

Il valore del tempo è l'altro fattore primario che influenza IV. Il valore temporale è il periodo di tempo rimasto prima che l'opzione raggiunga la data di scadenza. Un IV basso è strettamente legato alle opzioni con brevi periodi di scadenza; le opzioni con periodi di scadenza più lunghi tendono ad avere IV più alti. Come mai?

Tenendo presente che IV indica l'oscillazione del movimento, ma non la direzione, più lungo è il periodo di tempo prima della scadenza, più a lungo il titolo deve muoversi in favore o fuori dal favore del trader, rendendolo più rischioso ma offrendo anche un maggiore potenziale per rivelarsi redditizio alla fine.

Risorse addizionali

CFI è il fornitore ufficiale della pagina globale del programma Capital Markets &Securities Analyst (CMSA)® - CMSA Iscriviti al programma CMSA® di CFI e diventa un Analista di mercati finanziari e titoli certificato. Fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare ad avanzare nella tua carriera, le risorse aggiuntive di seguito saranno utili:

- Panoramica sulle obbligazioni convertibili

- Premio per il rischio di mercatoPremio per il rischio di mercatoIl premio per il rischio di mercato è il rendimento aggiuntivo che un investitore si aspetta dal possesso di un portafoglio di mercato rischioso invece di attività prive di rischio.

- Swap intermedi

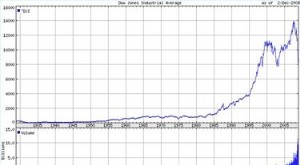

- VIXVIXIl Chicago Board Options Exchange (CBOE) ha creato il VIX (CBOE Volatility Index) per misurare la volatilità attesa a 30 giorni del mercato azionario statunitense, a volte chiamato "indice della paura". Il VIX si basa sui prezzi delle opzioni sull'indice S&P 500

investire

-

Modi intelligenti per risparmiare denaro

Modi intelligenti per risparmiare denaro Il cambio di riserva può portare a grandi risparmi. Affrontare denaro e spese è una responsabilità che ogni adulto deve assumersi a un certo punto. Mentre guadagnare e spendere soldi sono i compiti c...

-

Che cos'è la spesa in garanzia?

Che cos'è la spesa in garanzia? La spesa in garanzia è una spesa relativa alla riparazione, sostituzione, o risarcimento a un utente per eventuali difetti del prodotto. In altre parole, un venditore o produttoreOriginal Equipment Ma...

-

Come usare le macchine addizionatrici per aggiungere

Come usare le macchine addizionatrici per aggiungere Le addizionatrici mantengono una traccia cartacea di tutti i pulsanti premuti. Le macchine addizionatrici sono simili alle calcolatrici in uso. Però, le macchine addizionatrici forniscono più funzion...

-

Di quanto un proprietario può aumentare l'affitto all'anno?

Di quanto un proprietario può aumentare l'affitto all'anno? Il tuo padrone di casa in genere può aumentare laffitto di qualsiasi importo desideri, a meno che il tuo contratto di locazione non ponga un limite allimporto di un aumento annuale o non vivi in una...