Cos'è Vega?

Vega rientra nella serie di misure di sensibilità chiamate GreeksOption GreeksOption Le greche sono misure finanziarie della sensibilità del prezzo di un'opzione ai suoi parametri determinanti sottostanti, come la volatilità o il prezzo dell'attività sottostante. I greci sono utilizzati nell'analisi di un portafoglio di opzioni e nell'analisi di sensibilità di un'opzione. Vega non è una lettera greca; però, è indicato con la lettera greca nu (ν). I greci sono misure utilizzate per valutare i derivatiDerivatiI derivati sono contratti finanziari il cui valore è legato al valore di un'attività sottostante. Sono strumenti finanziari complessi che sono e sono spesso indicati come misure di rischio, parametri di copertura, o sensibilità al rischio. Vega misura la sensibilità di un'opzione all'Asset Class dell'asset sottostanteUna asset class è un gruppo di veicoli di investimento simili. In genere sono negoziati negli stessi mercati finanziari e soggetti alle stesse regole e regolamenti. volatilityVolatilityLa volatilità è una misura del tasso di fluttuazione del prezzo di un titolo nel tempo. Indica il livello di rischio associato alle variazioni di prezzo di un titolo. Investitori e trader calcolano la volatilità di un titolo per valutare le variazioni passate dei prezzi. È molto importante in optionOptions:Call e PutsUn'opzione è un contratto derivato che dà al titolare il diritto, ma non l'obbligo, acquistare o vendere un bene entro una certa data a un prezzo specificato. prezzo ed è espresso come variazione del valore dell'opzione al variare della volatilità con un incremento dell'1%.

Riepilogo rapido dei punti

- Vega misura la sensibilità del prezzo dell'opzione a una variazione dell'1% della volatilità implicita

- La volatilità implicita si riferisce alla volatilità attesa dell'attività sottostante

- Una volatilità più elevata generalmente significa un valore estrinseco più elevato valutato nel premio di un'opzione

- Vega può essere utilizzato per valutare il potenziale di un'opzione di aumentare di valore prima della data di scadenza

Che cos'è la volatilità implicita?

Vega può essere pensato come la variazione di valore di un derivatoDerivatiI derivati sono contratti finanziari il cui valore è legato al valore di un sottostante. Sono strumenti finanziari complessi che sono, a una variazione dell'1% della volatilità implicita dell'attività sottostante. Per capire cosa significa questo, dobbiamo prima capire cos'è la volatilità implicita, e come si misura.

La volatilità implicita si riferisce alla volatilità attesa La volatilità La volatilità è una misura del tasso di fluttuazione del prezzo di un titolo nel tempo. Indica il livello di rischio associato alle variazioni di prezzo di un titolo. Investitori e trader calcolano la volatilità di un titolo per valutare le variazioni passate dei prezzi dell'attività sottostante. La volatilità implicita può essere ridotta a IV o solo volatilità. Un IV più alto significa che c'è più incertezza sul prezzo del titolo. All'aumentare di IV, ti aspetteresti di vedere oscillazioni maggiori nel prezzo.

IV è espresso come una variazione percentuale associata a una deviazione standard Deviazione standard Da un punto di vista statistico, la deviazione standard di un insieme di dati è una misura dell'entità delle deviazioni tra i valori delle osservazioni contenute, annualizzato. Una volatilità implicita del 20% significherebbe che la deviazione standard nel prossimo anno sarebbe una variazione del prezzo del 20%. In una distribuzione normaleDistribuzione normaleLa distribuzione normale è detta anche distribuzione gaussiana o di Gauss. Questo tipo di distribuzione è ampiamente utilizzato nelle scienze naturali e sociali. Il, sarebbe una probabilità del 68,2% di una variazione del prezzo del 20%. Se il prezzo dell'attività sottostante è $ 100, quindi ti aspetteresti che lo stock sia compreso tra $ 80 e $ 120 nel prossimo anno.

Come interpretare Vega?

Vega è generalmente positivo per entrambe le opzioni callCall OptionUn'opzione call, comunemente indicato come "chiamata, " è una forma di contratto derivato che conferisce all'acquirente dell'opzione call il diritto, ma non l'obbligo, acquistare un'azione o un altro strumento finanziario a un prezzo specifico - il prezzo di esercizio dell'opzione - entro un periodo di tempo specificato. e opzioni putOpzione putUn'opzione put è un contratto di opzione che conferisce all'acquirente il diritto, ma non l'obbligo, vendere il titolo sottostante a un prezzo specificato (noto anche come prezzo di esercizio) prima o a una data di scadenza predeterminata. È uno dei due principali tipi di opzioni, l'altro tipo è un'opzione call. che hanno tempo fino alla data di scadenza. Vega misura la sensibilità del prezzo dell'opzione a una variazione dell'1% della volatilità implicita. Le unità di vega sono $/σ; però, come gli altri greci, le unità sono spesso omesse. Un'opzione con un vega di 0,10 significherebbe che per ogni variazione dell'1% nella IV, il prezzo dell'opzione dovrebbe cambiare di $ 0,10.

Ci sono tre cose principali che influenzano vega. È influenzato dal tempo fino alla scadenza, il prezzo di esercizio Prezzo di esercizioIl prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione per acquistare o vendere un titolo sottostante, a seconda del prezzo a pronti dell'attività sottostantePrezzo a prontiIl prezzo a pronti è il prezzo di mercato corrente di un titolo, valuta, o merce disponibile per essere comprata/venduta per regolamento immediato. In altre parole, è il prezzo al quale i venditori e gli acquirenti valutano un bene in questo momento., e la volatilità implicita. Più tempo manca alla scadenza di un'opzione, maggiore è il valore estrinseco del premio. Il motivo per cui il valore estrinseco è la capacità di detenere l'opzione e l'opportunità per l'opzione di guadagnare valore quando l'attività sottostante si muove di prezzo.

Volatilità più elevataLa volatilitàLa volatilità è una misura del tasso di fluttuazione del prezzo di un titolo nel tempo. Indica il livello di rischio associato alle variazioni di prezzo di un titolo. Investitori e trader calcolano la volatilità di un titolo per valutare le variazioni passate dei prezzi generalmente significa un valore estrinseco più elevato valutato nel premio di un'opzione. La ragione di ciò è che il valore temporale è fortemente influenzato dalla volatilità implicita. Un IV più alto significa una maggiore possibilità per l'asset sottostanteAsset ClassUna asset class è un gruppo di veicoli di investimento simili. In genere sono negoziati negli stessi mercati finanziari e soggetti alle stesse regole e regolamenti. di cambiare prezzo e la possibilità di aumentare di valore prima della data di scadenza.

Il prezzo di esercizio dell'opzione Prezzo di esercizioIl prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione per acquistare o vendere un titolo sottostante, a seconda del prezzo a pronti dell'attivitàPrezzo a prontiIl prezzo a pronti è il prezzo di mercato corrente di un titolo, valuta, o merce disponibile per essere comprata/venduta per regolamento immediato. In altre parole, è il prezzo al quale i venditori e gli acquirenti valutano un bene in questo momento. è anche importante. Se un'opzione è molto fuori dai soldi, il vega tende ad essere più piccolo. È perché anche se la volatilità cambia, non c'è ancora un'alta probabilità che l'opzione finisca in the money, il che significa che il prezzo non mostrerà una differenza significativa.

Diamo un'occhiata a un'ipotetica opzione callCall OptionUn'opzione call, comunemente indicato come "chiamata, " è una forma di contratto derivato che conferisce all'acquirente dell'opzione call il diritto, ma non l'obbligo, acquistare un'azione o un altro strumento finanziario a un prezzo specifico - il prezzo di esercizio dell'opzione - entro un periodo di tempo specificato. con un premio di $ 5 e un'attività sottostante con un prezzo di $ 100. Se l'IV è 20% e il vega dell'opzione è 0,10, cosa accadrebbe al prezzo dell'opzione se l'IV salisse al 22%? L'aumento del 2% dovrebbe significare che la variazione di prezzo sarebbe un aumento di 2 x 0,10 =$0,20. Ti aspetteresti che il prezzo aumenti da $ 5,00 a $ 5,20. Se invece l'IV scende del 2%, ti aspetteresti una diminuzione del prezzo di $ 0,20, risultando in un prezzo di $ 4,80.

A cosa serve Vega nelle opzioni?

Vega può essere utilizzato per determinare il valore temporale di un'opzione Opzioni:Call e Put Un'opzione è un contratto derivato che conferisce al titolare il diritto, ma non l'obbligo, acquistare o vendere un bene entro una certa data a un prezzo specificato. Il valore estrinseco è molto importante per comprendere il prezzo delle opzioni e può essere utilizzato per valutare il potenziale di un'opzione di aumentare di valore prima della data di scadenza. Il vega di un'opzione generalmente non sarà un numero statico. Quando la volatilità implicita di un'opzione aumenta o diminuisce, e si avvicina alla scadenza, il vega cambia e i trader spesso monitorano vega per valutare come potrebbe muoversi il prezzo di un'opzione.

I trader spesso si riferiscono a posizioni longLong e ShortNegli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short). o shortPosizioni lunghe e corteNegli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short). vega. Essere long vega significa che stanno detenendo una posizione long e beneficeranno di un aumento della volatilità implicita. Essere short vega significa che il trader mantiene una posizione corta e trarrà beneficio se la volatilità implicita diminuisce.

Come viene calcolato Vega?

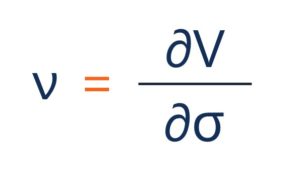

La forma generale di vega può essere rappresentata da:

In cui si:

- – la prima derivata

- V – il prezzo dell'opzione (valore teorico)

- σ – la volatilità del sottostante

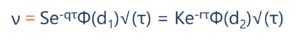

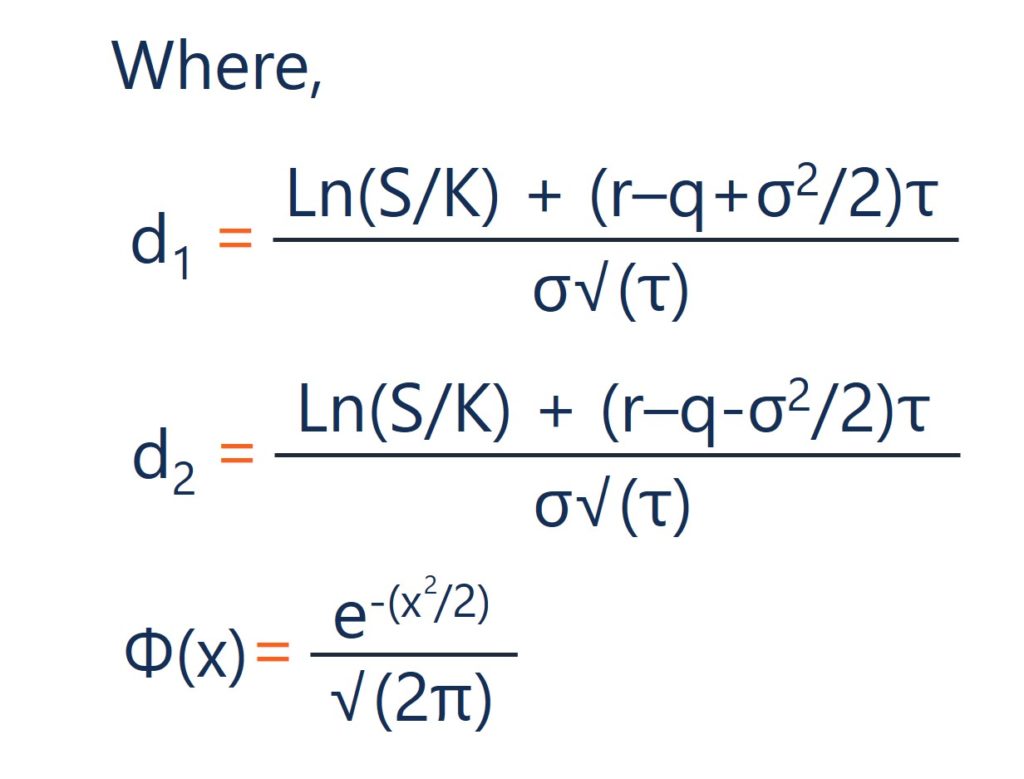

Sotto il modello Black-Scholes, il calcolo per vega è dato da:

In cui si:

- S – il prezzo delle azioni

- K – il prezzo di esercizio

- r – il tasso privo di rischio

- q – il rendimento da dividendo annuale

- τ – tempo fino alla scadenza

- – la volatilità

Risorse addizionali

Grazie per aver letto l'articolo di CFI su vega. Se desideri conoscere concetti correlati, controlla le altre risorse di CFI:

- Option GreeksOption GreeksLe opzioni greche sono misure finanziarie della sensibilità del prezzo di un'opzione ai suoi parametri determinanti sottostanti, come la volatilità o il prezzo dell'attività sottostante. I greci sono utilizzati nell'analisi di un portafoglio di opzioni e nell'analisi di sensitività di un'opzione

- DeltaDelta (Δ)Delta è una misura di sensibilità al rischio utilizzata nella valutazione dei derivati. È una delle tante misure che sono indicate da una lettera greca. La serie del rischio

- ThetaTheta (Θ)Theta è una misura di sensibilità utilizzata nella valutazione dei derivati. È una delle misure indicate da una lettera greca. La serie del rischio e della sensibilità

- Opzioni:Call e PutOpzioni:Call e PutUn'opzione è un contratto derivato che conferisce al titolare il diritto, ma non l'obbligo, acquistare o vendere un bene entro una certa data a un prezzo specificato.

investire

-

I prezzi dei bitcoin oggi rimbalzano del 15% mentre diminuiscono i timori di severe normative statunitensi

I prezzi dei bitcoin oggi rimbalzano del 15% mentre diminuiscono i timori di severe normative statunitensi I prezzi dei bitcoin oggi e i prezzi di altre 96 criptovalute sono rimbalzati, e i prezzi di Bitcoin da soli sono aumentati fino a $ 2, 000 nelle ultime 24 ore. Il mercato globale delle criptovalut...

-

Che cos'è una reiscrizione di un mutuo?

Che cos'è una reiscrizione di un mutuo? La legge civile della Louisiana stabilisce che le ipoteche devono essere iscritte, o registrato, con la cancelleria comunale. Trascorso un periodo di 10 anni, il mutuante deve rinnovare il mutuo per u...

-

Le differenze tra mutui legali ed equi

Le differenze tra mutui legali ed equi I mutui legali ed equi funzionano in modo simile, ma uno è concesso per legge e uno è concesso in equità, o equità. Le differenze tra i due diventano più evidenti nella preclusione, o quando scoppia u...

-

Cosa sono i guadagni principali?

Cosa sono i guadagni principali? I guadagni principali sono una rideterminazione del profitto di unazienda che rimuove leffetto di oneri una tantum, svalutazioni, taglio dei costi, e altri elementi straordinari come le passività fisc...