Pensa come un commerciante,

Azione, obbligazioni, contanti:questo è il menu standard di un investitore. Metti, dire, 70% dei tuoi soldi in azioni, 20% in obbligazioni, e il 10% in contanti. Il presupposto è che azioni e obbligazioni siano in qualche modo non correlate, il che significa che non si muovono su e giù contemporaneamente. Se le azioni crollano, le obbligazioni potrebbero salire, e viceversa. E i contanti rimarranno solo contanti. Apportare modifiche alle percentuali a seconda delle prospettive di mercato. Forse lo fai ogni mese, o ogni trimestre, o meno spesso. E pensi che tu e il tuo portafoglio siete a posto. Ma allora, avviene la correlazione.

Ripensa al 2008, quando i prezzi delle azioni sono crollati. Le obbligazioni sono aumentate inizialmente quando le azioni sono diminuite, ma poi i legami caddero, pure. Quando le obbligazioni scendono contemporaneamente alle azioni, non sono una grande siepe. Sicuro, avresti potuto vendere obbligazioni quando hanno raggiunto il picco e riassegnate in contanti, ma chi ha questa lungimiranza? Essere in grado di catturare il lato giusto di grandi mosse può essere tanto una questione di fortuna quanto di abilità. E se stai modificando le tue allocazioni percentuali ogni pochi mesi o anni, sei abbastanza agile da sfruttare potenziali opportunità a breve termine?

Un trader potrebbe avere un approccio che aggiunge agilità al suo portafoglio. No, non ti stiamo dicendo, l'investitore, dovrebbe trasformarsi in un commerciante. Piuttosto, analizza cosa fa un trader in modo da diventare un investitore più informato. I tre concetti principali del trader per gestire un portafoglio:delta, requisiti patrimoniali, e ritorno sul capitale, sono ciò che potresti prendere in considerazione. Vediamo come.

Devi amare il cambiamento

Il delta è l'importo che cambia il prezzo di un'opzione quando l'azione o l'indice sottostante si sposta di $ 1. Ma quel delta può essere esteso all'intero portafoglio attraverso la ponderazione beta su thinkorswim ® piattaforma di TD Ameritrade. La ponderazione beta converte i delta delle singole posizioni in delta ponderati per il beta in alcune unità comuni, come l'S&P 500, in modo che tu possa guardare il rischio del tuo portafoglio da un punto di vista "dalle mele alle mele" (anche se contiene uva, arance, e pere).

Come un investitore, un trader esaminerà il delta ponderato per il beta totale del suo portafoglio per valutare il rischio complessivo. Ma guarderà anche il delta di ogni posizione per vedere se uno è molto più grande o più piccolo degli altri. Ciò potrebbe indicare un rischio eccessivo in un titolo in cui non lo desidera.

Supponiamo che tu abbia 300 azioni ciascuno di vari titoli. Ma i delta sono stati ponderati in beta per SPX, che mostra che in termini SPX, FAHN ha più delta di GVRC. Un trader potrebbe diminuire i delta in FAHN vendendo alcune azioni, comprare un collare (acquistare un panno protettivo, vendere una chiamata coperta), o vendere chiamate coperte. Oppure potrebbe aumentare i delta in GVRC acquistando azioni o vendendo short put.

Avere delta ponderati per il beta relativamente bilanciati potrebbe aiutare a diversificare le posizioni e potenzialmente a ridurre il rischio non sistematico. I trader non sanno mai quale trade potrebbe essere una perdita, e non vogliono una posizione sovradimensionata per abbatterli. Anche gli investitori probabilmente non lo vogliono.

È fantastico avere fondi

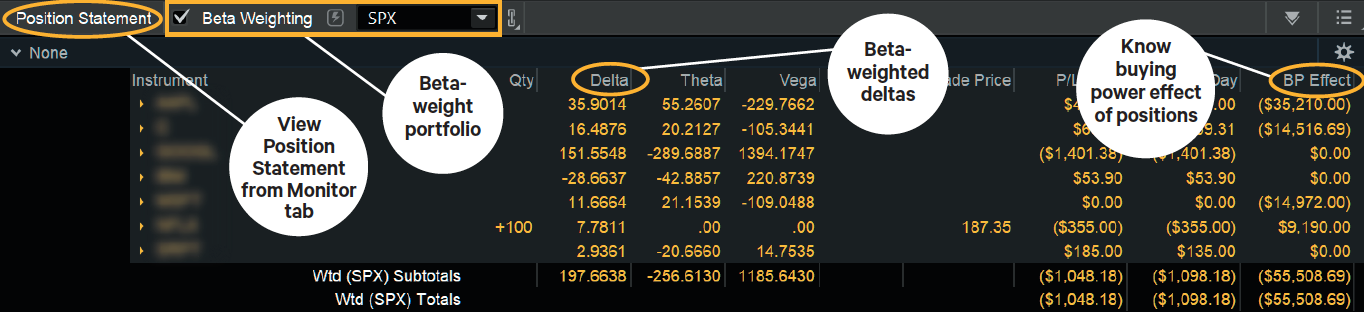

Per eseguire un'operazione, hai bisogno di una certa quantità di capitale (cioè, denaro) nel tuo conto. La quantità di capitale di cui hai bisogno dipende dalle operazioni e dal tipo di conto che hai. Alcune operazioni in determinati titoli sottostanti hanno requisiti patrimoniali maggiori. Alcuni ne hanno di meno. Scopri quanto capitale richiede una posizione individuale sul Dichiarazione di posizione sezione del Tenere sotto controllo scheda sulla piattaforma thinkorswim.

L'effetto BP, o effetto potere d'acquisto, è l'impatto che una posizione ha sul capitale di trading disponibile di un conto, o potere d'acquisto (Figura 1). Con posizioni di opzioni corte nude, l'effetto BP è negativo, ed è facile vedere quanto capitale sta usando una posizione. Se vedi che una posizione utilizza più capitale delle altre, potresti considerare di ridurre la posizione di quel titolo, o coprirlo in modo che il suo effetto BP sia più in linea con gli altri.

Assicurarti che i requisiti patrimoniali delle tue posizioni siano relativamente uguali significa che avrai un'idea di quanto ti servirà se desideri aumentare l'allocazione in azioni o obbligazioni, o quanto capitale potresti liberare chiudendo determinate posizioni.

FIGURA 1:QUAL È IL TUO POTERE D'ACQUISTO?

Analizza l'effetto del potere d'acquisto delle tue posizioni in modo da sapere quale potrebbe utilizzare più capitale di altre. Fonte:thinkorswim ® di TD Ameritrade. Solo a scopo illustrativo.

Theta ritorna? Hmm …

Il ritorno sul capitale è un modo per pensare a quanto un'operazione potrebbe potenzialmente guadagnare rispetto ai suoi requisiti di capitale. Ora, ciò che un trade potrebbe "potenzialmente" fare è da indovinare. Per un rendimento realistico del capitale che non dipenda dalla direzione del titolo, considerare qualcosa di più quantificabile, come theta, che misura la sensibilità di un'opzione al decadimento temporale. In un commercio di opzioni, theta è quanto credito totale ricevi meno i costi di transazione (theta positivo) o l'addebito che hai pagato (theta negativo) nel tempo, tutte le cose sono uguali. Perché il tempo è costante, guardare il ritorno sul capitale basato sul theta può aiutarti a bilanciare le posizioni come potresti per il delta e i requisiti di capitale.

Per esempio, diciamo un'operazione che fa una stima di $ 10 di theta positivo ogni giorno e richiede $ 1, 000 in capitale ha un ritorno sul capitale inferiore rispetto a un'operazione che guadagna 10 dollari di theta positivo ogni giorno che richiede solo 500 dollari di capitale. È una metrica perfetta? No. Ma ti permette di confrontare le mele con le mele, come delta ponderato beta. Ma a differenza dei delta, che devono essere ponderati per il beta prima di poterli aggiungere insieme per il tuo portafoglio, puoi semplicemente sommare il theta delle singole posizioni insieme per ottenere un theta totale. (Un giorno che passa è uguale per ogni posizione, e theta è espresso come variazione di valore del dollaro, per un giorno che passa.)

Ora, il rendimento theta del capitale non significa che venga generato denaro aggiuntivo nel tuo account. Ecco come un trader pensa al ritorno di theta del capitale. Potrebbe preferire guadagnare una certa percentuale del suo capitale, diciamo lo 0,01%, da theta ogni giorno. Questo è $ 1 di theta per ogni $ 10, 000 di requisito patrimoniale. Se una posizione put short out of the money (OTM), Per esempio, ha un rendimento del capitale inferiore a quello che vorrebbe, considerare le componenti del suo calcolo:theta e requisito patrimoniale. Non può cambiare la theta del put short. Ma può eventualmente ridurre il suo fabbisogno di capitale trasformandolo in uno short put verticale. Per costruire una verticale short-put da una short put esistente, ha bisogno di acquistare un ulteriore put OTM. Ma quale?

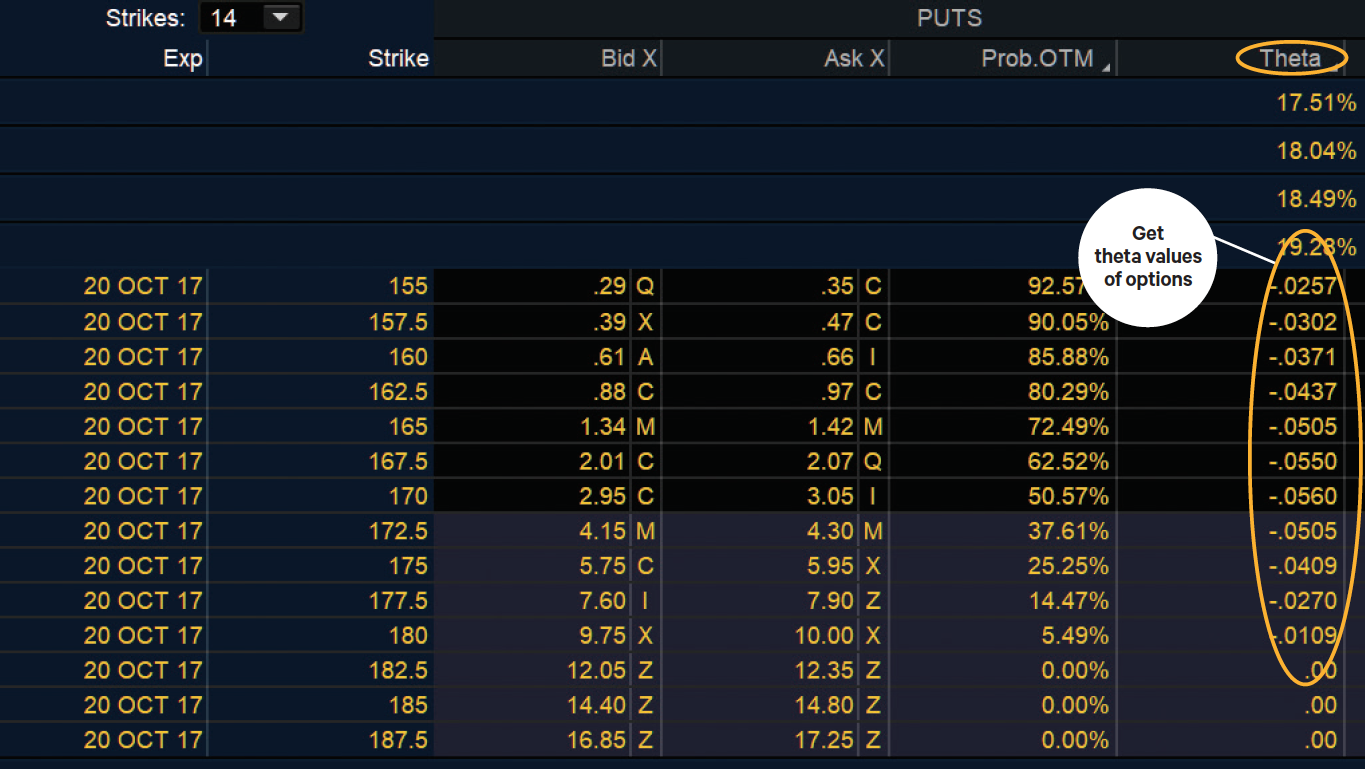

Sulla piattaforma thinkorswim, troverai il theta di ciascuna opzione nella pagina Commercio (Figura 2). Guarda il theta del tuo short put. Quindi cerca un ulteriore OTM messo con un piccolo theta che non riduca troppo il theta positivo del cortocircuito, ma con uno strike non troppo distante dallo strike dello short put.

FIGURA 2:GUARDA THETA.

Personalizza le impostazioni sulla tua catena di opzioni dal menu a discesa Layout per visualizzare il theta di call e put. Fonte:thinkorswim ® di TD Ameritrade. Solo a scopo illustrativo.

Per esempio, se sei a corto di una put che ha $ 1,50 di theta giornaliero positivo e un requisito di capitale di $ 20, 000, il suo rendimento theta sul capitale è dello 0,008%. Se acquisti una put con 30 strike in più OTM che ha un theta di $ 0,20, il verticale short put risultante avrà un theta netto di $ 1,30 ($ 1,50 – $ 0,20) e un requisito di capitale di circa $ 3, 000. Sacrificando un po' di theta positivo per ridurre i requisiti patrimoniali, hai aumentato il rendimento theta del capitale della posizione allo 0,0433%. Sì, il tuo potenziale profitto è minore. Ma il rendimento theta del capitale è più alto.

Se un'operazione sta vincolando il tuo capitale, probabilmente vuoi che contribuisca in modo positivo. Avere un obiettivo di ritorno sul capitale theta dice a un trader che ogni posizione sta contribuendo con la sua giusta quota. Supponiamo che il theta giornaliero del tuo portafoglio sia $ 559, e il requisito di capitale totale (effetto BP) è di $ 358, 296. Il rendimento del capitale theta del portafoglio è dello 0,156% al giorno. Se quel numero è inferiore al tuo obiettivo, allora potrebbe essere necessario ridurre i requisiti patrimoniali. Se è maggiore, potrebbe essere necessario ridurre le dimensioni della posizione.

Il triangolo dell'amore

Tutte queste metriche:delta, requisiti patrimoniali, e ritorno sul capitale—può cambiare giornalmente. Come commerciante, apporti modifiche giornaliere al tuo portafoglio complessivo inserendo nuove operazioni e chiudendo operazioni esistenti. In qualità di investitore, potresti voler pensare a queste metriche in termini di un intervallo, da un minimo accettabile a un massimo accettabile. Quel modo, le modifiche giornaliere alle metriche possono variare, ma rimangono comunque all'interno del tuo intervallo.

Ricordare, le rettifiche di posizione aumentano i costi di commissione, quindi tieni d'occhio quanti ne fai.

Tutte queste metriche sono disponibili sulla piattaforma thinkorswim. Qualunque siano le tue preferenze e il tuo stile di trading, puoi comunque utilizzare le percentuali complessive delle scorte, obbligazioni, e contanti. Ma all'interno di azioni e obbligazioni, puoi aggiungere nuovi criteri e valutare allo stesso modo le posizioni in termini di delta, requisiti patrimoniali, e theta ritorno sul capitale. E sebbene un investitore non possa apportare aggiustamenti giornalieri al portafoglio, vale la pena controllare quotidianamente le metriche del portafoglio. Tutto quello che devi fare è accedere.

Opzione

- Pensi di essere un investitore migliore? Così fanno tutti gli altri

- Locazione di capitali

- Capitale di trading per il day trader:quanto è necessario?

- Gli investitori di Bitcoin dovrebbero essere tassati come qualsiasi altro investitore

- Come educare te stesso come un commerciante di materie prime

- Commerciante al dettaglio:dovresti provare a fare trading come un miliardario?

- Copertura Delta

- Calcolo dello spread del debito

- Le basi dell'opzione Spread

- ETF vs. fondi comuni di investimento:sei un investitore buy-and-hold o un trader attivo?

-

Siamo in recessione:il mercato azionario si comporterà mai così?

Allinizio di giugno, il National Bureau of Economic Research ha fatto forse la richiesta di recessione più rapida e semplice di sempre. affermando che leconomia degli Stati Uniti era effettivamente en...

-

Vuoi controllare il tuo debito? Pensa come un labirinto

Vuoi controllare il tuo debito? Pensa come un labirinto Sei mai stato in uno di quegli enormi labirinti di mais che sono scolpiti per sembrare una persona o una scena famosa? Quando eri bambino collezionavi libri di labirinti da risolvere, uno più difficil...