Previsioni finanziarie:una guida per le piccole imprese

Le aziende utilizzano le previsioni finanziarie per studiare l'effetto di potenziali decisioni. Segui questi otto passaggi per creare una previsione finanziaria.

Le aziende utilizzano le previsioni finanziarie per studiare l'effetto di potenziali decisioni. Segui questi otto passaggi per creare una previsione finanziaria. La domanda che provoca le ire di ogni neolaureato e laureato:"Cosa c'è dopo?"

È una domanda che ti viene continuamente posta come imprenditore. Prestatori, investitori, dipendenti e tutti voi volete sapere cosa sta succedendo. Una previsione finanziaria è uno dei modi migliori per esprimere la tua visione.

Panoramica:che cos'è la previsione finanziaria?

Le aziende creano previsioni finanziarie per riprodurre un futuro previsto. Comunicate attraverso rendiconti finanziari previsionali, le previsioni riflettono come potrebbe apparire la tua attività in base alle tue stime e ipotesi su entrate, spese e cambiamenti futuri nella tua attività.

Ragionieri e finanzieri condividono un terreno comune nelle previsioni finanziarie perché si basano sull'analisi dei rendiconti finanziari storici ma richiedono l'input di aspettative future.

Come proprietario di una piccola impresa, hai bisogno di un piano per il futuro:le previsioni finanziarie possono avvisarti di rafforzare le tue risorse finanziarie quando vedi all'orizzonte carenze di vendita o il pagamento di un enorme debito. Può anche mostrarti che è ora di assumere più personale quando ti aspetti un aumento della domanda per i tuoi prodotti o servizi.

I finanziatori e gli investitori spesso chiedono previsioni finanziarie per vedere il tuo piano strategico per l'azienda.

Le previsioni finanziarie possono offrire una visione approfondita del futuro della tua attività, ma non c'è modo di aggirare un baluardo inamovibile:l'ignoto di ciò che accadrà.

Previsioni finanziarie e budgeting:qual è la differenza?

Le previsioni finanziarie e il budgeting funzionano in modo simile. La differenza sta nel modo in cui vengono utilizzati e perché vengono creati.

I budget sono la guida di un'azienda per raggiungere il suo obiettivo di profitto annuale. Anche le aziende che adottano un budget flessibile, che adegua la spesa in base alle variazioni delle entrate previste, applicano i budget per mantenere l'attività in funzione come previsto.

La maggior parte dei budget si concentra in modo acuto su entrate e spese e possono diventare piuttosto granulari.

Rispetto ai budget, le previsioni finanziarie perdono alcuni dettagli e acquistano una certa portata. Sono spesso utilizzati per valutare l'attuale strategia aziendale e come le decisioni prese ora possono produrre un risultato desiderato in futuro.

Dovresti armeggiare con una previsione finanziaria, tornando su di essa mentre consideri gli investimenti e le modifiche alla tua attività. La previsione riflette, entro un margine di errore, l'impatto finale di potenziali decisioni.

Le previsioni a lungo termine possono riguardare un arco di tempo che sembra molti anni al di là della fine del tuo budget.

Come creare una previsione finanziaria per la tua piccola impresa

Le grandi aziende dedicano una parte del loro personale finanziario alla pianificazione e all'analisi finanziaria. Creano modelli complessi pieni di variabili e ipotesi. Ma non ti serve tutto questo per farti un'idea di dove è diretta la tua attività.

1. Sogna la tua attività futura

Proprio come ogni buon film, inizia con una sequenza onirica (aspetta, cosa?). In realtà prendi un pezzo di carta e una penna, o crea una lavagna visiva, o scrivi una lettera al tuo sé futuro per articolare dove vedi la tua attività.

Imposta il tuo obiettivo su una data futura, che sia sei mesi, un anno o cinque anni da adesso. Immagina i prodotti e i servizi che offri, la proprietà che possiedi e i progetti a lungo termine in cui stai investendo.

2. Considera gli investimenti imminenti e il pagamento del debito

Tornando al qui e ora, pensa a quali progetti hai accettato di avviare e a eventuali pagamenti significativi in scadenza nell'arco di tempo delle tue previsioni finanziarie. Pensa alle grandi spese prima di iniziare a prevedere i rendiconti finanziari, chiamati rendiconti finanziari pro-forma.

3. Analizza i tuoi bilanci storici

Il mio personaggio Pixar preferito, Edna Mode di Gli Incredibili una volta disse:“Non mi guardo mai indietro, tesoro. Distrae dall'adesso". Ma in questo caso, devo dissentire. Devi guardare indietro alla storia finanziaria della tua azienda per creare una previsione futura.

Per questo esercizio, tira su i bilanci e i conti economici della tua azienda per gli ultimi tre periodi. Se stai cercando di fare una previsione finanziaria per i prossimi sei mesi, guarda i rendiconti finanziari degli ultimi tre semestri.

Inizia calcolando la variazione percentuale nei cinque principali tipi di conto:entrate, spese, attività, passività ed equità. Puoi trovare i saldi dei conti nel tuo software di contabilità.

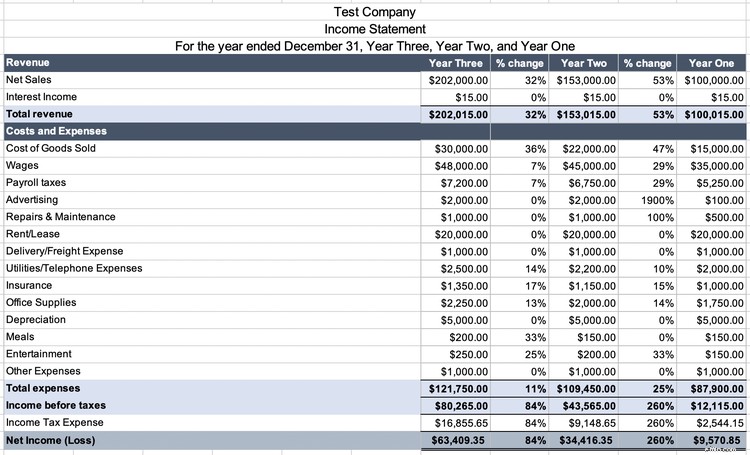

Dai un'occhiata a questo conto economico degli ultimi tre anni.

I ricavi dell'azienda sono aumentati drasticamente anno dopo anno. Sebbene anche le spese totali siano aumentate, non sono aumentate quasi dello stesso margine dei ricavi. Lo terremo a mente quando creeremo il conto economico pro forma. Fai lo stesso per i conti di bilancio.

4. Completa un'analisi del rapporto

L'analisi del rapporto è un passaggio avanzato, quindi continua a muoverti se sei soddisfatto dell'analisi che hai ottenuto nel passaggio tre.

Ma chi vuole approfondire dovrebbe calcolare i seguenti rapporti contabili per gli ultimi tre anni. Le aziende con poco o nessun inventario possono tralasciare il rapporto rapido.

- Rapporto margine di profitto lordo =(Fatturato di vendita - Costo della merce venduta)/Fatturato di vendita

- Rapporto margine di profitto =Utile netto/ricavi di vendita

- Rapporto debito/attività =Totale passività/Totale attività

- Rapporto corrente =Attività correnti/Passività correnti

- Rapporto di cassa =Cassa/Passività correnti

- Quick ratio = (Attività correnti - Rimanenze)/Passività correnti

Puoi anche confrontare i tuoi rapporti con il benchmark nel tuo settore per valutare lo stato di salute della tua attività. ReadyRatios è un'eccellente risorsa per i benchmark dei rapporti di settore, ma prendi queste informazioni con le pinze:le piccole imprese avranno rapporti meno favorevoli perché semplicemente non possono ottenere le stesse economie di scala che le aziende più grandi possono sfruttare.

5. Redigere un conto economico pro forma

Dopo aver dato un'occhiata al passato della tua azienda, è giunto il momento di predire il suo futuro. Una sfera di cristallo non sarebbe inutile in questa fase.

La suite standard di rendiconti finanziari pro forma è un conto economico, uno stato patrimoniale e un rendiconto finanziario. Inizia il processo esportando la versione più recente di ogni estratto conto dal tuo software di contabilità a un foglio di calcolo.

Le nuove attività senza dati storici dovrebbero fare affidamento su tutto ciò che possono raccogliere da attività simili che hanno aperto nel loro settore e area negli ultimi anni, con un'attenzione particolare alle informazioni sulle vendite. Le attività più vecchie possono fare riferimento ai propri dati.

Per redigere un conto economico pro forma, attenersi alla seguente procedura:

- Stimare le entrate e le spese future con una percentuale di crescita o diminuzione

- Perfeziona le tue stime per tenere conto dell'effetto di fattori interni ed esterni

Passaggio 1:stima le entrate e le spese future con una percentuale di crescita o diminuzione

La tecnica di previsione più semplice consiste nel prendere il conto economico più recente della tua azienda e applicare un tasso di crescita o diminuzione per ogni conto spese e entrate. I risultati del tuo rendiconto finanziario e le analisi dei rapporti guideranno la tua previsione.

Considera il conto economico sopra. I ricavi sono aumentati del 53% tra il primo e il secondo anno e del 32% tra il secondo e il terzo anno. Avrebbe senso che le entrate crescessero di nuovo nel quarto anno, ma con un margine inferiore, forse il 10%. Ciò significa che i ricavi per il quarto anno sono previsti di $ 222.200 ($ 202.000 di ricavi per il terzo anno * tasso di crescita 1,1).

Hai più conti spese da proiettare e non cambieranno tutti della stessa percentuale. I costi fissi, come l'affitto e l'assicurazione, non aumenteranno così velocemente come i salari e il costo dei beni venduti. Osservando i dati storici, crea una previsione di crescita realistica per ciascun account.

Se hai completato un'analisi del rapporto, vorresti inserire quei dati per affinare la previsione.

Fase 2:perfeziona le tue stime per tenere conto dell'effetto di fattori interni ed esterni

I fattori interni sono quelli che puoi aspettarti o controllare, inclusi:

- Introduzione o interruzione di linee di prodotti

- Assunzione di nuovi dipendenti

- Investire in macchinari, terreni o edifici

- Pagare i debiti

I fattori esterni sono più difficili da vedere in arrivo, ma potrebbero essere:

- Cambiamenti negli atteggiamenti dei consumatori e negli standard del settore

- Modifiche alla normativa fiscale e ad altre normative

- Un boom economico o una recessione

- Una pandemia (guardandoti, 2020)

Modifica le tue stime in base a ciò che vedi scendere dal luccio.

6. Redigere un bilancio pro forma

In un processo simile alla creazione del conto economico, inizia con la versione più recente del tuo bilancio. Il bilancio ospita conti attivi, passivi e di capitale proprio.

Adegua i contanti in base alle spese che prevedi di pagare in contanti, ai debiti per le spese pagate a credito e ai conti attivi per le vendite a credito.

Non dimenticare di regolare il saldo del capitale fisso durante questo passaggio. Se hai intenzione di fare un investimento importante in terreni o macchinari, questo è il posto giusto per rifletterlo.

Hai fatto un bilancio corretto quando attività =passività + patrimonio netto. Il passaggio più facile da dimenticare:aggiungi l'utile netto previsto agli utili non distribuiti, un conto di equità.

7. Redigere un rendiconto finanziario pro forma

Il rendiconto finanziario aiuta gli imprenditori a capire dove vanno a finire i loro contanti durante il periodo. Può aiutare a suddividere questa dichiarazione in estratti conto mensili o trimestrali per assicurarsi che la tua azienda non spenda mai più contanti di quanto non abbia in quel momento.

8. Regola spesso

Torna spesso alle tue proiezioni finanziarie per adeguarti ai cambiamenti nella strategia aziendale, ai fattori interni ed esterni e ai nuovi approfondimenti finanziari. Le previsioni sono più un obiettivo mobile che una stella guida.

Buono per l'intuizione, non per la fiducia

Viviamo nel presente, in attesa di vivere un futuro sconosciuto. Sebbene le previsioni finanziarie possano offrire informazioni sul futuro della tua attività, non possono dirti cosa accadrà esattamente. La disciplina di tenere sotto stretto controllo i tuoi conti e le tue proiezioni, tuttavia, ti aiuterà in ogni caso, indipendentemente da ciò che porterà il futuro.

Contabilità

- Una guida ai conti T:contabilità per piccole imprese

- Spese generali di produzione:una guida per le piccole imprese

- Piano dei conti:una guida per le piccole imprese

- Rapporto di margine lordo:una guida per le piccole imprese

- Una guida per le piccole imprese al bilancio di prova

- Una guida per le piccole imprese alla redditività

- Una guida per le piccole imprese alle spese aziendali nel 2022

- La salute finanziaria delle piccole imprese nel 2020:una guida

- L'importanza delle previsioni finanziarie

- Una guida alle previsioni finanziarie per le piccole imprese

-

Una guida per le piccole imprese alla contabilità dei costi

Una guida per le piccole imprese alla contabilità dei costi La contabilità industriale è un tipo di contabilità che trova il costo preciso dei prodotti di fabbricazione. I gestori utilizzano le informazioni di contabilità dei costi per valutare la redditività ...

-

Una guida per le piccole imprese alle ore fatturabili

Una guida per le piccole imprese alle ore fatturabili Per consulenti, appaltatori e società di servizi professionali, le ore fatturabili sono la principale fonte di guadagno. Scopri cosa sono le ore fatturabili e non fatturabili e come monitorarle corret...