Recensione AgeUp:aiutandoti a colmare le future lacune finanziarie

Questo post è sponsorizzato da Haven Life.

Ci sono buone probabilità che tu abbia familiari o amici che hanno vissuto fino ai 90 anni. O forse anche pochi fino a 100 anni o oltre!

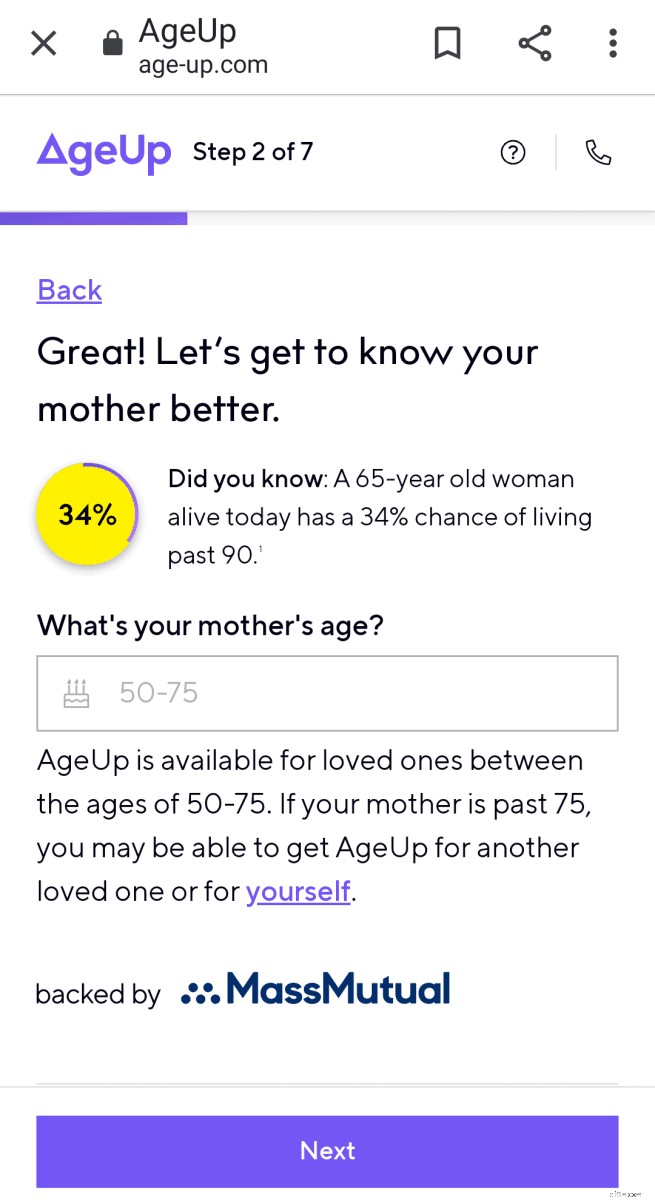

L'amministrazione della previdenza sociale segnala che circa un 65enne su tre oggi vivrà almeno fino a 90 anni.

Si stima che nel 2020 ci siano circa 92.000 centenari 1 (età 100 o più) negli Stati Uniti. E entro il 2060 potrebbe esserci ben più di mezzo milione di persone di età pari o superiore a 100 anni.

Grazie, in parte, ai progressi nelle cure mediche e ai cambiamenti positivi nei loro stili di vita, un numero crescente di Baby Boomer andrà in pensione per almeno tanti anni quanti sono stati i loro dipendenti.

Ma ciò non significa che stiano tutti trascorrendo i loro "anni d'oro" viaggiando, giocando a golf o rilassandoti in spiaggia.

Le notizie non sono tutte buone se tu o un genitore anziano fate parte di queste generazioni.

Mentre l'aspettativa di vita è aumentata, non mancano i titoli dei giornali che dichiarano che le persone non hanno risparmiato abbastanza per coprire venti o trenta (anche quaranta o più!) anni di spese in pensione.

Quando combini una maggiore longevità con risparmi pensionistici ridotti 2 , le pensioni aziendali in via di estinzione 3 , eventuali riduzioni delle prestazioni di Social Security 4 e l'aumento dei costi sanitari 5 , ti rendi conto delle sfide finanziarie di molti americani che invecchiano.

Ecco perché è essenziale pensare a lungo termine.

Devi creare una "busta paga" per la pensione con flussi di reddito garantiti per coprire le tue spese per il resto della tua vita.

AgeUp è un prodotto unico nel suo genere progettato per aiutare a colmare i divari finanziari per molte persone che trascorreranno decenni pensionamento.

Continua a leggere per saperne di più su AgeUp e perché l'acquisto di questo prodotto per migliorare il flusso di cassa potrebbe essere una mossa intelligente per te o per il futuro finanziario di una persona cara.

Presentazione di AgeUp

AgeUp è un'innovativa rendita vitalizia (o reddito differito) emessa da MassMutual e venduta da Haven Life Insurance Agency. Una rendita è un contratto di assicurazione che genera pagamenti di reddito regolari. Alcuni descrivono le rendite come pensioni che puoi acquistare.

Con l'intenzione di aiutare i bambini adulti ad acquistare un prodotto finanziario conveniente per sostenere i genitori o le persone care che vivono fino a 90 anni, AgeUp è stato lanciato alla fine del 2019.

Una nuova versione autoacquistabile di AgeUp è stata lanciata nel 2020 per aiutare le persone tra i 50 e i 75 anni a creare un piano finanziario per il proprio futuro.

Come funziona la rendita AgeUp

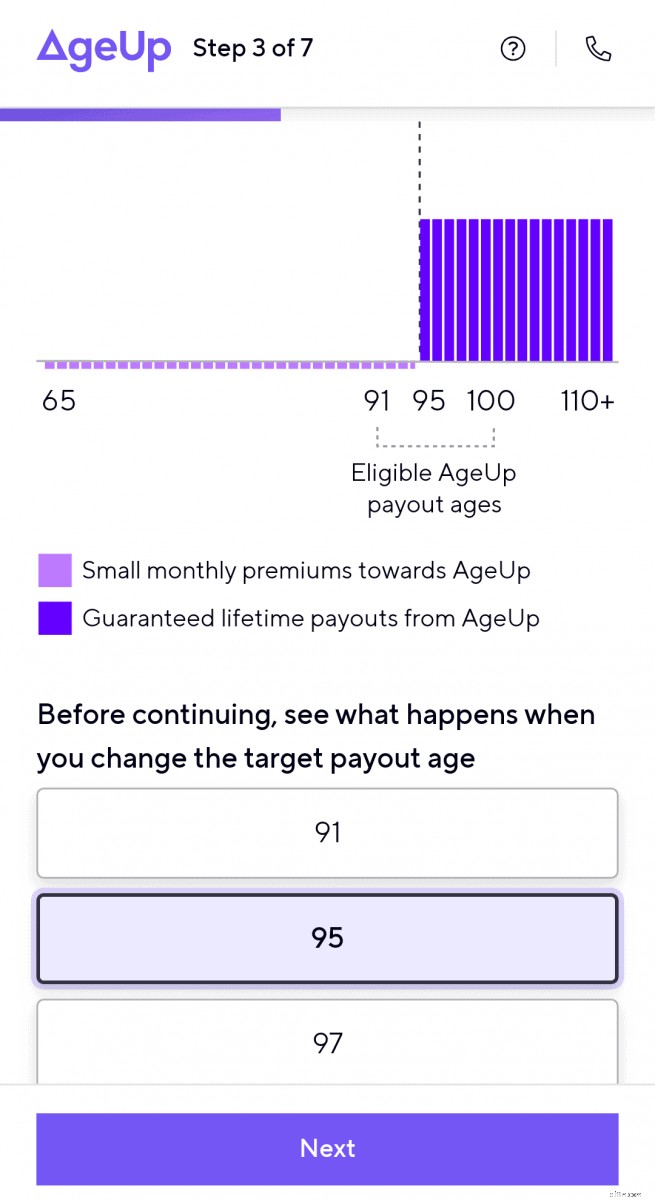

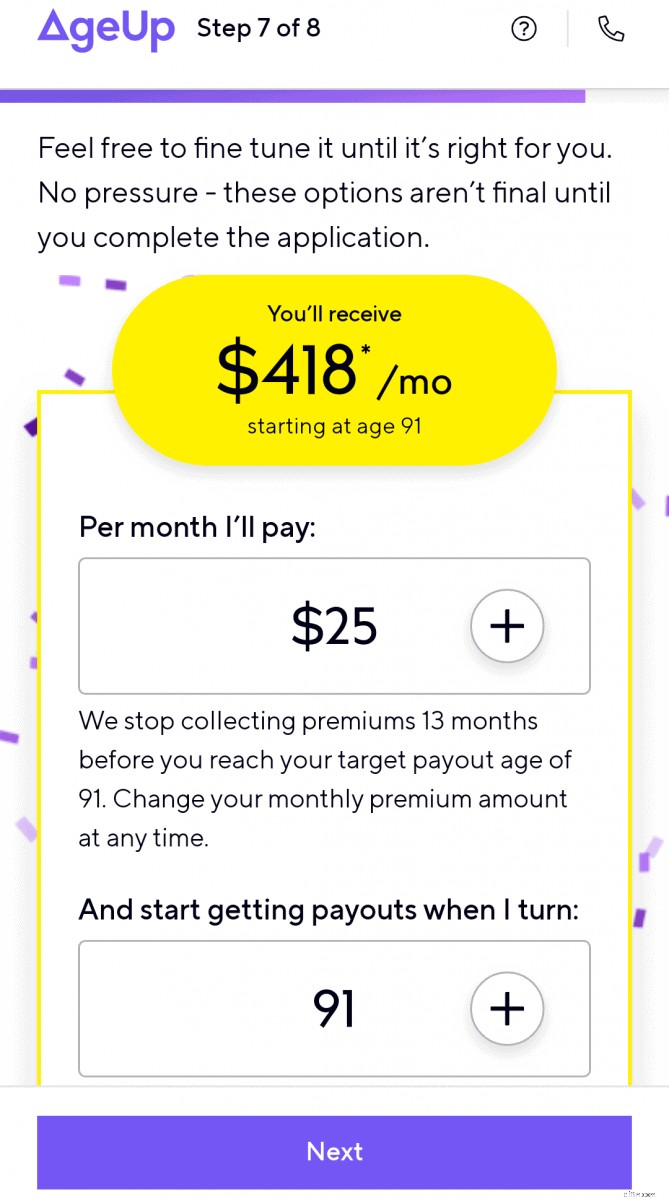

I pagamenti mensili per AgeUp partono da soli $ 25 e acquistano un determinato importo di reddito mensile a vita, a partire da quando il destinatario raggiunge un'età di pagamento scelta tra 91-100.

A differenza di AgeUp, la maggior parte delle rendite vitalizie (a volte chiamate assicurazione sulla longevità) possono essere differite solo fino all'età di 85 anni e richiedono un'ingente somma forfettaria per l'acquisto.

AgeUp non richiede nemmeno un esame fisico o informazioni sulla salute. E i vantaggi non hanno restrizioni, quindi i destinatari hanno il controllo completo su come utilizzano questi soldi.

Se sei preoccupato di pagare per più anni di quelli che tu (o una persona cara) raccoglieresti, è essenziale provare i calcolatori AgeUp per capire il pagamento mensile del sussidio in base ai tuoi contributi e alle opzioni scelte.

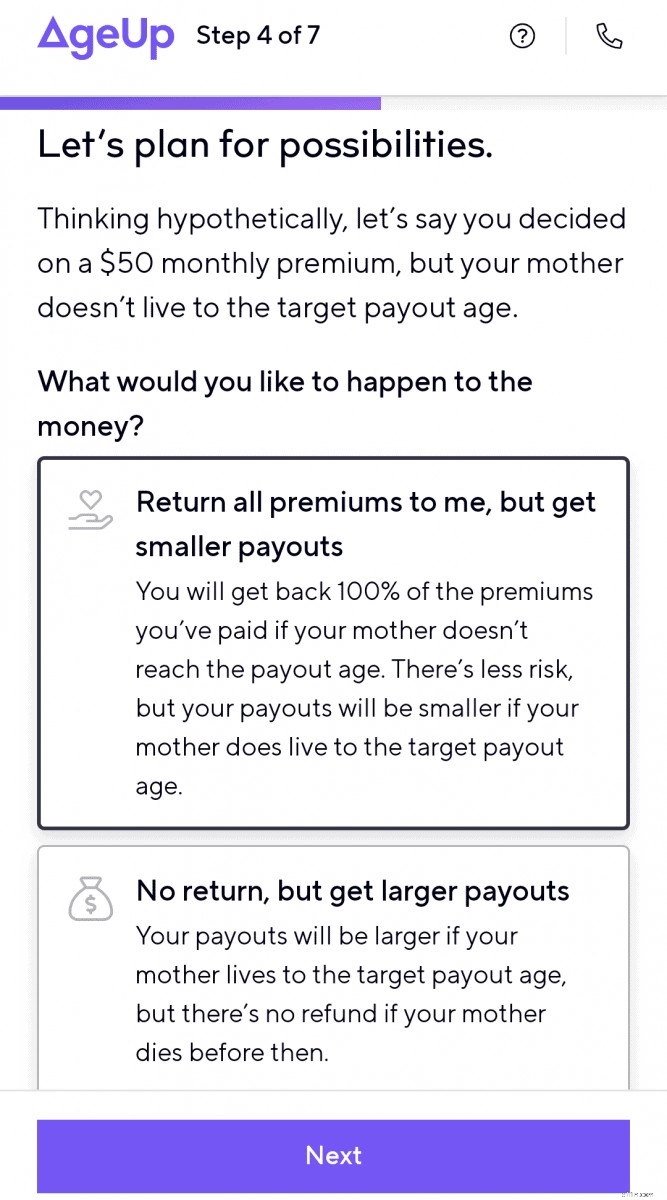

Per ridurre il rischio finanziario, puoi scegliere di far restituire tutti i premi a un beneficiario se un destinatario non raggiunge l'età di pagamento. Sebbene ciò riduca l'importo del beneficio mensile pagato al beneficiario, garantisce la restituzione dei premi pagati.

C'è anche una garanzia di rimborso in contanti se il destinatario muore dopo che i pagamenti sono iniziati. AgeUp determina la differenza tra i premi pagati e i pagamenti ricevuti e paga la differenza all'acquirente oa un beneficiario.

AgeUp è un modo flessibile e conveniente per garantire una fetta di reddito per te o per gli ultimi anni di una persona cara.

Ottieni una stima

Bastano pochi minuti per visualizzare una stima dei pagamenti mensili per una rendita di longevità AgeUp.

Per poter acquistare una rendita, il beneficiario (tu o una persona cara) deve avere un'età compresa tra 50 e 75 anni e vivere in uno dei 44 stati in cui è disponibile AgeUp.

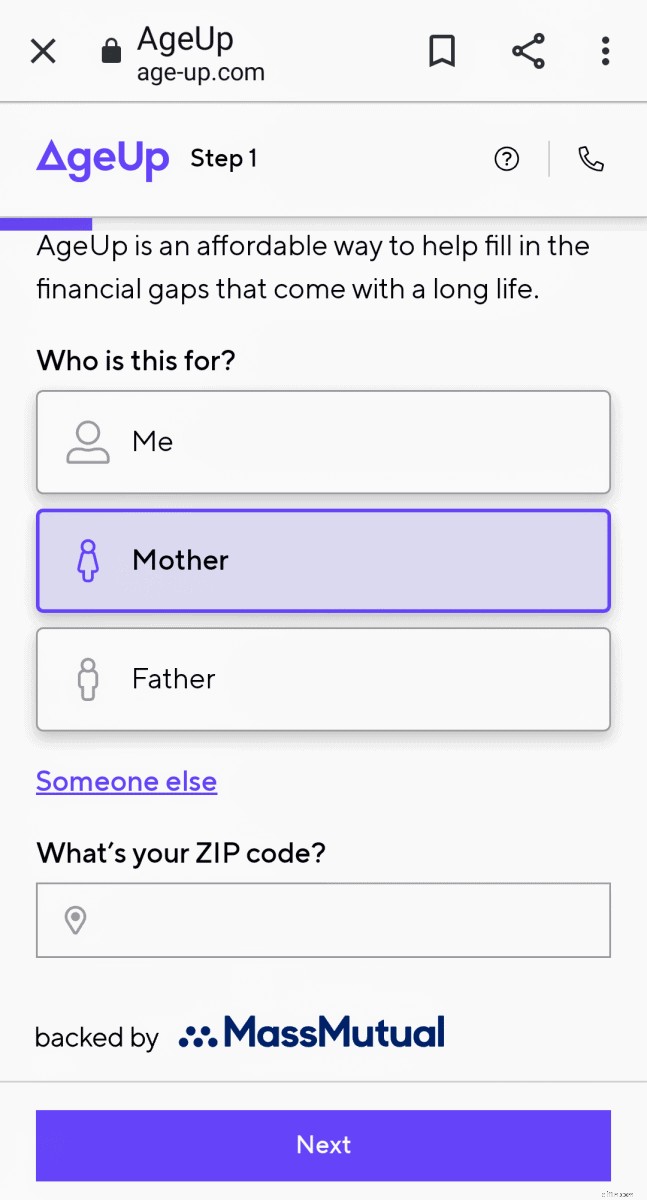

Nel Passaggio 1 , selezionerai per chi stai ricevendo un preventivo, per te o per una persona cara, e inserirai il tuo codice postale per confermare l'idoneità.

Nel passaggio 2 , selezionerai ulteriormente a chi è rivolto il preventivo e inserisci l'età della persona.

Passaggio 3 illustra come cambiano i vantaggi mensili quando modifichi l'età di pagamento target.

Pianificherai la possibilità che il beneficiario della rendita non viva fino all'età target nel passaggio 4 .

Puoi anche stimare che tutti i premi pagati vengano restituiti al pagatore (pagamenti mensili inferiori) o vedere quanto sarebbero maggiori i pagamenti mensili se i premi non venissero rimborsati.

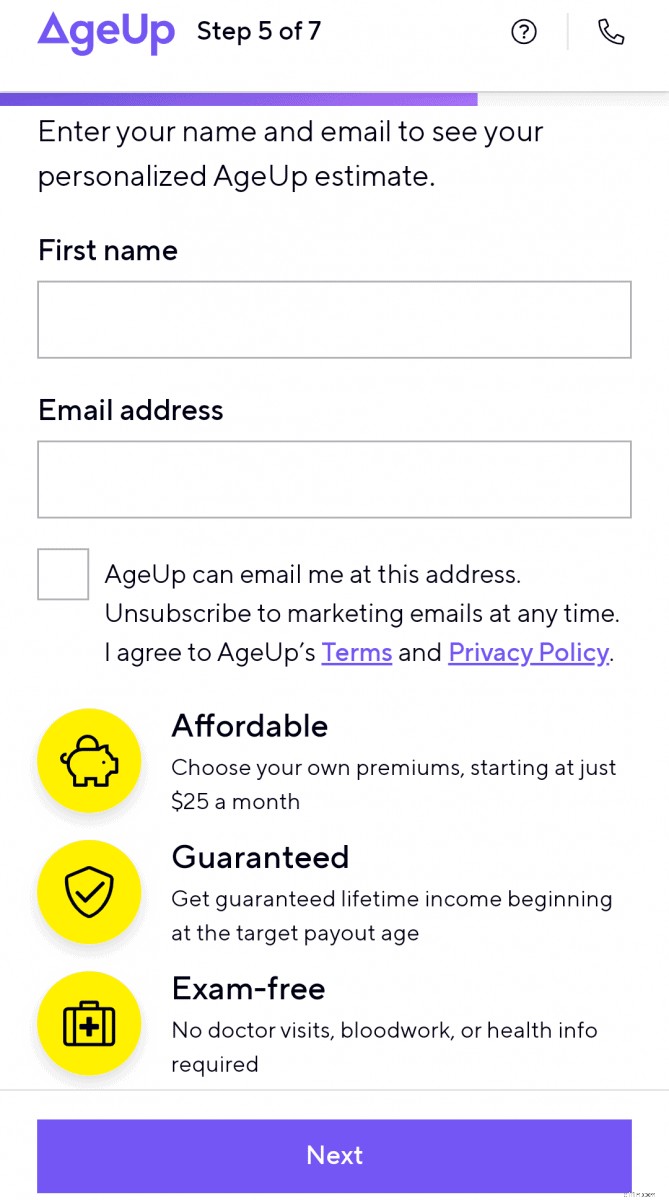

Inserisci il tuo nome e indirizzo email nel passaggio 5 .

Quindi riceverai il tuo primo calcolo del preventivo. Da lì, puoi regolare i pagamenti mensili e l'età dei pagamenti per visualizzare il loro impatto sul vantaggio mensile del destinatario.

In generale, otterrai un pagamento mensile più alto del vantaggio del flusso di reddito:

- più a lungo paghi i premi

- se paghi un premio mensile più alto

- quando estendi l'età target per il pagamento

- se scegli di non farti rimborsare i premi in caso di decesso del destinatario prima del pagamento

Ulteriori informazioni su AgeUp

Il sito Web AgeUp è completo e fornisce ai clienti indicazioni e informazioni facili da seguire su questo nuovo prodotto finanziario. Mostra anche i confronti di AgeUp con le rendite di longevità tradizionali.

Ci sono pagine separate sul sito web che spiegano come funziona AgeUp se acquisti una rendita per te stesso o se il tuo interesse è acquistarne una per un familiare anziano.

Se hai domande e vuoi saperne di più su AgeUp, puoi accedere alla loro pagina delle domande frequenti, avviare una chat online, inviare un'e-mail o programmare una telefonata con un membro del team di AgeUp.

Hanno anche un'istantanea completa del prodotto AgeUp che puoi scaricare come documento pdf.

Pro e contro di una rendita AgeUp

Ecco alcuni dei vantaggi dell'aggiunta di una rendita AgeUp al tuo piano finanziario:

- Premi convenienti a partire da $ 25/mese (nessun pagamento iniziale di una somma forfettaria elevata come le altre rendite)

- Flessibilità per aumentare, ridurre o sospendere i pagamenti mensili dei premi

- Nessuna restrizione su come spendi i pagamenti

- Può essere acquistato per te o per una persona cara

- Non sono richiesti esami medici, assicurazione sanitaria o altre domande relative alla salute per qualificarsi

- Indennità di morte facoltativa

- Reddito garantito a vita

- Protezioni contro il rischio di investimento e il rischio di longevità (sopravvivendo ai tuoi risparmi)

- Garanzia di rimborso in contanti al raggiungimento dell'età di pagamento target

Alcuni degli svantaggi di una rendita AgeUp includono:

- Tu, il tuo genitore o la persona amata dovete avere un'età compresa tra 50 e 75 anni

- Al momento disponibile solo per i residenti in 44 stati

- Non è liquido come le azioni o i conti di risparmio bancario

- Non puoi incassare questo prodotto (nessun valore in contanti definito)

- Le modifiche a chi è coperto da AgeUp, all'età di pagamento target e alla scelta dell'opzione "decesso prima dell'età di pagamento" non sono consentite dopo l'acquisto

Ci sono altre opzioni?

Ci sono molte altre opzioni per aiutarti a risparmiare denaro per gli ultimi anni del tuo o del tuo parente anziano.

Puoi mettere denaro in un conto di risparmio ad alto rendimento o in un conto del mercato monetario . Questa è un'opzione a basso rischio che ti offre flessibilità. Ma non offre un reddito garantito a vita per il destinatario.

Certificati di deposito (CD) sono un altro veicolo di risparmio conservativo ma hanno poca flessibilità. Sebbene ti sia garantito l'importo principale che depositi, non è disponibile alcuna opzione di reddito a vita.

Azioni e fondi comuni di investimento offrono le migliori possibilità di far crescere i tuoi soldi, ma comportano anche maggiori rischi finanziari se hai bisogno di soldi durante una flessione del mercato. Investire nel mercato azionario, inoltre, non fornisce a un investitore un reddito garantito a vita.

Donne, pensionamento e denaro

Le donne hanno sfide uniche quando si tratta di pianificazione del reddito pensionistico. Un'aspettativa di vita più lunga significa che le donne devono pianificare come finanziare più anni di spese pensionistiche.

- La situazione finanziaria di una donna in pensione è spesso influenzata negativamente dal salario 6 e lacune negli investimenti 7 .

- In media, le donne percepiscono anche sussidi di previdenza sociale inferiori 8 rispetto agli uomini.

- Anche le figlie costituiscono la maggioranza dei caregiver anziani non retribuiti 9 per i loro genitori.

Questi sono tutti motivi per cui le donne corrono un rischio maggiore di rimanere senza soldi in pensione.

Le donne devono assumere il controllo delle proprie finanze, determinare i flussi di reddito e pianificare una "busta paga" per la pensione per coprire le spese della loro vita.

Calcolatori di longevità:

- Illustratore della longevità degli attuari

- Calcolatore dell'aspettativa di vita

Considerazioni finali sulla rendita AgeUp

Hai molto da considerare quando pianifichi a lungo termine e prendi decisioni finanziarie sulla pensione.

Le rendite non hanno senso per tutti.

Probabilmente non ne hai bisogno se i tuoi costi pensionistici fissi o l'assistenza a lungo termine sono coperti con altri fondi protetti o garantiti. O se i saldi del tuo conto pensionistico sono abbastanza grandi da consentire in sicurezza il prelievo di denaro per aumentare il flusso di cassa e le lacune di fondi nel pagamento delle spese essenziali.

Tuttavia, se temi che tu o una persona cara possiate rimanere senza soldi se vivi oltre i 90 anni, una rendita differita AgeUp potrebbe essere una buona opzione da aggiungere al tuo piano finanziario per garantire un flusso di reddito.

Pagare un piccolo premio mensile per un lungo periodo può essere una mossa finanziaria intelligente per migliorare il flusso di cassa per le persone in buona salute che hanno risorse pensionistiche limitate.

Inizia qui il tuo preventivo.

andare in pensione

- Recensione del libro:Hai bisogno di un budget

- I nostri migliori calcolatori finanziari personali per aiutarti a raggiungere i tuoi obiettivi finanziari

- Gestione finanziaria e degli investimenti:perché ne hai bisogno

- Quale investimento finanziario è giusto per te?

- Cosa aspettarsi da una revisione del portfolio

- Richiedere la previdenza sociale a 62? Potrebbe essere necessario ripensarci.

- 3 traguardi di pensionamento che dovresti raggiungere all'età di 50 anni

- 4 traguardi finanziari da raggiungere prima del pensionamento

- La pianificazione della pensione non si ferma quando vai in pensione

- 4 elementi finanziari indipendenti di cui hai bisogno nella tua attività

-

Per rimanere in pista finanziaria,

Per rimanere in pista finanziaria, Esegui una revisione annuale dei guadagni Foto:Images_of_Money Probabilmente hai unidea eccellente di quanti soldi guadagni, forse fino al dollaro esatto in ogni busta paga. Nellocchio della tua men...

-

Definire il pensionamento:cosa significa per te

Definire il pensionamento:cosa significa per te A volte soprannominato lo tsunami grigio, cè una travolgente ondata di baby boomer diretti verso la pensione. quasi 10, 000 cittadini statunitensi vanno in pensione ogni giorno. Entro il 2030, tutti i...