Che cos'è il modello a tre fattori Fama-francese?

Il modello a tre fattori Fama-francese è un'estensione del Capital Asset Pricing Model (CAPM) Capital Asset Pricing Model (CAPM) Il Capital Asset Pricing Model (CAPM) è un modello che descrive la relazione tra rendimento atteso e rischio di un titolo . La formula CAPM mostra che il rendimento di un titolo è uguale al rendimento privo di rischio più un premio di rischio, sulla base della beta di quel titolo. Il modello Fama-francese mira a descrivere i rendimenti azionari attraverso tre fattori: (1) rischio di mercato, (2) la sovraperformance delle società a piccola capitalizzazione Azioni a piccola capitalizzazione Un titolo a bassa capitalizzazione è un titolo di una società quotata in borsa la cui capitalizzazione di mercato varia da $ 300 milioni a circa $ 2 miliardi. rispetto alle società a grande capitalizzazione, e (3) la sovraperformance delle società ad alto valore contabile rispetto al valore di mercato rispetto alle società a basso valore contabile. La logica alla base del modello è che le società ad alto valore e a bassa capitalizzazione tendono a sovraperformare regolarmente il mercato complessivo.

Il modello a tre fattori Fama-Francese è stato sviluppato dai professori dell'Università di Chicago Eugene Fama e Kenneth French.

Nel modello originale, i fattori erano specifici di quattro paesi:Stati Uniti, Canada, Giappone, e il Regno Unito Successivamente, Fama e French aggiustarono i fattori, rendendoli applicabili ad altre regioni, compresa l'Europa e la regione Asia-Pacifico.

La formula del modello a tre fattori Fama-francese

La rappresentazione matematica del modello a tre fattori Fama-francese è:

In cui si:

- R =Tasso di rendimento atteso

- R F =tasso privo di rischio

- ß =coefficiente del fattore (sensibilità)

- (R m - R F ) =Premio per il rischio di mercato

- PMI (Piccolo meno grande) =Rendimento in eccesso storico delle società a piccola capitalizzazione rispetto alle società a grande capitalizzazione

- HML (Alto Meno Basso) =Rendimenti in eccesso storici delle azioni value (rapporto book-to-price elevato) rispetto alle azioni growth (rapporto book-to-price basso)

- ? =Rischio

Premio per il rischio di mercato n. 1

Il premio per il rischio di mercato è la differenza tra il rendimento atteso del mercato e il tasso privo di rischio. Fornisce all'investitore un rendimento in eccesso come compensazione per la volatilità aggiuntiva dei rendimenti oltre al tasso privo di rischio.

#2 SMB (piccolo meno grande)

Small Minus Big (SMB) è un effetto dimensionale basato sulla capitalizzazione di mercato di un'azienda. SMB misura l'eccesso storico delle società a piccola capitalizzazione rispetto alle società a grande capitalizzazione. Una volta identificata la SMB, il suo coefficiente beta (β) può essere determinato tramite regressione lineare. Un coefficiente betaCoefficiente betaIl coefficiente beta è una misura della sensibilità o della correlazione di un titolo o di un portafoglio di investimento ai movimenti nel mercato globale. può assumere valori positivi, così come quelli negativi.

La motivazione principale alla base di questo fattore è che, a lungo termine, le società a piccola capitalizzazione tendono a ottenere rendimenti più elevati rispetto alle società a grande capitalizzazione.

#3 HML (alto meno basso)

High Minus Low (HML) è un premio di valore. Rappresenta lo spread dei rendimenti tra le società con un elevato rapporto book-to-market value (società value) e le società con un basso rapporto book-to-market value. Come il fattore PMI, una volta determinato il fattore HML, il suo coefficiente beta può essere trovato mediante regressione lineare. Il coefficiente HML beta può assumere anche valori positivi o negativi.

Il fattore HML rivela che, a lungo termine, i titoli value (alto rapporto book-to-market) godono di rendimenti più elevati rispetto ai titoli growth (basso rapporto book-to-market).

Importanza del modello a tre fattori Fama-francese

Il modello a tre fattori Fama-francese è un'espansione del Capital Asset Pricing Model (CAPM) Capital Asset Pricing Model (CAPM) Il Capital Asset Pricing Model (CAPM) è un modello che descrive la relazione tra rendimento atteso e rischio di un titolo . La formula CAPM mostra che il rendimento di un titolo è uguale al rendimento privo di rischio più un premio di rischio, sulla base della beta di quel titolo. Il modello è adeguato alle tendenze di sovraperformance. Anche, due fattori di rischio aggiuntivi rendono il modello più flessibile rispetto al CAPM.

Secondo il modello a tre fattori Fama-francese, Oltre il lungo termine, le piccole aziende sovraperformano le grandi aziende, e le società di valore battono le società di crescita. Gli studi condotti da Fama e French hanno rivelato che il modello potrebbe spiegare oltre il 90% dei rendimenti dei portafogli diversificati. Simile al CAPM, il modello a tre fattori è progettato partendo dal presupposto che gli investimenti più rischiosi richiedono rendimenti più elevati.

Oggi, ci sono ulteriori estensioni al modello a tre fattori Fama-francese, come i modelli a quattro e cinque fattori.

Letture correlate

CFI offre il Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nella tua carriera finanziaria. Iscriviti oggi! programma di certificazione per coloro che desiderano portare la propria carriera al livello successivo. Per continuare a imparare e ad avanzare nella tua carriera, le seguenti risorse CFI saranno utili:

- Analisi di società comparabiliAnalisi di società comparabiliQuesta guida ti mostra passo dopo passo come costruire analisi di società comparabili ("Comps") e include un modello gratuito e molti esempi.

- Capitalizzazione di mercatoCapitalizzazione di mercatoLa capitalizzazione di mercato (Market Cap) è il valore di mercato più recente delle azioni in circolazione di una società. La capitalizzazione di mercato è pari al prezzo corrente dell'azione moltiplicato per il numero di azioni in circolazione. La comunità degli investitori utilizza spesso il valore della capitalizzazione di mercato per classificare le società

- Rapporto mercato/prenotazione Rapporto mercato/prenotazioneIl rapporto mercato/prenotazione, o rapporto prezzo/prenotazione, viene utilizzato per confrontare il valore corrente di mercato o il prezzo di un'azienda con il suo valore contabile del patrimonio netto in bilancio.

- Metodi di valutazioneMetodi di valutazione Quando si valuta un'azienda come un'impresa in funzione, vengono utilizzati tre metodi di valutazione principali:analisi DCF, società comparabili, e transazioni precedenti

Articoli in Evidenza

- Qual è il normale margine di profitto nella costruzione?

- Qual è il rapporto attuale?

- Cos'è il Manifesto dei Modellisti Finanziari?

- Che cos'è un modello di audit?

- Che cos'è il modello di sconto sui dividendi di un periodo (DDM)?

- Qual è la media industriale del Dow Jones?

- Che cos'è l'indice NASDAQ-100?

- Cos'è l'ESG? La guida definitiva

- Che cos'è l'indice composito S&P/TSX?

- Qual è la definizione di una società di investimento?

-

Che cos'è la piattaforma di trading NEX?

Che cos'è la piattaforma di trading NEX? La piattaforma di trading NEX, generalmente denominata NEX Exchange, è un sottoinsieme del TSX Venture Exchange in Canada. Le società che non si qualificano per essere quotate sul TSX Venture Exchange...

-

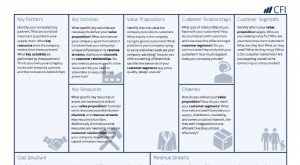

Che cos'è il Business Model Canvas?

Che cos'è il Business Model Canvas? La tela del modello di business è una pianificazione strategica Pianificazione strategicaLa pianificazione strategica è larte di formulare strategie aziendali, attuarli, e valutando il loro impatto su...