Tipi di fallimenti e alternative da considerare

Il fallimento personale è spesso l'ultima opzione dopo che un individuo ha attraversato difficili circostanze finanziarie. Tipicamente, il presupposto è che il fallimento derivi da irresponsabilità finanziaria e abuso di credito esteso. Però, Questo non è sempre il caso.

Le persone dichiarano bancarotta per una serie di motivi, tra cui la disoccupazione, divorzio, e spese mediche. Infatti, nel 2019, La CNBC ha riferito che i due terzi delle richieste di fallimento hanno citato problemi medici come motivo. Se uno dei motivi di cui sopra ti fa pensare di presentare istanza di fallimento, ci sono alcuni fattori chiave che devi considerare prima di avviare qualsiasi procedura fallimentare.

La dichiarazione di fallimento non è una decisione da prendere alla leggera poiché comporta conseguenze a lungo termine. Queste conseguenze possono essere molto limitanti e di impatto per te in qualità di depositante. Di conseguenza, è importante che capisca il processo. È anche importante considerare anche tutte le opzioni alternative. Questo articolo analizza le cose chiave che devi sapere sui diversi tipi di fallimenti.

Contenuti

- Cos'è il fallimento?

- Come viene dichiarato il fallimento?

- Diversi tipi di fallimento

- Come dichiarare bancarotta

- Conseguenze della dichiarazione di fallimento

- Qualificare per un prestito o una carta di credito dopo la dichiarazione di fallimento

- Alternative al fallimento

- La vita dopo il fallimento:passi per il recupero

Che cos'è il fallimento?

Quando una persona non è in grado di pagare i debiti che ha, sono considerati falliti. Il fallimento è un processo legale gestito attraverso i tribunali federali negli Stati Uniti. Durante questo processo, i giudici fallimentari prendono le decisioni finali sui casi, compreso se un individuo è idoneo a presentare istanza di fallimento o meno.

Il fallimento è in genere riservato a situazioni in cui un mutuatario ha un debito eccessivo che non è in grado di superare. Ad esempio, se stai affrontando il pignoramento della tua casa o non sei in grado di pagare altri debiti che possiedi.

Come si dichiara fallimento?

L'individuo che è in debito o deve del denaro deve dichiarare bancarotta. Per avviare una procedura fallimentare, devi presentare istanza di fallimento. Una volta ricevuta la domanda, dovrai quindi comparire davanti a un tribunale e spiegare le circostanze che hanno portato alla tua attuale situazione finanziaria.

Diversi tipi di fallimento

Ci sono diversi tipi di bancarotte che un debitore può presentare. Questi tipi di fallimenti dipendono in gran parte dalle circostanze personali. Ampiamente parlando, le due categorie principali sono il capitolo 7 e il capitolo 13 fallimento che sono spiegati di seguito.

Capitolo 7 fallimento

Sotto il capitolo 7 fallimento, consumatori, con redditi bassi possono chiedere di cancellare alcuni dei loro debiti. Questa forma di fallimento è nota come fallimento di liquidazione . Ciò significa che molti dei tuoi beni saranno venduti per pagare il debito.

Viene scelto un fiduciario per gestire questo processo e solo i beni che non sono esenti vengono messi in vendita. Esempi di attività esenti potrebbero includere l'equità nella tua casa, una pensione, o un veicolo fino a un certo importo. Una volta che il fiduciario ha venduto tutte le attività idonee e utilizzato i proventi per estinguere il debito in essere, il debito residuo è condonato.

Condizioni specifiche per il fallimento del capitolo 7

Il capitolo 7 fallimento contiene alcune condizioni minime che includono:

- Non hai precedentemente presentato istanza di fallimento del capitolo 7 negli ultimi 8 anni e,

- Devi essere in grado di superare un test dei mezzi che determina essenzialmente se il tuo reddito è abbastanza basso da qualificarti per il fallimento del capitolo 7.

Una volta soddisfatte queste condizioni, inizia un processo formale di classificazione del debito. In questo processo, il debito è classificato come garantito o non garantito. All'interno di ogni categoria, gli impegni in essere vengono quindi classificati in base alla priorità di pagamento.

I debiti non garantiti (debiti non garantiti da alcun patrimonio) hanno una priorità maggiore nelle procedure fallimentari. Questi includono gli obblighi fiscali, mantenimento dei figli, e richieste di lesioni personali avanzate nei confronti del debitore. Dopo che il debito non garantito è stato saldato, il debito garantito (debito garantito da attività, ad esempio ipoteche) è il prossimo in linea.

Capitolo 13 fallimento

Questo tipo di fallimento è una forma meno grave di fallimento ed è talvolta indicato come il fallimento dei salariati . Come il nome suggerisce, questo fallimento è riservato a coloro che hanno un reddito che possono pagare in tutto o in parte le loro obbligazioni finanziarie senza che i loro beni vengano confiscati.

Questo particolare tipo di fallimento aiuta i mutuatari che hanno accesso ai fondi ma sono sotto pressione dai creditori a rimborsare i propri debiti il prima possibile.

Con il capitolo 13 fallimento, hai da 3 a 5 anni per rimborsare i tuoi obblighi in sospeso. È inoltre necessario utilizzare tutto il reddito disponibile per soddisfare i pagamenti mensili. In linea con questo, dovrai presentare il cosiddetto piano di riorganizzazione o rimborso.

Simile al capitolo 7 fallimento, un fiduciario è nominato per gestire le finanze e questo fiduciario è responsabile della riscossione dei pagamenti da te debitore e del pagamento dei creditori. Questo tipo di fallimento può essere interessante per te se sei preoccupato di perdere la tua casa a causa di un pignoramento e vuoi mantenere i tuoi beni in posizione.

Come presentare istanza di fallimento

Come presentare istanza di fallimento del capitolo 7

Per presentare istanza di fallimento del capitolo 7, sarà necessario eseguire i seguenti passaggi descritti di seguito. L'intero processo richiederà circa 4 mesi per essere completato. Per iniziare, è essenziale trovare e lavorare con un avvocato esperto in fallimento. I passi sono come segue:

- Passaggio 1:presentare una petizione presso un tribunale fallimentare locale insieme a tutti i tuoi rendiconti finanziari. Questo include tutte le tue entrate, elenco dei debiti, elenchi di beni, dichiarazioni dei redditi recenti, eccetera.

- Passaggio 2:completare la consulenza fallimentare richiesta. Questo in genere costa $ 50 per essere completato. Altri costi includono una tassa di deposito di ~ $ 335 per la petizione (a partire dal 2019), spese di giudizio, e spese legali.

Quando si valuta il costo della dichiarazione di fallimento, si potrebbe essere tentati di presentare da soli i documenti richiesti. Però, l'importanza di lavorare con un avvocato qualificato non può essere sopravvalutata. Vale la pena collaborare con un professionista qualificato. Soprattutto a causa delle scartoffie necessarie per passare attraverso il processo insieme al potenziale che potrebbe essere respinto dal tribunale fallimentare se la documentazione viene archiviata in modo errato.

Come presentare istanza di fallimento del capitolo 13

Per archiviare il capitolo 13 di fallimento, è necessario seguire i passaggi descritti di seguito. Prima che inizi, devi assicurarti che il tuo debito non garantito, ad es. carte di credito, prestiti personali, eccetera, non superare $ 394, 725 e il tuo debito garantito non supera $ 1, 184, 200. Queste soglie sono riviste periodicamente per stare al passo con l'inflazione.

Passaggio 1:trova un avvocato fallimentare

- Spesso puoi ottenere una valutazione gratuita dalla maggior parte degli avvocati per vedere se sono una buona coppia con cui lavorare.

Passaggio 2:deposita la tua petizione e paga la tassa di deposito richiesta

- Questa commissione è attualmente di $ 235 (a partire dal 2019) e va al tribunale fallimentare. Inoltre, è inoltre richiesta una tassa amministrativa di $75.

Passaggio 3:fornire tutti i documenti di accompagnamento

- Questa documentazione include:

- Un elenco dei creditori in sospeso e gli importi dovuti a ciascuno di essi.

- Prove e documenti che dettagliano il tuo reddito.

- Un elenco dei tuoi beni come proprietà e veicoli (se ci sono contratti

nel tuo nome, anche questi dovranno essere forniti). - Un elenco delle tue spese di soggiorno mensili.

- Le tue dichiarazioni dei redditi più recenti e una dichiarazione che mostri le tasse non pagate.

Conseguenze della dichiarazione di fallimento

La scelta di presentare istanza di fallimento non è una decisione facile da prendere ed è da prendere sul serio. In particolare, assicurandoti di avere una buona comprensione delle potenziali conseguenze. Alcune delle principali conseguenze della dichiarazione di fallimento includono:

Capacità limitata di prendere in prestito denaro in futuro

- Una volta superata la procedura fallimentare, sarà estremamente difficile accedere a qualsiasi linea di credito poiché esisterà un registro pubblico permanente a tuo nome. Se non sei abituato a pagare gli articoli in contanti, questo potrebbe rivelarsi una sfida per il tuo stile di vita in futuro poiché le carte di credito sono molto comunemente utilizzate nella società.

Il tuo rapporto di credito mostrerà il tuo record di fallimento per un massimo di 10 anni

- Ciò è stipulato nel Fair Credit Reporting Act che consente alle agenzie di credito di segnalare il fallimento. Ciò non solo avrà un impatto sulla tua capacità di contrarre prestiti in futuro, ma potrebbe anche avere un impatto limitante sulla tua carriera poiché i creditori eseguono controlli sui precedenti durante il processo di assunzione.

Mentre procedi con il processo di fallimento, è indispensabile ottenere una copia dei rapporti di credito da ciascuna delle 3 agenzie sia prima che dopo il processo. Le 3 agenzie sono Equifax, TransUnione, ed Esperiano. Questo per garantire che le tue informazioni nei loro registri siano corrette. Ciò potrebbe ridurre al minimo eventuali sfide in futuro.

Qualificare per un prestito o una carta di credito dopo la dichiarazione di fallimento

Anche se il fallimento potrebbe non essere il processo più semplice da navigare, attraversarlo non deve significare la fine del tuo rapporto con il credito. Ci sono passaggi che puoi adottare per riportare il tuo credito a un livello sano.

Controlla il tuo credito

Come menzionato sopra, il miglior punto di partenza è controllare i tuoi rapporti di credito per assicurarti che riflettano accuratamente le tue circostanze finanziarie. I rapporti dovranno riflettere il fallimento e mostrare un record che il debito è stato rilasciato.

Sfrutta una carta di credito protetta

Il prossimo passo, se stai cercando una carta di credito, è quello di richiedere una carta protetta. Una carta di credito protetta è un ottimo modo per ricostruire il tuo credito. Le istituzioni finanziarie sono a proprio agio con l'emissione di questa forma di credito perché è supportata da fondi nel tuo conto bancario. I fondi servono come linea di credito per la carta e se dovessi mai essere inadempiente, i fondi possono essere utilizzati come garanzia.

Un modo alternativo per ottenere una carta di credito è lavorare con un amico o un familiare ed essere aggiunto come utente autorizzato al conto della carta di credito di quella persona. Il titolare della carta principale sarà l'unico responsabile del pagamento della carta. Però, l'utente autorizzato beneficia dell'aumento del proprio punteggio di credito se l'account viene pagato in tempo.

Si consiglia di verificare con la società della carta di credito per confermare se l'account verrà aggiunto alla cronologia del credito come utente autorizzato. Effettuare i pagamenti in tempo e assicurarsi che siano riportati sulla tua storia creditizia sono i modi migliori per assicurarti di ottenere i benefici da questo accordo.

Sfrutta un account generatore di credito

Un'altra alternativa per migliorare il tuo punteggio di credito al punto in cui puoi richiedere una carta di credito è sfruttare un account generatore di credito. Un conto generatore di credito, noto anche come prestito generatore di credito, è un piccolo prestito a tuo nome. Però, invece che i fondi vengano erogati direttamente a te, l'emittente del conto generatore di credito lo trattiene sotto forma di prestito garantito inserendo i tuoi soldi in un certificato di deposito.

Alternative alle diverse tipologie di fallimento

Decidere se presentare istanza di fallimento o meno può essere una decisione difficile. Se ti stai chiedendo cosa fare, può essere utile sapere che ci sono opzioni alternative là fuori. Alcune opzioni includono:

Piani di gestione del debito

Potresti essere in grado di negoziare un piano di gestione del debito in cui tu come debitore sei in grado di rimborsare l'intero capitale in un periodo di tempo concordato. Questo crea un piano di pagamento mensile su misura per coprire le tue esigenze specifiche e può aiutare a fornire una struttura al tuo processo di pagamento. Una cosa da notare, tuttavia, è che il creditore non ha l'obbligo di accettarlo.

Consolidazione del debito

Fatto correttamente, il consolidamento del debito combina tutti i tuoi debiti in sospeso in un'unica somma con un tasso di interesse più basso e un pagamento mensile più sostenibile. Il consolidamento del debito è in genere sotto forma di prestito e i tassi di interesse sono in genere molto inferiori a quelli praticati dalle singole società di carte di credito.

Liquidazione del debito

Questa è un'alternativa al consolidamento del debito. Il regolamento del debito mira a consentire a un debitore di effettuare un pagamento forfettario che di solito è inferiore a quello che il debitore deve attualmente. Questo importo è in genere il 50 – 75% del valore originario del debito. I finanziatori segnaleranno questo come "stabilito per meno di quanto concordato" alle agenzie di credito. Questo record rimarrà una parte del tuo rapporto di credito per sette anni.

Prestiti personali

Anche con cattivo credito, puoi richiedere un prestito personale a seconda delle specificità della tua situazione. Però, i tassi di interesse saranno incredibilmente alti, così come il pagamento mensile. Quindi dovrai determinare se questa opzione è giusta per te.

La vita dopo il fallimento:i passi da compiere per il recupero

Evita i debiti

Una volta completata la procedura fallimentare, potresti voler ricostruire il tuo credito. Mentre questo è possibile, è anche consigliabile farlo con cautela. Alcuni passaggi per garantire una relazione sana con il denaro includono l'assicurarsi di avere dei limiti precisi quando si utilizza una carta di credito per effettuare acquisti.

Inoltre, vuoi assicurarti di pagare la tua carta alla fine di ogni mese senza dubbio. Dai la priorità solo agli acquisti con la tua carta di credito che puoi pagare per intero ogni mese, e segui fino in fondo.

Impara a fare il budget

Il budget dovrebbe naturalmente diventare una componente chiave nei tuoi strumenti per navigare con successo nella vita dopo il fallimento. Mentre il budget richiede disciplina, è molto più facile con una gamma di strumenti per assistere con il processo. Per alcuni, lavorare con carta e penna può essere ottimale mentre per altri, l'utilizzo di strumenti online può essere ottimale. Altre strategie, come l'automazione delle bollette e dei risparmi, ti aiuteranno a rispettare i tuoi obblighi in modo coerente.

Costruisci i tuoi risparmi di emergenza

Le emergenze sorgono senza dubbio e avere un solido fondo di emergenza in atto fa molto. È possibile istituire un fondo di emergenza risparmiando denaro in un conto separato a cui non si ha necessariamente accesso immediato. L'importo consigliato per iniziare è $ 1, 000 con l'obiettivo di raggiungere da 3 a 6 mesi le spese di soggiorno principali.

In chiusura

Quando si tratta di presentare istanza di fallimento, è importante prendere in considerazione tutto quanto sopra. E anche per tentare di esaurire completamente tutte le tue opzioni alternative. È anche molto importante ricordare che per migliorare la tua situazione finanziaria dovrai anche migliorare le tue capacità di gestione del denaro, mentalità e, autodisciplina.

finanza

- Finanziamento del debito:cos'è e come funziona

- Fallimento:pro e contro, E cosa può fare per te

- 3 alternative ai prestiti di consolidamento del debito

- Regolamento del debito e tasse

- 3 alternative alla dichiarazione di fallimento

- Sostegno ai figli e bancarotta

- Confronto tra regolamento del debito e fallimento

- 4 alternative di regolamento del debito

- Due tipi di debito

- 4 tipi di rendimenti del debito

-

Che cos'è "Mantieni e paga"?

Che cos'è "Mantieni e paga"? Mantieni e paga si riferisce a un tipo di bancarottaFallimentoIl fallimento è lo status giuridico di unentità umana o non umana (unimpresa o unagenzia governativa) che non è in grado di rimborsare i s...

-

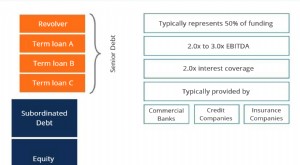

Che cos'è il debito senior e subordinato?

Che cos'è il debito senior e subordinato? Il debito senior e subordinato si riferisce al loro rango nello stack di capitale di una società. In caso di liquidazioneValore di liquidazione Il valore di liquidazione è una stima del valore finale ...